过去几年,美容化妆品行业持续面临外界挑战。实体店由于疫情纷纷关闭,最重要的是,供应链也遭受影响。2022 年,该行业仍有增长机会,未来依然充满希望。

美国和欧洲的美容化妆品行业营收出现新的增长点。然而,亚洲作为主要市场之一仍然充满着挑战。

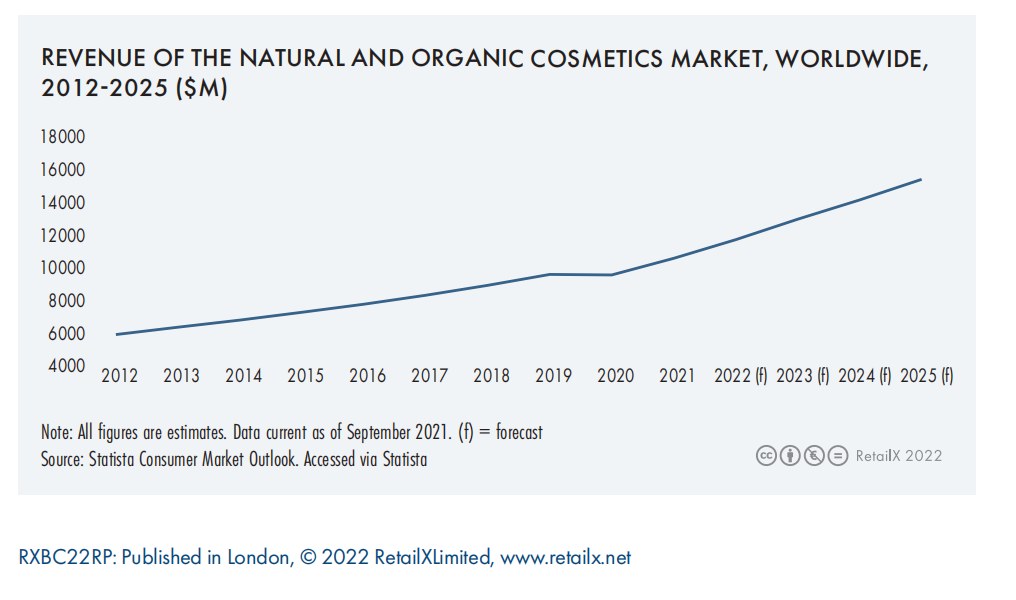

消费者在社交媒体上自学美容和化妆品知识,购买习惯也开始发生改变。消费者正在改变他们的日常护肤程序以及妆容造型。随着人们对特定产品成分、来源以及如何生产和使用的专业知识不断深入学习,天然和有机化妆品销量逐渐上升,预计到 2022 年,该类型产品销量将增长 10.5%。

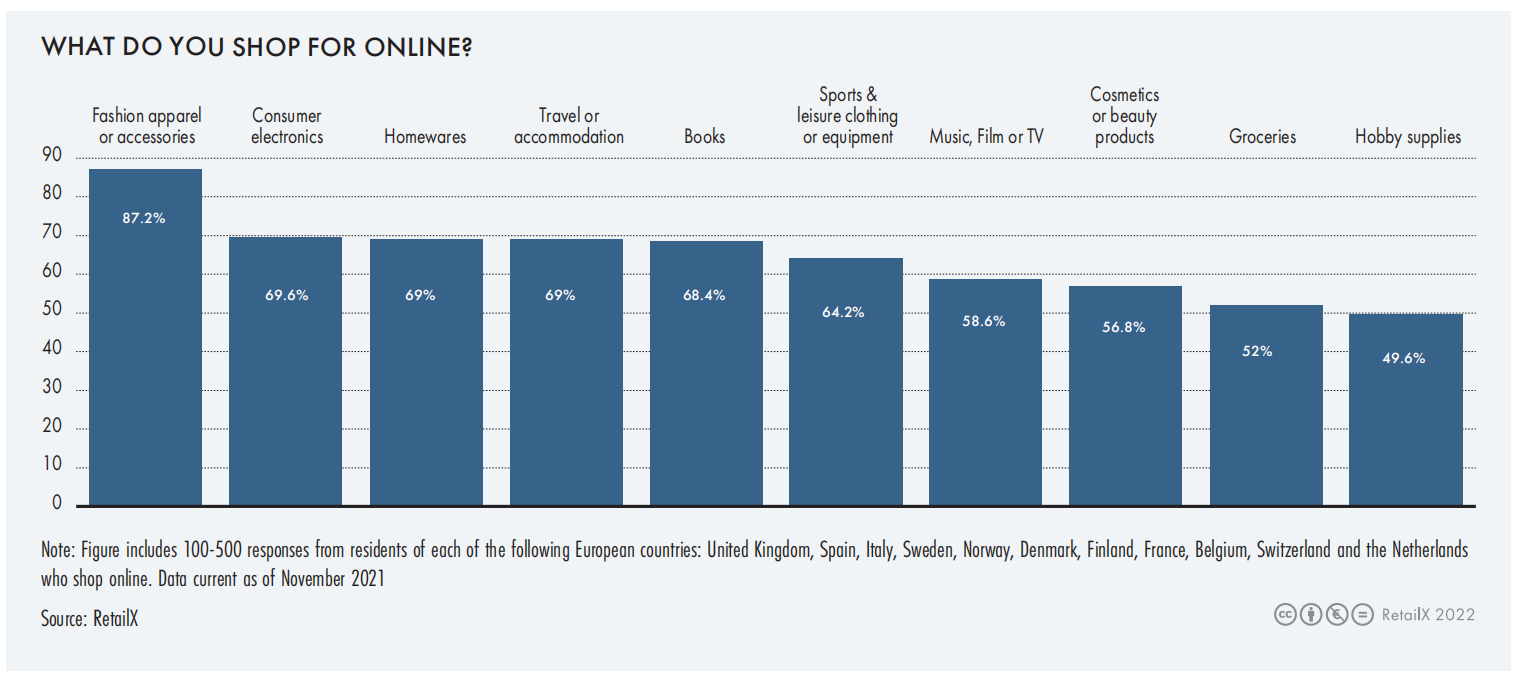

据估计,2021 年,美妆护肤产品线上销售额占总销售额的 32%。

社媒平台与电商平台等线上美妆个护内容也越来越丰富,融合了产品灵感、具体操作教程和独特的品牌体验。有趣的是,社交属性、增强现实(AR)技术和移动设备也已高度融合,未来的内容呈现将通过视频、直播和元宇宙等形式进一步得到提升。

一、全球美妆个护市场宏观分析

1、行业变化

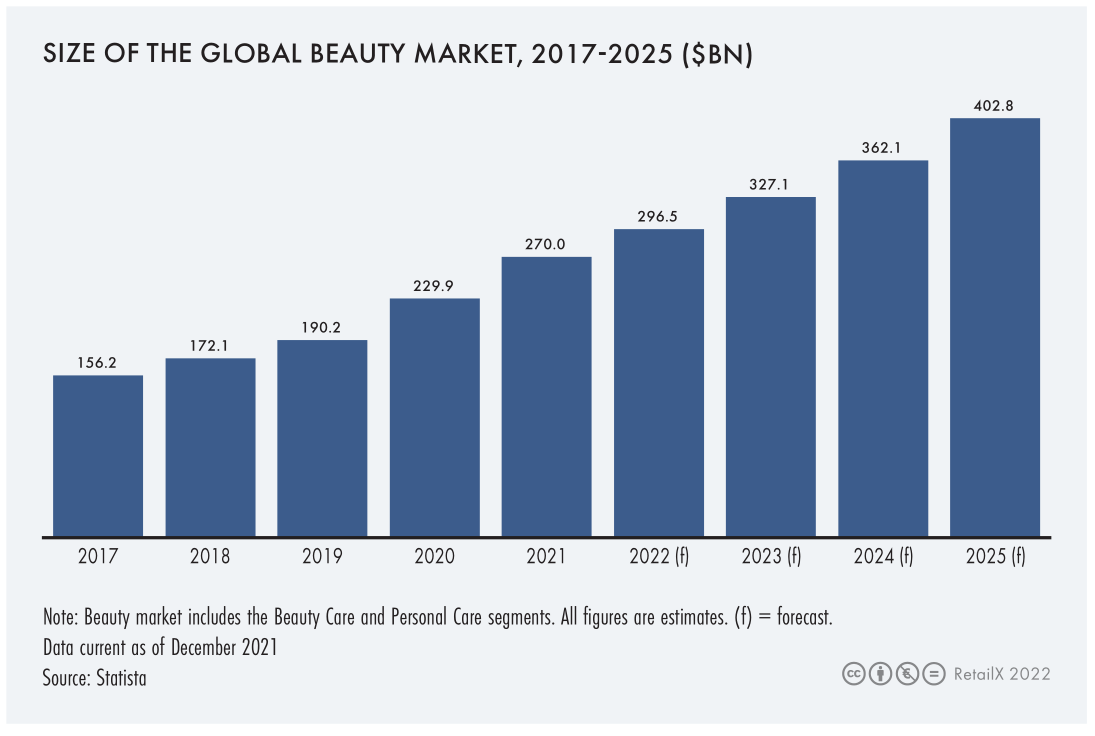

过去几年,美妆个护行业一直面临着挑战,但市场依然保持着稳步增长。截至 2020 年,美妆个护市场规模增长率达到 5.25%。

GDP 增长带来的可支配收入增多,让人们更充分地享受购物消费。各行业零售销售额同比增长,2018 年和 2019 年分别增长 4.6% 和 5.2%。

2、疫情下的发展停摆

疫情引发了全球供应链中断,随之而来的是工厂关闭、劳动力和集装箱数量短缺、港口拥堵和装运延误等一系列连锁反应。

商家们不得不处理更高的销售成本和运营成本,但也可通过调整产品组合与装运时间等环节,减少港口拥堵和其他领域的成本节约,有助于降低部分成本。但终端消费者仍面临价格上涨的问题。

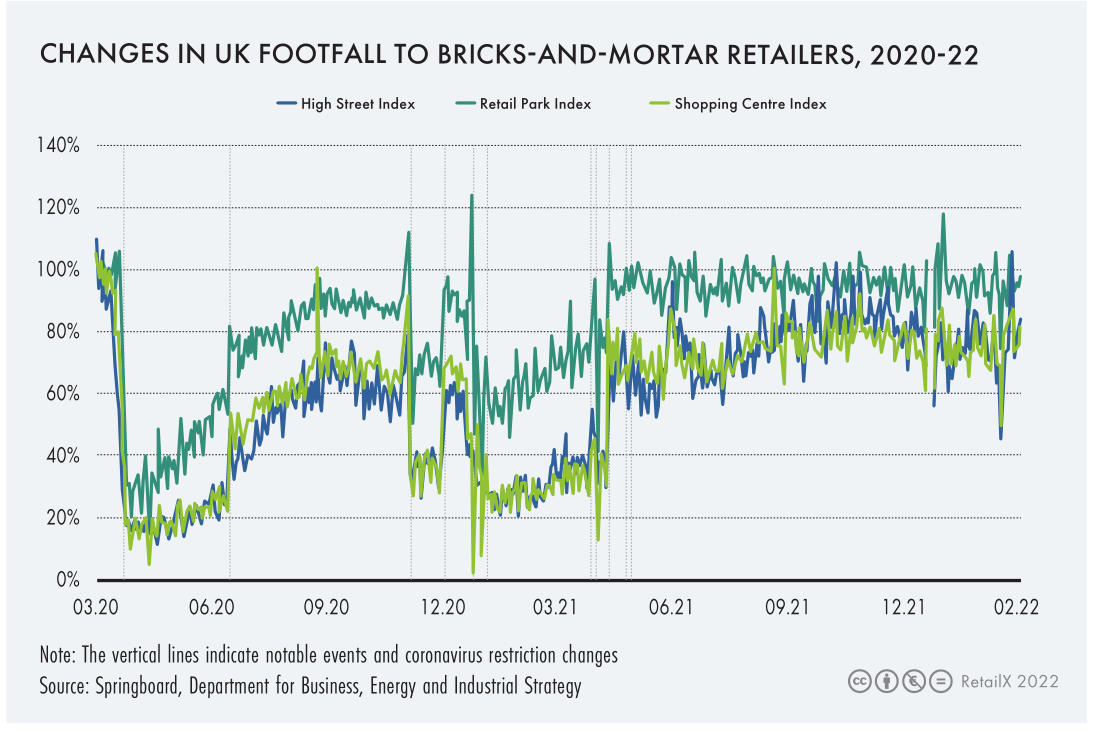

消费情况还没有完全恢复到疫情前水平。例如,英国实体零售店消费者流量仍低于 2019 年水平。总体而言,根据 Springboard 数据显示,2022 年 3 月的周均零售客流量比 2019 年同比下降高达 84%。

3、线上电商零售概况

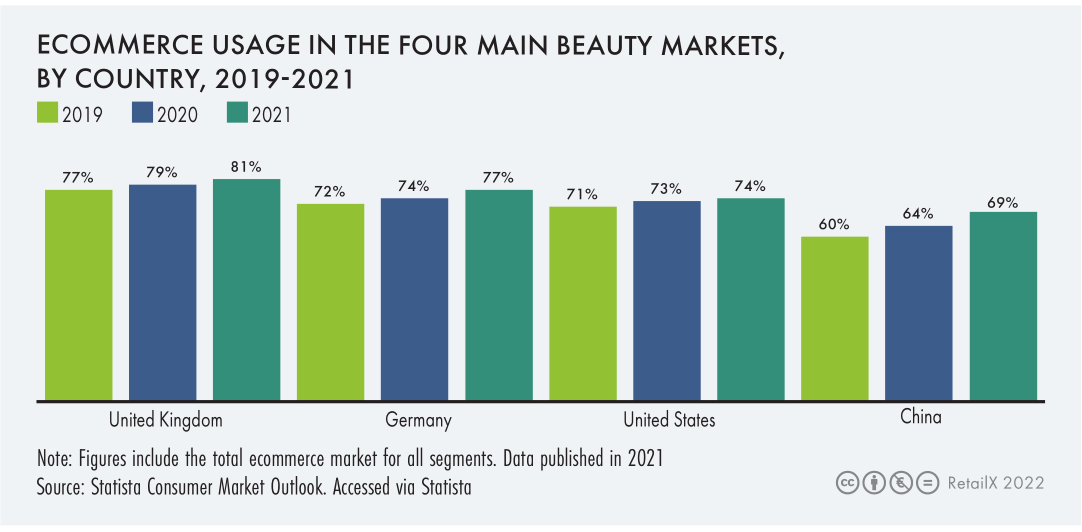

线上渠道成为人们首选的购物渠道,消费者购物方式发生了变化。部分消费者第一次转移到线上购物,而另一部分消费者则增加了线上购物的频率以及他们支出金额。英国、德国、美国与中国为全球美妆个护主要消费市场。2021 年,这四大国家市场的电商普及率为 81%、77%、74% 与 69%。

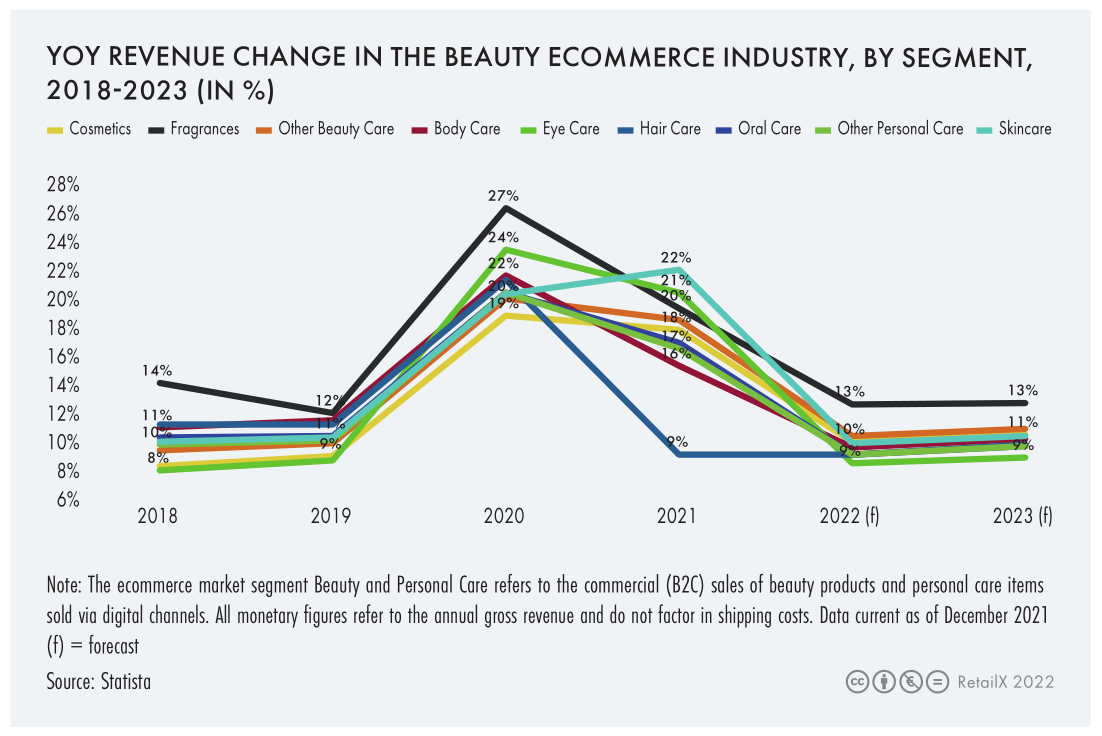

美妆个护产品线上销售全线迎来增长,2020 年的线上销售额高于2021 年水平。

例如,2019 年护肤品线上销售额占整体销售额的 10.9%,这一比例在 2020 年上升至 20.6%,并在 2021 年进一步超越实体零售,占比达到22.3%。2019 年线上彩妆销售额占总销售额的 9.3%,这一比例在 2020 年上升至 19.1%,在2021 年降到18.1%。

预计美妆个护品类销售情况将在 2022 年及以后恢复到高于疫情前水平。

4、消费需求大不同

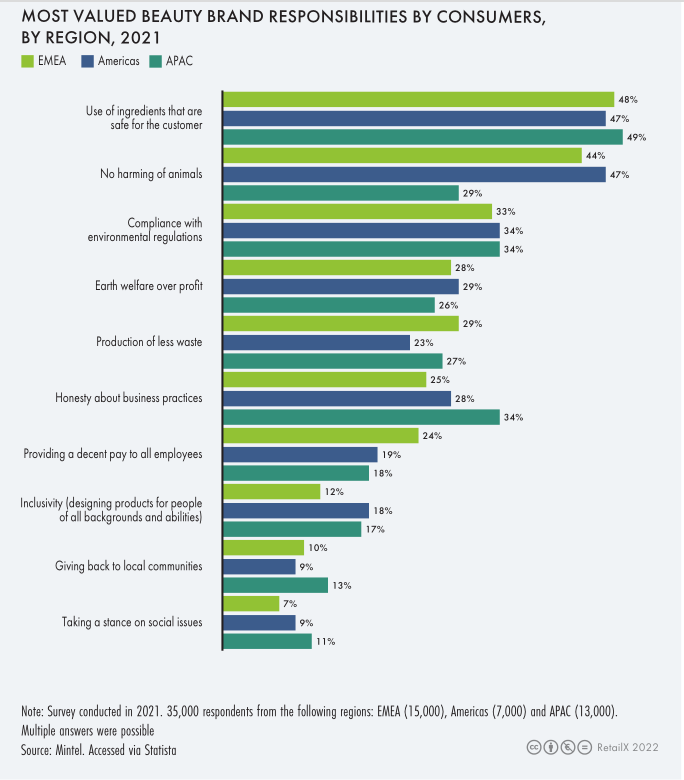

全球美妆个护消费者更倾向于可持续性、负有社会责任感的品牌。

因此,贴有 “可持续” 或“清洁”标签的产品需要有科学证据支撑,同时消费者期望零售商的运营更加透明化,期待公司以同样程度的尊重对待员工、供应商和整个社会环境。

雨果跨境特别推出《定风波 ·2022 年终旺季特别报道》,通过多维度还原出海企业现状,邀请平台官方及行业资深人士解读当下迷局及未来出海趋势,同时上线 “官方应诊”、“高手答疑” 等版块为卖家旺季运营出单支招。

二、全球美妆个护市场竞争情况

美妆个护市场中存在许多大型上市公司。同时,这也是一个吸引奢侈时尚品牌的市场,护肤品和化妆品占其整体收入和利润的一小部分。

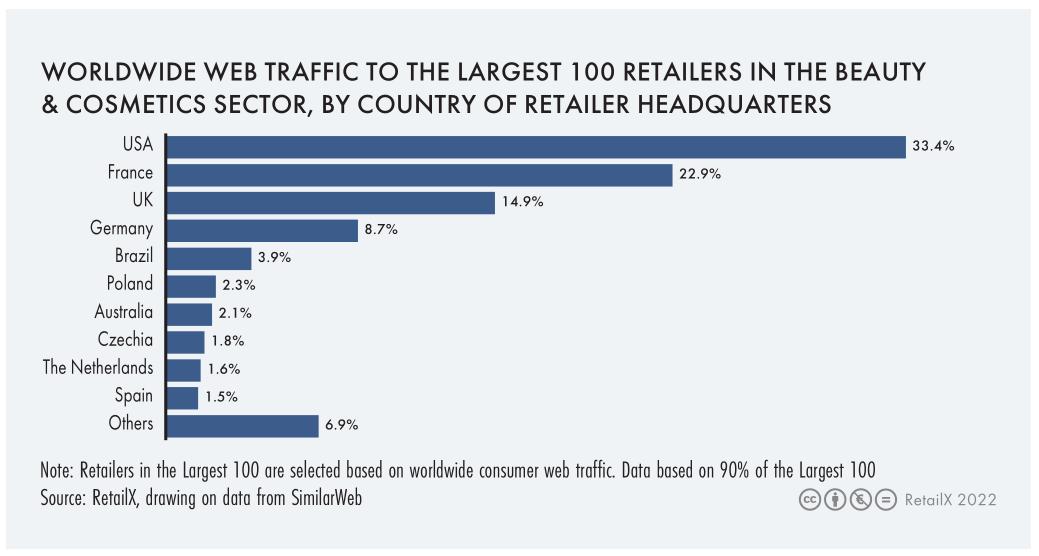

通过分析该行业主要的 100 家公司的网络流量,可以深入了解这些企业的总部所在地及其全球影响力,同时还能了解到企业们目前已经达到的数字成熟度水平,以及他们以符合不同地区消费者需求所能提供产品、服务和整体消费体验的能力。

全球主要的 100 家美妆个护品牌和零售商中,超过 1/3 的企业总部位于美国,22.9% 的公司位于法国,该国拥有许多奢侈品行业的大牌,其中包括 LVMH 和欧莱雅等公司。主要的 100 强企业中有 14.9% 位于英国。

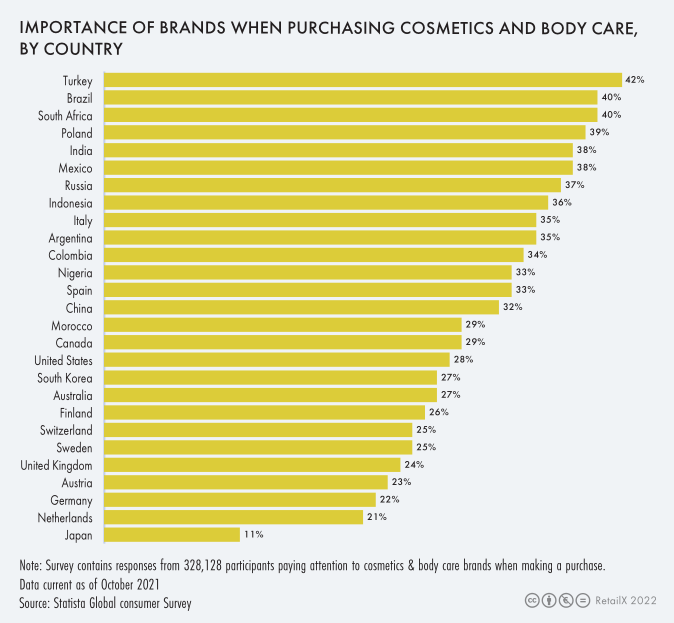

许多消费者忠于特定品牌,并且往往会长期回购,护肤品类消费者尤其如此。

土耳其的消费者对品牌最为敏感,42% 的消费者表示,在购买化妆品和身体护理产品时,品牌是他们决策的重要组成部分。日本的消费者对于品牌的 “执念” 则不那么显著。

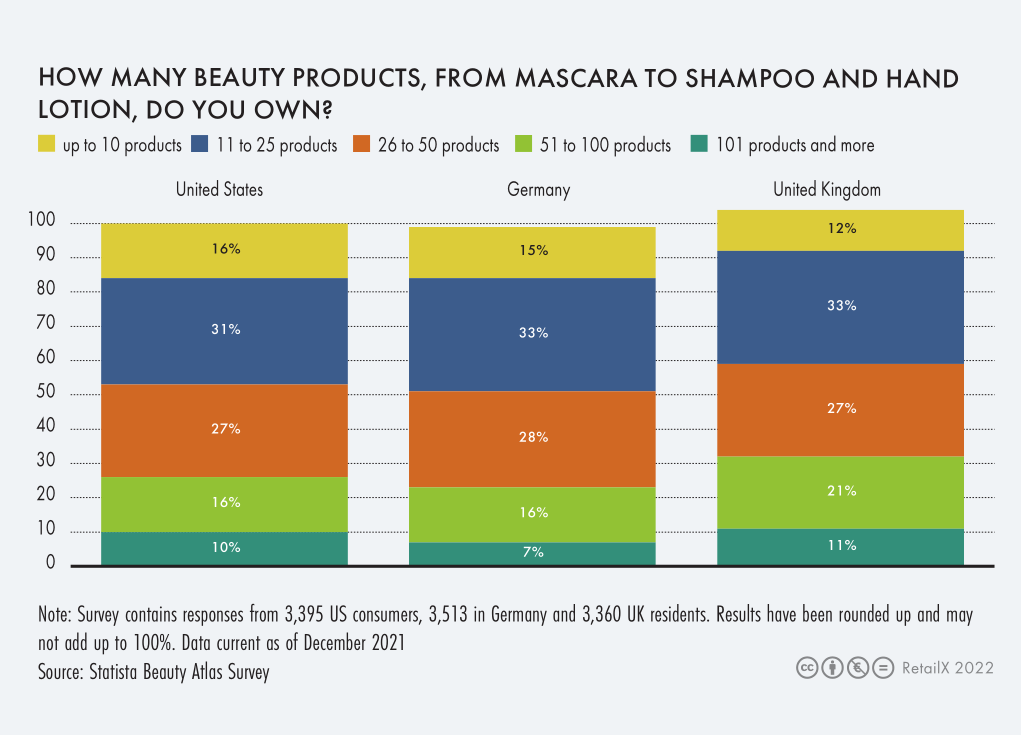

吸引和留住新消费者,对品牌来说变得更加重要。例如,美国、英国和德国共有 1/3 的消费者购买 11 到 25 种美妆个护商品,包括睫毛膏、洗发水和护手霜,而近 30% 的消费者拥有多达 50 种产品。在英国,21% 的消费者拥有 50 到 100 种不同的产品,11% 的消费者拥有超过 101 种产品。

过去几年中,因为全球市场仍然受到疫情带来的挑战,美妆个护品牌们不断加强数字渠道运营能力(渠道包括官方网站与电商平台店铺),电子商务业务有助于平衡其他业务的损失。

对于实体零售商而言,他们最近的重点是将全渠道服务整合到现有业务中。尽管电子商务每年都占据较大的市场份额,但实体店仍然是美妆个护产品的主要销售渠道。

如今,“线上购买,线下自提” 模式尤为流行。法国品牌 Nocibé 为在线上下单的顾客提供一小时内取货服务,而丝芙兰的产品则可以通过当日购物和送货公司 Shipt,在短短一个小时内将其交付给美国 500 个城市的消费者。

数字化整合到实体店服务中,进一步增强了客户体验。MAC Cosmetics 在其商店中拥有虚拟试妆技术,而 Nocibé 的消费者可以扫描二维码以查看更多产品信息。

在中东,Majid Al Futtaim 旗下的的阿联酋购物中心,于 2022 年 1 月开设了一家 “未来商店”,为消费者提供身临其境、数字化和个性化的购物体验,也被誉为 “该地区第一家功能齐全的实体数字概念店”,将数字屏幕、尖端协作工具、虚拟镜和增强现实与无线基础设施相结合,以提供消费者行为洞察和分析。

在低端市场,多渠道零售商 Kruidvat 推出了实惠且易于上手的彩妆系列,以应对其部分客群难以找到和使用正确的产品等问题。

与此同时,由于近年来电子商务兴起,以及消费者行为转向,这对专注于线上的零售商和品牌来说无疑是一个利好消息。然而,纯线上体验和全渠道在线体验之间的差距正在消失,领先的全渠道零售商提供与纯游戏一样好的在线客户体验。

直播在电子商务中越来越受欢迎。32.7% 的美国消费者观看过购物直播。根据 Coresight Research 的数据显示,近 1/4 的 45 岁以下的线上消费者在直播中购买过产品。

增强现实虚拟试妆、丰富的营销内容、数据洞察力以及通过电商平台扩展…… 零售数字化技术无疑为美妆个护品牌们和零售商们打开了新大门。

三、区域市场差异化

1、美国

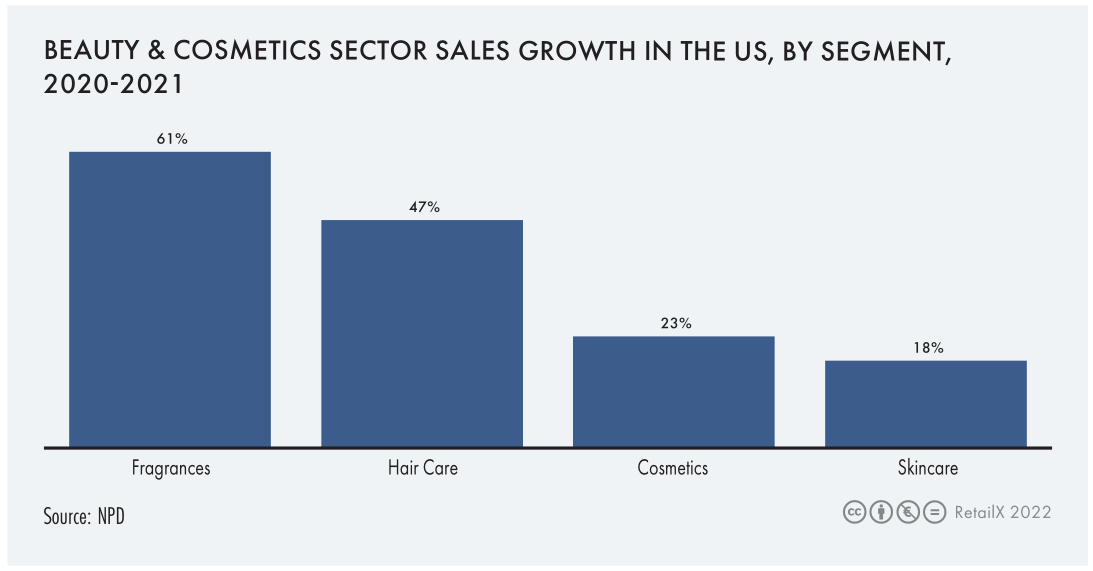

美国美妆个护市场在 2021 年恢复了良性增长,尤其是香水和高档产品线。高级系列的销售额同比增长 30%,达到高于 2019 年疫情前水平。美国的美妆个护市场销售额在 2021 年达到 223 亿美元,而美国消费者在高级产品上的支出为 209 亿美元。

2、欧洲

科蒂(COTY.US)发布数据称,2022 年第二季度欧洲、中东和非洲地区的销售额为 7.95 亿美元,旗下的 Prestige 和 Consumer Beauty 业务部门的强劲涨势带动 2022 年第二季度的销售额同比去年同期增长 13%。对于旗下拥有包括 Kylie Skin、Marc Jacob、Lancaster、philosophy、CoverGirl、Max Factor在内多个美妆品牌的科蒂来说,欧洲是其在大本营美国市场以外最重要的海外市场之一,占其全球总销售额的一半。

从地区来看,德国消费者在护肤品上的花费高于欧洲其他地区,但英国才是欧洲最大的美妆市场。2021 年圣诞节前一周,Prestige系列产品在英国的销售额相比于 2020 年同期增长46%。

与 2020 年相比,圣诞节前一周的销售额增加了 46%,而 2020 年同比2019 年又有20%的涨幅。

根据 John Lewis 的数据,在过去 12 个月里,胶原蛋白(用于医美注射)、唇线笔、香水等是英国人购买最多的美妆产品。而畅销的香水款式往往是经典款,如祖马龙的青柠罗勒。迪奥的J’adore香水的销售额在过去一年中增长了 275%。除了香水,能让身体以及周围环境充满香气的香薰蜡烛和扩散器、香氛沐浴露、发胶等也大受欢迎。疫情居家期间观看的美妆教程成了民众冲动消费的导火索,在过去的 12 个月里,消费者的平均花费增加了 6%。

纵观欧洲主要品牌和零售商的电商网站,科普 & 种草类视频内容、增强现实工具、以社媒平台为主的官方与消费者之间的 0 距离互动变得越来越普遍。尤其是近年来,虚拟试穿工具能一定程度上满足消费者试穿、试用的需求而进一步把握住市场话语权,人工智能能根据大数据为消费者推荐产品,重要性也不言而喻。

虽然消费者从网上寻找灵感,但他们仍然喜欢在实体店购物。在全球范围内约有60% 的消费者选择在实体店而非电商平台购买美妆产品,不过他们仍会在网上浏览相关资讯。

3、中东

中东的零售业仍然主要是以实体店为基础,在整个海湾国家,当地人普遍重视体验感,特别是对于最富有的消费者,当地的购物中心对于他们来说是一个可供全家人娱乐休闲设施的消费场所,这就导致当地的电商市场并不像世界上其他地区那样成熟,比如在美妆产品的线上销售比例仅为 6%。不过受疫情影响越来越多的消费者尝试网购,预计在未来两到三年内,美妆产品的线上销售占比能达到 15-20%。

另外,随着互联网的普及,中东地区的社交媒体呈现出高速发展的态势。例如,阿联酋是世界上社媒用户最多的国家之一,其社媒帐户数量远超多个发达国家。

迪拜已经成为美妆博主的圣地,许多博主成立了自己的美妆品牌,并标榜自家产品是适合中东血统女性使用并面向全球进行推广。知名美妆博主 Huda Kattan 创立的 Huda Beauty 已经在全球范围内销售,其美妆帝国市值已经超过了 10 亿英镑。她在 Instagram、YouTube 和 TikTok 上拥有近 5500 万粉丝,据 Cosmetify 估计,她在 Instagram 上的每篇帖子都能赚取近 16 万美元,是美妆行业收入最高的博主。

GCC 国家的电商市场与 2019 年相比已实现三位数的增长,而实体店的营业状况也已恢复至疫情前的水平。中东地区增速最快的依旧是香水,本土、小众和私人定制的香水愈发受当地人追捧。据总部设在阿联酋的零售商 Faces 的副总裁 Salem Kaissi 表示,这主要是由于 GCC 国家的人均收入高。香水的平均价位达到 200 美元,不少国际品牌打算在中东实现本地化,并为中东人开发适合当地人使用的产品。不过目前来看,国际品牌很难从本地香水品牌那里抢到更多的市场份额。

4、中国

中国是全球最主要的消费市场之一,国货的兴起,加剧了国内美妆市场 “内卷”。根据 NPD 的数据,今年1 月和 2 月美妆品类中高端美妆产品的电商销售收入与 2021 年第一季度相比增长了 11%。然而,3 月下旬爆发的疫情致使上海美妆产业带陷入停摆,当月美妆销售收入下降 1%。在之后的 618 大促中,可以看到疫情带去的副作用只是暂时的,美妆依旧占据电商市场的 C 位。在消费趋势上,知名药妆品牌,如修丽可、薇诺娜因为迎合上消费者科学护肤、精准护理的需求销量大涨。据调查,瑕疵皮肤用户不仅在护肤上讲究,在面对化妆品,如粉底的选择上也要求能达到皮肤维稳的效果。

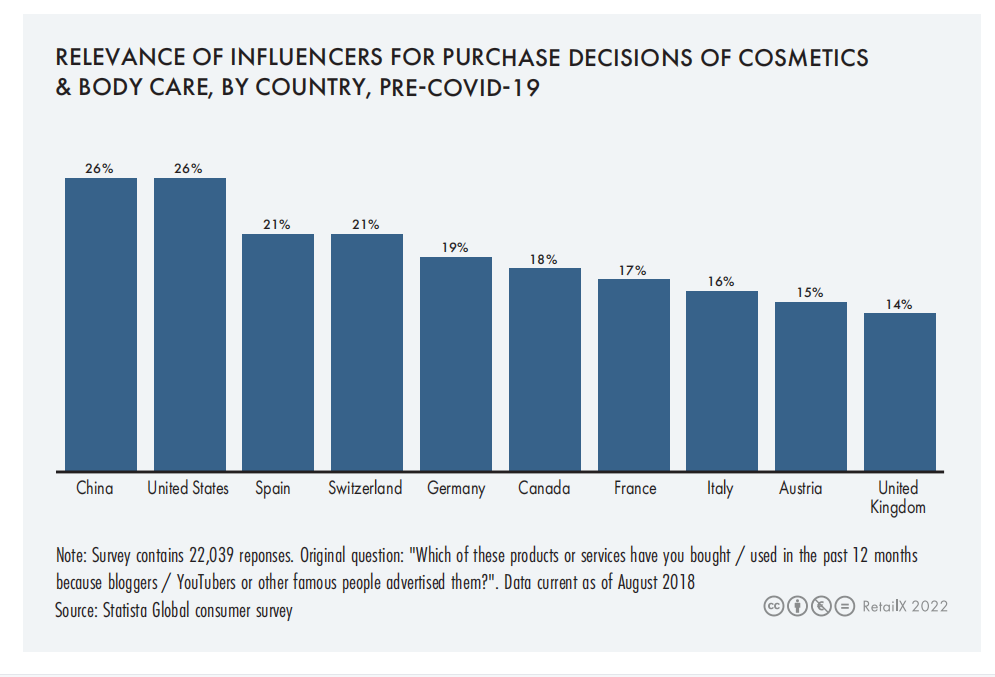

(疫情以前,网络博主对消费者购买化妆品 & 身体护理产品的影响力调查)

四、全球美妆个护市场趋势

宏观经济对全球各个地区的影响不一,地区之间消费、喜好的差异化也造就了美妆市场的多样性。

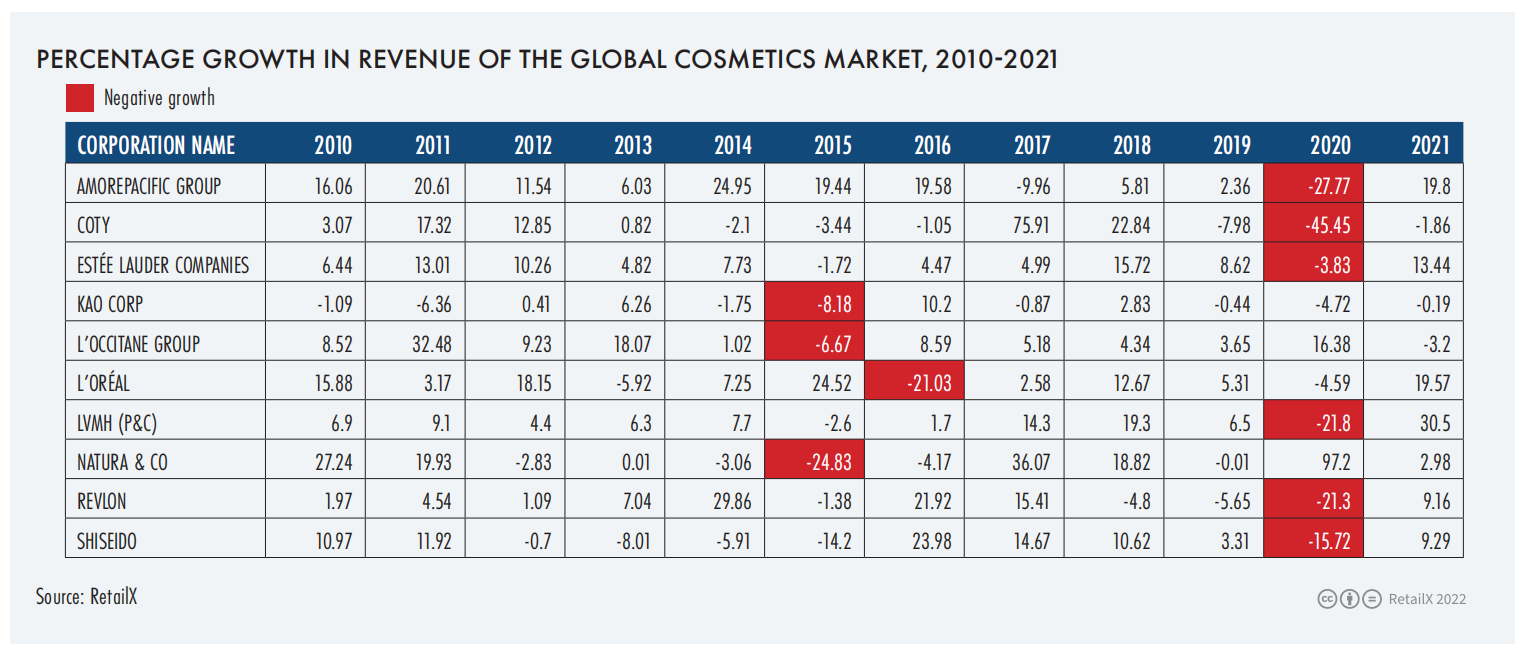

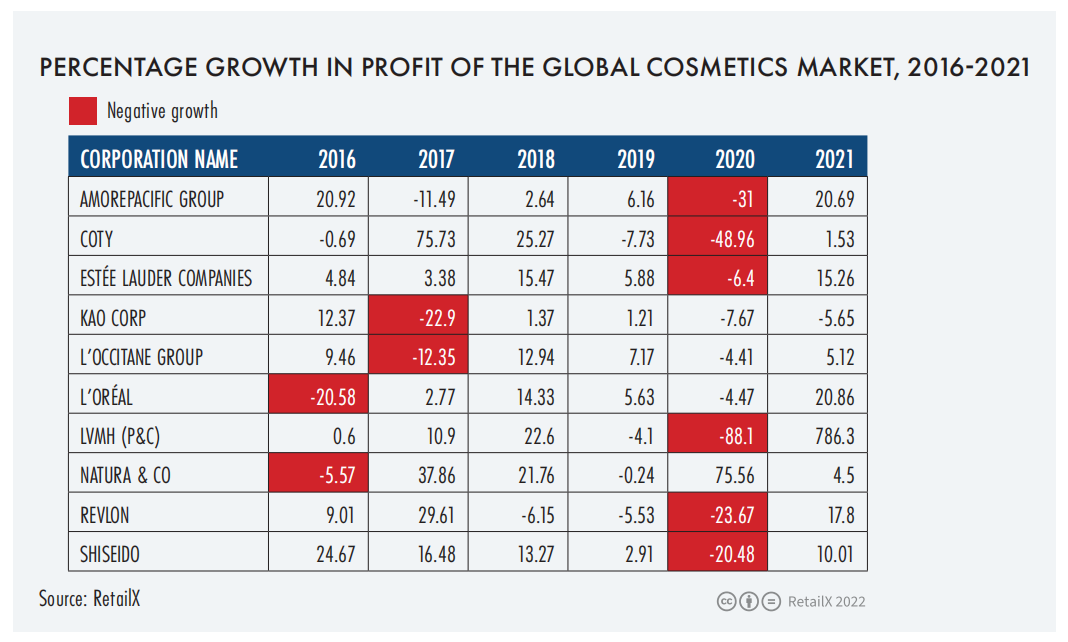

(2010-2021 年各国际美妆品牌销售收入增降幅)

(2016-2021 年各国际美妆品牌利润增降幅)

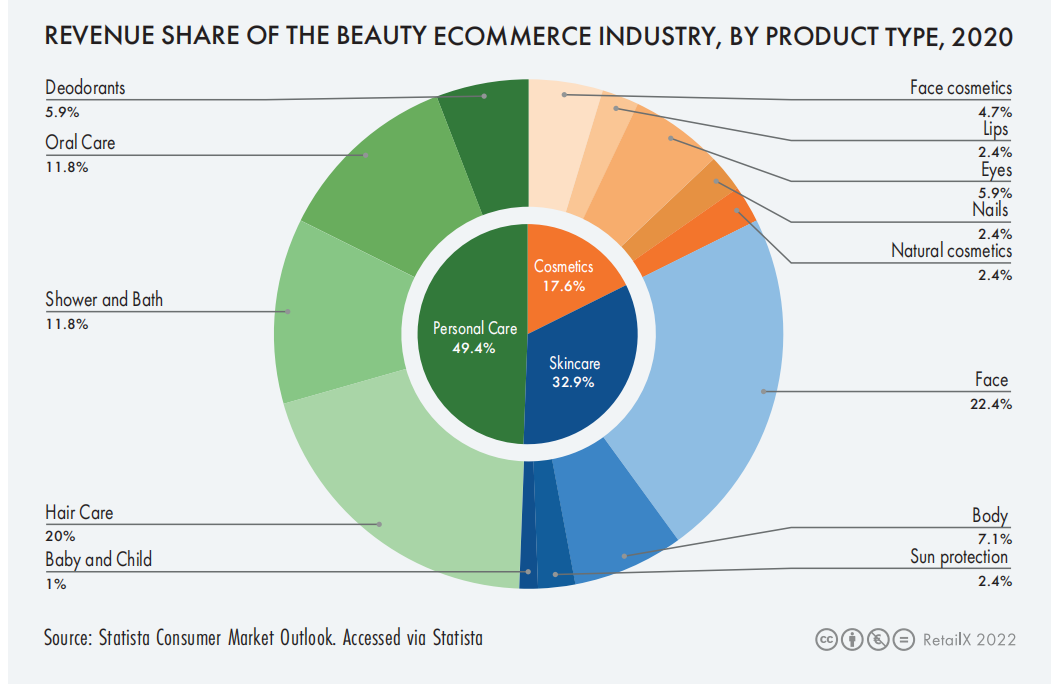

2020 年,个人护理是美妆品类中网购比例最大的细分品类,占比为 49.4%;护肤品占比为32.9%,其中面部产品占比最大;化妆品占比17.6%,面部化妆用品占比最大。在这一细分品类中,没有任何产品类型的销售额超过 6%。

如今的消费者会模仿美妆博主的教程进行日常护肤,同时也愈发关注产品中的特定成分,以及来源和使用方法,在英国,视黄醇、维生素 C 和透明质酸是关联护肤品的热词。这也促成天然和有机化妆品赛道的火热,全球的销售收入预计将在 2022 年增长 10.5%。

(2020 年各细分品类的电商渠道销售收入占比)

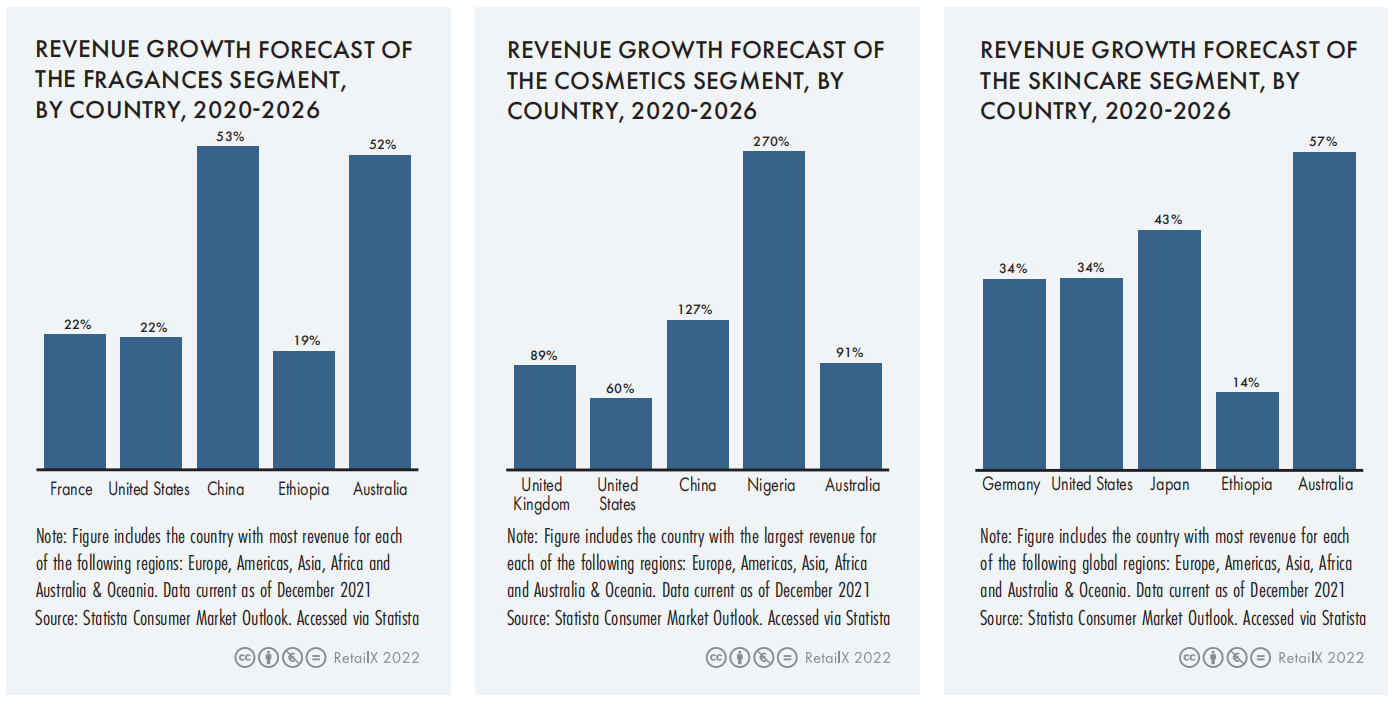

(从左到右依次是 2020-2026 年各国香水、化妆品、个护产品销售收入涨幅预测)

John Lewis称,护肤品在旗下实体店以及线上平台占到所有美妆产品销售收入的三分之一以上。男性和女性都喜欢网购这类产品,其中男性市场持续增长。

五、零售商转型趋势

科蒂对外表示计划将持续关注电商平台和 D2C模式的增长。截止目前,其线上渠道的销售收入已经增长40%,新的全渠道模式是在此基础上延续电商红利期的势头,并利用行业领先的创新,包括社交聆听以及社媒平台。

数据分析公司NielsenIQ称,2021 年约65% 的消费者在网购美妆产品,而疫情以前这一比例为 51%。网上的内容正变得愈加丰富,融合了开发背景、使用教程和使用体感的产品变得愈发有 “温度”,品牌和零售商也逐渐认可和接受比起电商平台这一较为扁平的渠道,社媒平台更能多维度多场景触发受众,从而实现业务的增长。尤其是针对美妆这个品类。不过当下,技术的引入,开创了美妆市场又一新赛道。

AR(增强现实)技术能帮助消费者实现线上虚拟试穿、试戴。消费者只需上传照片,或者是开放摄像头权限,期间可以选择不同的产品,并进行不同色彩、不同产品的叠加试用。

科技一方面是零售商为消费者提供更为丰富的购物体验的一种方式,更是试图与之建立关系和情感体验。比如AR 技术的引入能一定程度上取代专柜试用的角色,帮助消费者在线上获得与线下近乎一致的购物体验。知名美妆品牌MAC目前已经实现从粉底到口红都可以线上试色,手部也可以通过该技术进行分析。其他品牌还能提供类似线上指甲油试色等服务。

在英国,60% 的Z 世代消费者表示,AR 体验感觉更私有化、定制化,88% 对使用 AR 试妆、试穿感兴趣,超过一半在购物中实际使用过 AR 技术,而使用后付款结算的超一半以上。Z 世代成长经历伴随着电子产品,AR技术的使用对他们来说属于信手拈来,也逐渐成为品牌拉拢这一群体的杀手锏。

六、社媒电商、直播、元宇宙

社媒电商和直播业务目前已成为品牌和零售商留存用户、提高产品忠诚度的关键。特别是在中国,这个电商购物与直播购物在全球均属于第一发展梯队的国家。中国消费者对视频形式的狂热,重塑了国内的电商格局。今年 3 月,京东宣布,短视频将逐渐取代文字和图片,成为其应用中产品信息的主要格式。京东已经发布了制作规范,并建议卖家主动积极得上传产品视频。而淘宝和拼多多也在同步进行类似的 “改革”。

MAC 的全球电商副总裁 Mark Jiang 表示,消费者对娱乐性的内容和实时的互动愈发感兴趣。尤其是偏好用移动端、短视频的 Z 世代,他们同时也是美妆市场贡献最多的消费群体之一。

另一方面,扎克伯格带火的 “元宇宙” 概念,也影响着美妆行业往后的发展方向。InternetRetailing.net 报道称,用户被品牌邀请进入元宇宙体验一个完全由品牌打造购物天堂,此外还能实现交友、互动等一系列功能。花旗银行预测,到 2030 年,元宇宙的市值可能在 80 万到 130 万美金之间,届时约有 50 亿人进入元宇宙。然而,要达到这个水平,计算效率提高到今天的 1000 倍以上,需要大量的投资。

美妆品牌率先拥抱了这个新渠道。雅诗兰黛向用户免费赠送了 10 万可穿戴的 NFT,这是一款发光的光环,效果灵感来自于旗下的高级夜间修复精华。该公司将此举描述为一种开创性的、以连接新一代的消费者的营销手法。

雅诗兰黛并不是唯一投入元宇宙的国际大厂,欧莱雅已经为其旗下的 17 个品牌申请了 NFT 商标。而 Gucci Beauty 和 Nars 已经转向了化妆和造型应用程序 Drest,而迪奥已经达成与韩国社交应用 Zepeto 合作,满足用户在虚拟世界自由 “画皮” 的玩乐心理。无论外界对元宇宙看法如何,其目前已为品牌和零售商提供了一个有趣的试炼场,值得关注。

来自:叫我趋势菌

更多阅读: