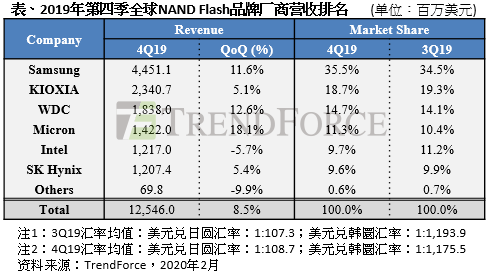

根据集邦咨询半导体研究中心(DRAMeXchange)调查显示,受惠于数据中心需求成长,2019年第四季NAND Flash整体位元出货量季增近10%。供给面受6月铠侠四日市厂区跳电影响,供不应求使得合约价止跌回涨。整体而言,第四季整体产业营收较第三季增长8.5%,达125亿美元。

由于需求面在第四季表现优于预期,供应商库存水位已恢复正常,因此减少对渠道市场Wafer的供应量,并着重于较高毛利的产品出货。

展望2020年第一季,考量疫情可能影响手机及笔记本电脑等消费性电子产品供应链,或将造成NAND Flash位元出货量小幅衰退或持平。然而,考虑到合约价上涨幅度,预期产业营收可望与上季持平。

三星电子(Samsung)

由于数据中心需求在2019年第四季快速成长,加剧SSD供不应求态势,带动三星的位元出货季增近10%。平均销售单价亦有所成长,主因为合约价调涨以及显著减少对渠道市场供货。在价量齐增的情况下,第四季NAND Flash营收达到44.51亿美元,较上一季增长11.6%。

产能部分,三星2020年持续减少Line 12的平面制程产能,主要的扩产来自西安二期工厂,尽管扩产时程因疫情影响存有隐忧,但目前仍按原本规划进行。

SK海力士(SK Hynix)

受惠手机及数据中心需求增长,2019年第四季SK海力士位元出货季增10%,然而由于出货产品容量较高,因此尽管合约价上涨,但平均销售单价仅持平开出,整体营收达12.07亿美元,季增5.4%。

产能部分,因为缩减平面制程产能转做3D NAND,预计2020年年底的产能将较年初下滑。在架构方面,预计128层产品能够在2020年第一季正式量产,并于今年内首次见到QLC的产品规划,但由于产品组合着重移动设备,预计需要花费较长时间导入QLC SSD应用给相关客户。

铠侠(Kioxia)

随着产能自跳电事件后恢复,以及数据中心与PC SSD的需求增长,铠侠的位元出货成长近10%;因供需紧缩使得各类产品合约价均上涨,带动平均销售单价上涨约5%;而在财务方面,跳电仅影响第三季营运,第四季并无相关调整,整体营收达23.41亿美元,较上季增长5.1%。

在产能扩张方面,岩手县的K1厂将于2020年上半年起贡献产出,用以投入96/112层产品制造,但新增产能主要用以填补四日市厂区层数提升所衍生的产能损失,因此整体的投片规模仍维持不变。

西数(Western Digital)

在数据中心SSD需求急增以及苹果新机备货挹注下,西数2019年第四季出货位元季增24%,然而平均出货单价因产品组合关系而下跌约8%,第四季NAND Flash营收达18.38亿美元,较上季增长12.6%。

产能部分,西数持续挹注岩手县K1厂投资,但K1厂的新增产能主要是为填补四日市厂区制程或世代转进所衍生的产能损失,因此总产能规划并未增加。

美光(Micron)

延续2019年第三季在移动设备增长的力道,美光的MCP产品出货持续攀升,同时受惠来自SSD的强劲需求,2019年第四季位元出货季增近15%。因市场价格走扬以及产品结构改善,平均销售单价亦小幅上升,整体而言营收较上季成长18.1%,达14.22亿美元。

在产能方面,美光2020年的产能规划偏向保守,新加坡新厂的无尘室空间主要用以维持现有产能水平。美光今年将着重于新的制程以及架构,128层产品预计将于下半年进入量产。

英特尔(Intel)

英特尔同样受惠数据中心的强劲需求,由于客户提早拉货,英特尔第三季以持有库存因应,导致位元出货于该季大增逾50%,而2019年第四季仅能以产线产能因应,位元出货下降超过10%。平均销售单价则因缺货状况,上涨超过10%,季度营收为12.17亿美元,较上季衰退5.7%。

在产能与制程方面,英特尔大连厂仍维持现有产能,目前受疫情冲击较小;在制程方面,将继续投入144层产品的开发,预计2020年下半年量产。

更多阅读: