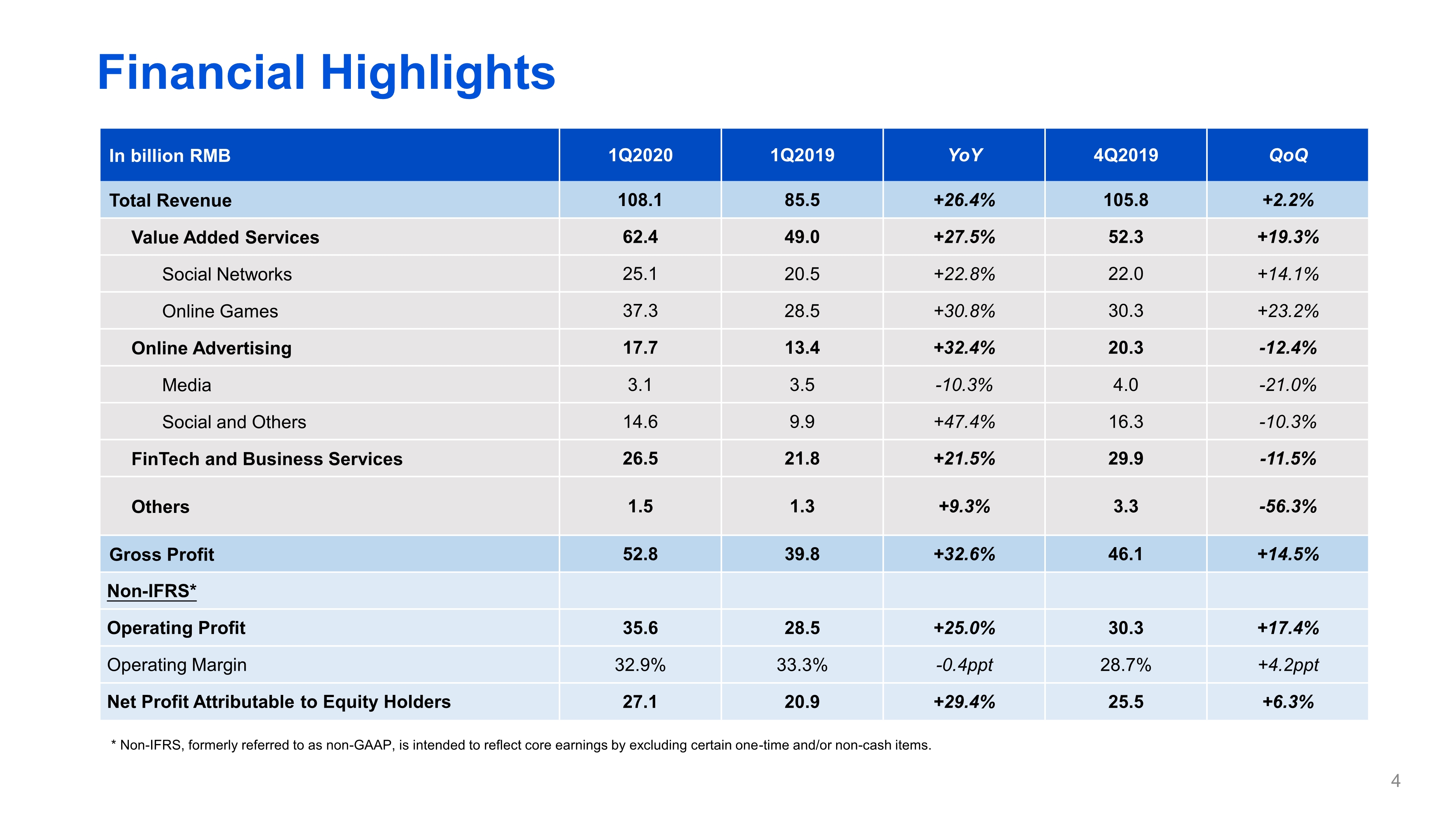

根据腾讯发布的1Q20财报,公司总营收同比增长26%,环比增长2%至1080亿元,毛利为530亿元,同比增长33%,环比增长15%。Non IFRS运营利润为360亿元,同比增长25%,环比增长17%,Non IFRS净利润为270亿元,同比增长39%。

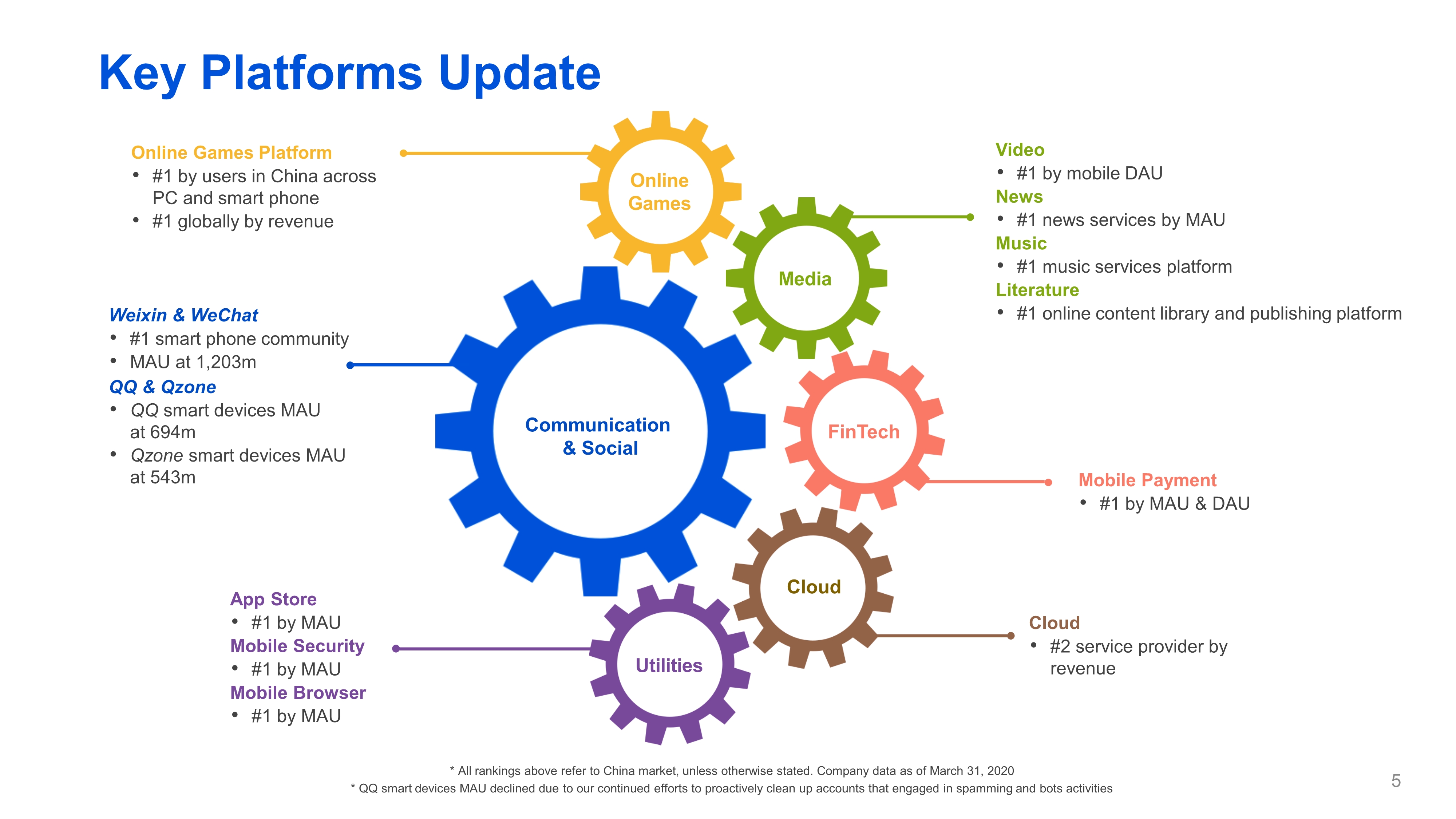

疫情期间社交和内容平台的作用显著,微信和Wechat合计MAU同比增长8%至12亿人。用户玩游戏的时间增加,这进一步巩固了腾讯在游戏上的领导地位,同时腾讯游戏的国际市场扩展也继续取得进展。

媒体业务方面,随着头部内容的播出,视频播放量和会员数持续增加。受益于内容付费墙战略,音乐付费会员快速增长。

金融科技方面,公司已经是日活和交易数第一的移动支付平台。

云计算领域,公司是第二名云服务提供者,市场份额不断提升。在工具产品上面,公司在移动安全、移动浏览器和安卓应用商店保持行业领先地位。

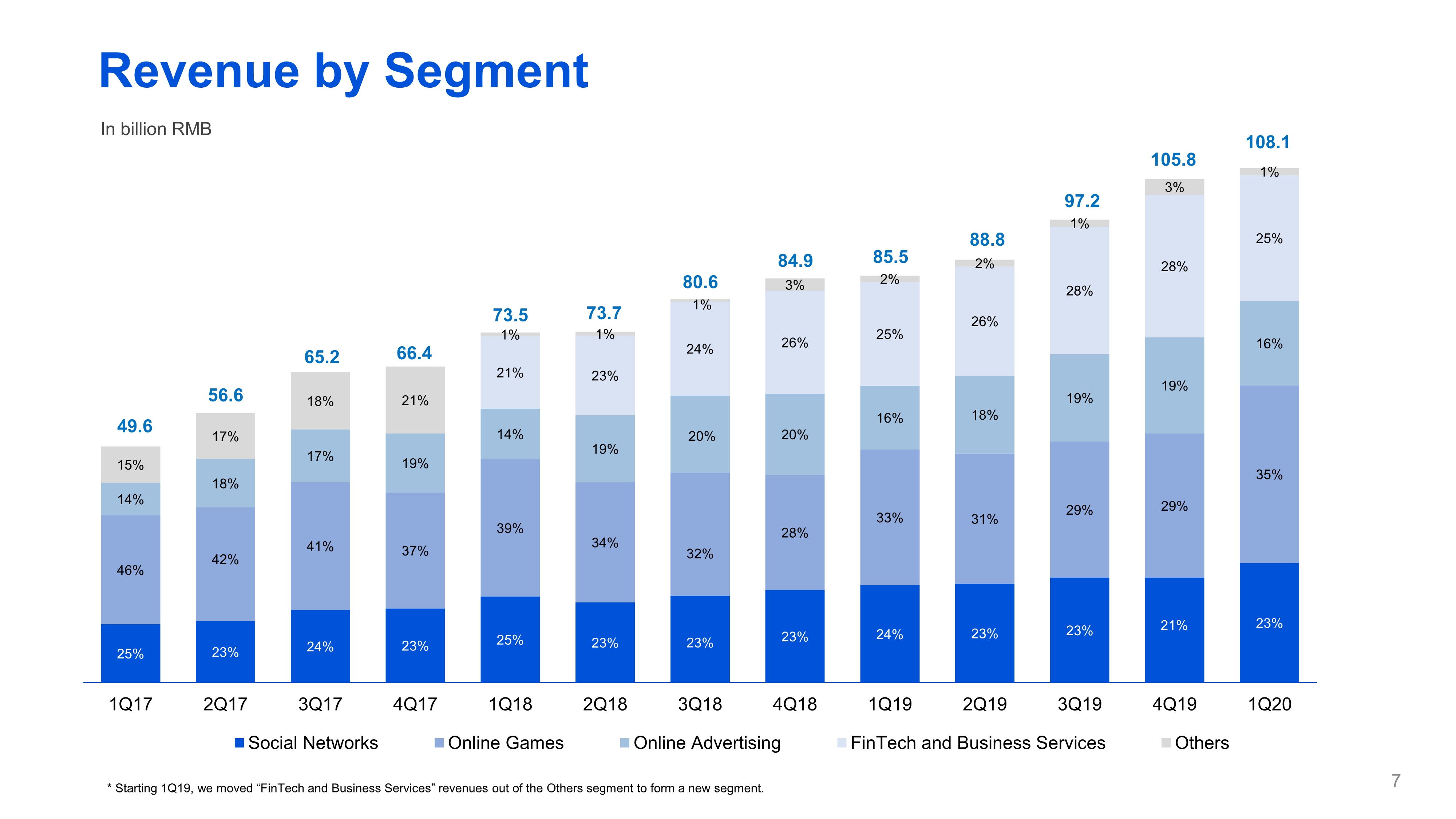

公司总营收同比增长26%,增值业务营收(VAS)占58%,其中游戏占35%,社交网络占23%;金融科技和企业服务占比25%;网络广告占16%。

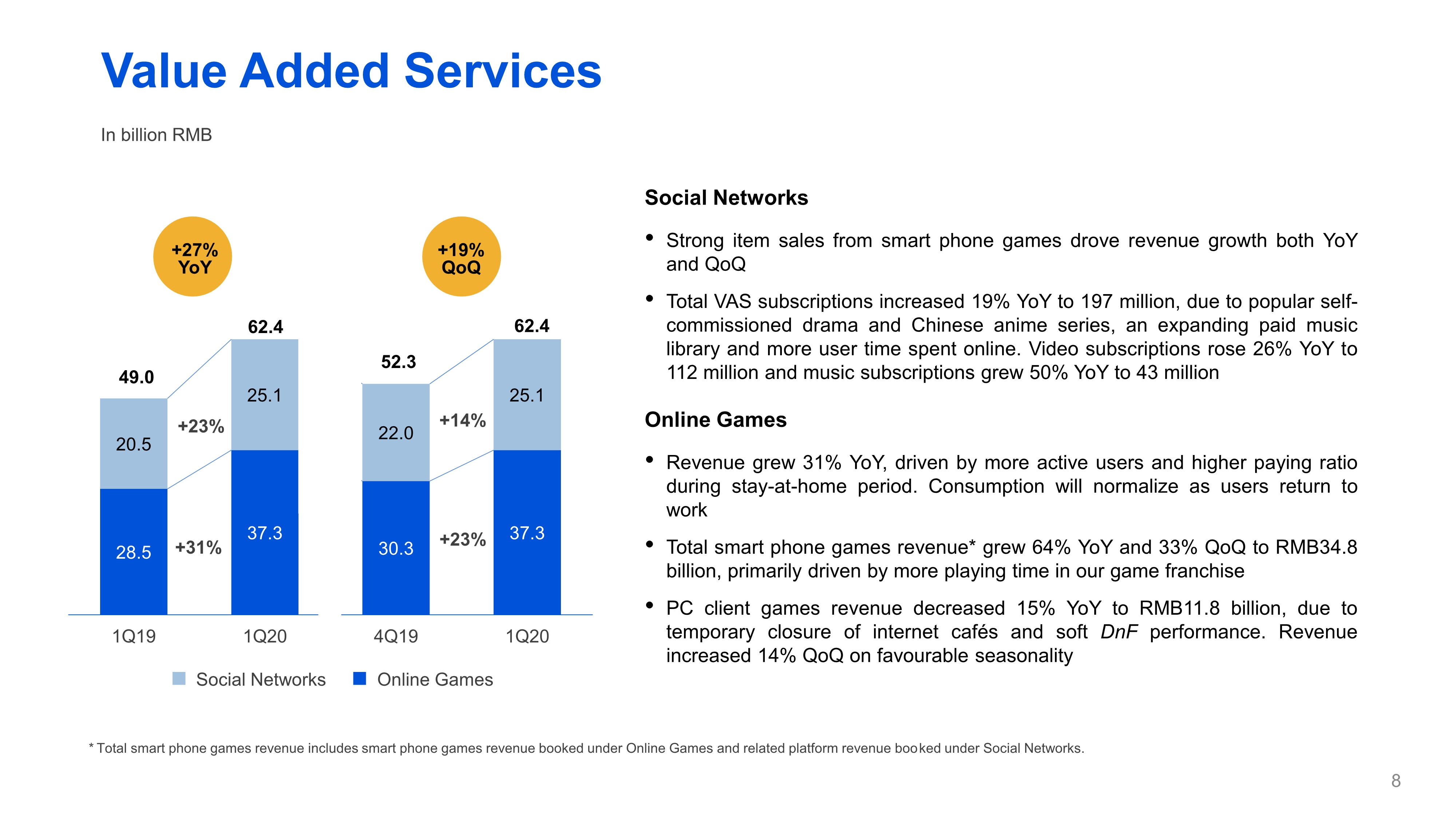

增值业务营收为24亿元,同比增长27%,环比增长19%。

- 社交网络营收同比增长主要来自体育和游戏的按条收入增长;总付费订阅用户数同比增长19%至1.97亿人,主要反映了视频和音乐订阅会员的快速增长。视频订阅会员数同比增长26%至1.12亿人,主要受益于自制剧的流行和国漫的走红。音乐内容库的扩大拉动了付费订阅会员同比增长50%至4300万人。

- 网络游戏营收同比增长31%,环比增长23%至430亿元,受益于隔离在家期间付费人数和人均付费金额的增长。随着用户恢复工作消费将恢复正常。

- 手机游戏营收同比增长64%至348亿元,增长驱动来自王者荣耀、和平精英和PUBG,以及Supercell的合入影响,PC客户端游戏营收同比下降15%至118亿元,由于网咖的临时关闭影响以及DNF表现的疲软。

疫情隔离在家期间,用户使用微信和QQ增加,日消息量和时长同比两位数增长。公司增强了微信和QQ的功能以方便特定场景下的使用,比如教育和医疗健康场景。

微信对线下场景的渗透进一步加强,微信小程序突破4亿日活用户。

腾讯游戏在为用户排忧解闷及让他们互相陪伴方面发挥了重要的作用,尤其在居家防疫期间。在手机游戏方面,腾讯推出了引人入胜的游戏内容,发行团队亦举办了精彩的游戏内活动,从而提高了日活跃账户数。

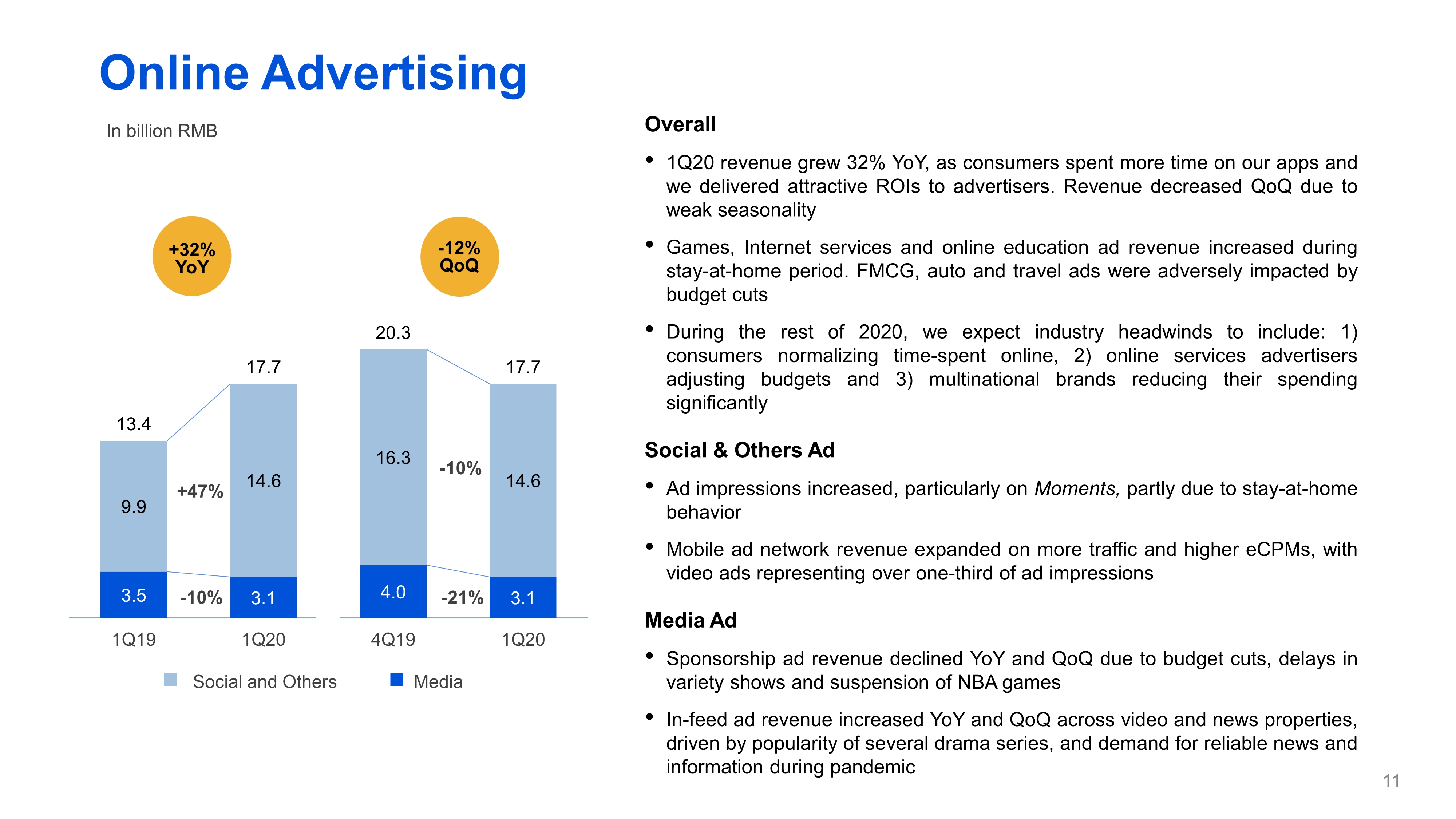

网络广告营收为177亿元,同比增长32%,主要反映了疫情期间用户流量的增长,以及平台为广告主交付良好ROI的能力。分行业看,游戏,网络服务和网络教育年比年花费增加,然而受疫情影响,快消、汽车和旅游行业广告主投放减少。展望未来,公司预计中国整体线上广告将受到行业逆风影响。原因包括用户使用网络时间恢复正常,网络服务广告主预算调整以及跨国品牌支出的减少。

社交和其他广告营收同比增长47%,受益于广告展示量增加,尤其是微信朋友圈。移动广告联盟实现流量和CPM双增长,目前1/3的广告展示量是视频广告。

媒体广告营收为31亿元,同比下降10%,原因在于广告主预算缩减,剧集播出延迟和NBA篮球赛事的暂停。信息流广告营收同比和环比实现增长,这主要得益于头部剧集的走红,以及疫情期间人们对可信新闻和消息的需求增长。公司预计2季度媒体广告收入挑战更大,因为国际品牌将减少他们的预算,目前国际品牌占视频广告一半左右,它们在全球仍然受到疫情的影响会重新考虑预算,但国内品牌广告主已经恢复正常。

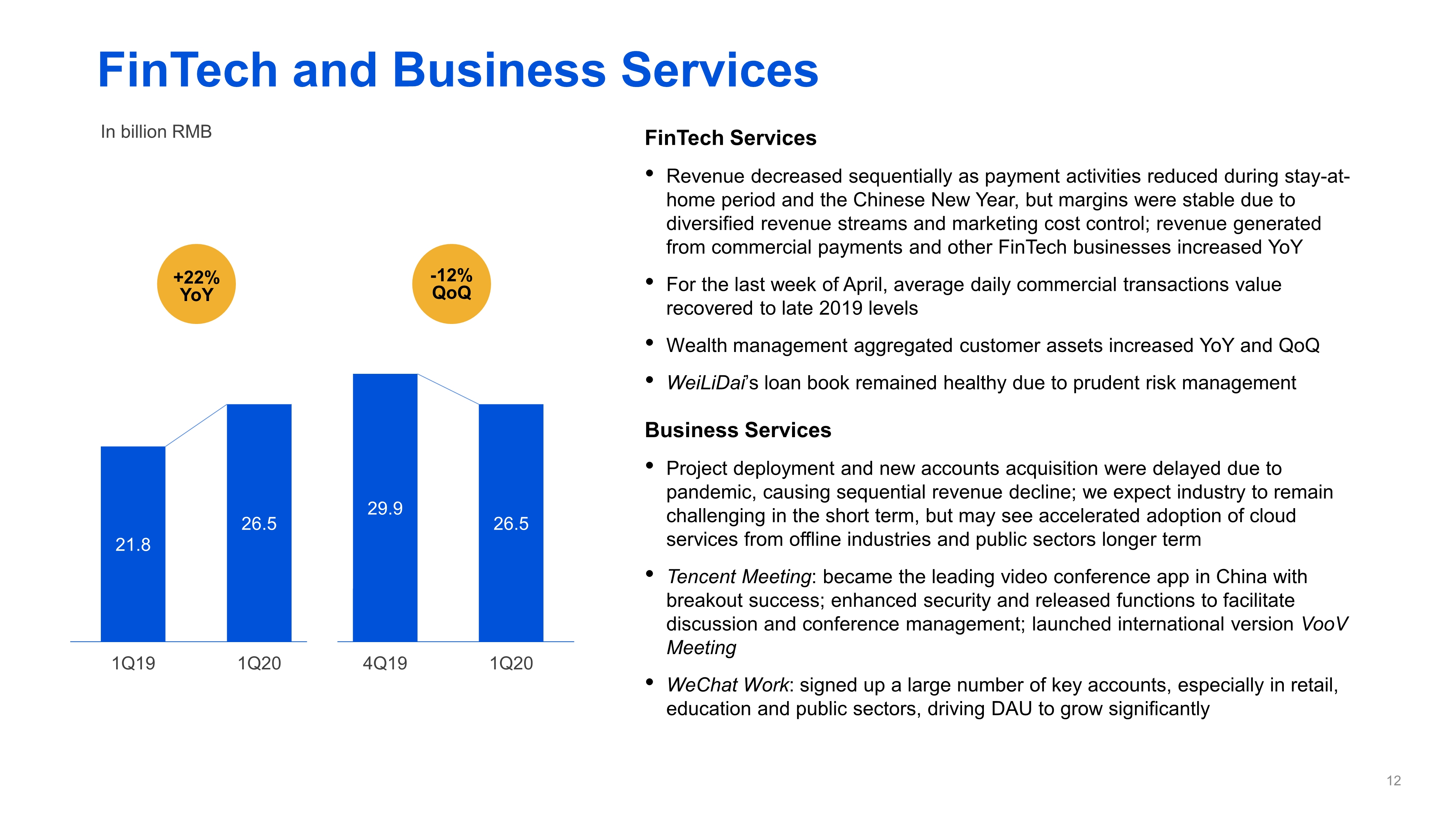

金融科技和企业服务营收为265亿元,同比增长22%,环比下降12%。金融科技营收环比下降主要是因为商业支付,尤其是线下支付在疫情和春节期间支付活动减少所致。金融科技利润保持稳定,因为高利润的财富管理和借贷业务继续增加,外加营销和补贴成本的下降。1季度财富管理业务同环比均实现增长。微粒贷贷款项目保持健康水平。展望未来,线下支付将会反弹,目前4月份的日均商业交易额已经恢复到2019年底的水平。

企业服务方面,疫情推迟了项目部署和新客户扩展,导致环比营收下降。但腾讯会议取得杰出成绩,疫情期间成为中国最流行的视频会议应用。企业微信增强与微信的整合,DAU增长显著。短期看,企业服务会受到挑战,但长期来看,远程办公将会进一步推动数字化的加速。

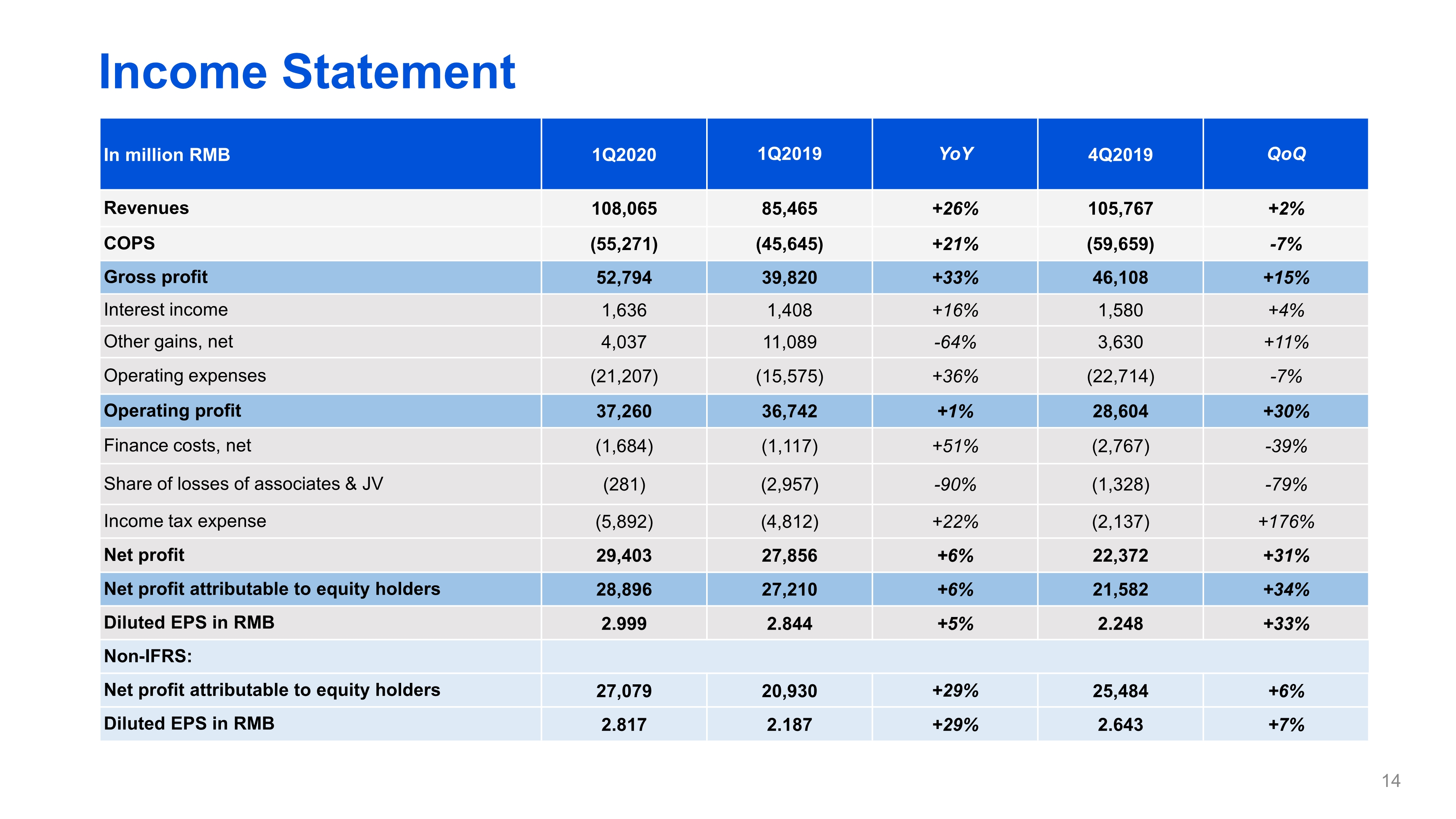

总收入为人民币 1,080.65 亿元,较二零一九年第一季(“同比”)增长 26%。按国际财务报告准则:

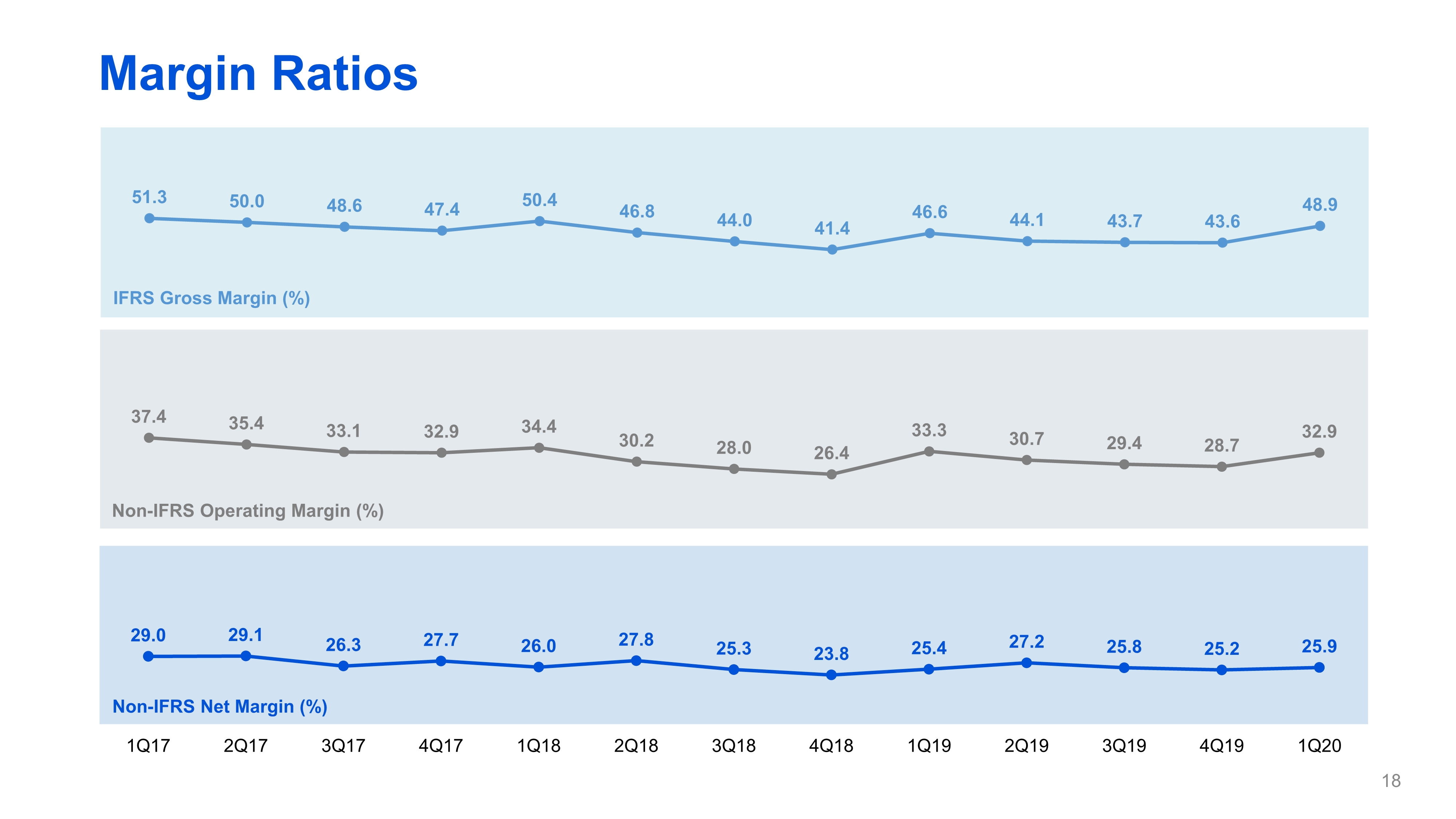

– 经营盈利为人民币 372.60 亿元(52.59 亿美元),同比增长 1%;经营利润率由去年同期的 43%下降至 34%。

– 期内盈利为人民币 294.03 亿元(41.50 亿美元),同比增长 6%;净利润率由去年同期的 33%下降至 27%。

– 期内本公司权益持有人应占盈利为人民币 288.96 亿元(40.78 亿美元),同比增长 6%。

– 每股基本盈利为人民币 3.049 元。每股摊薄盈利为人民币 2.999 元。

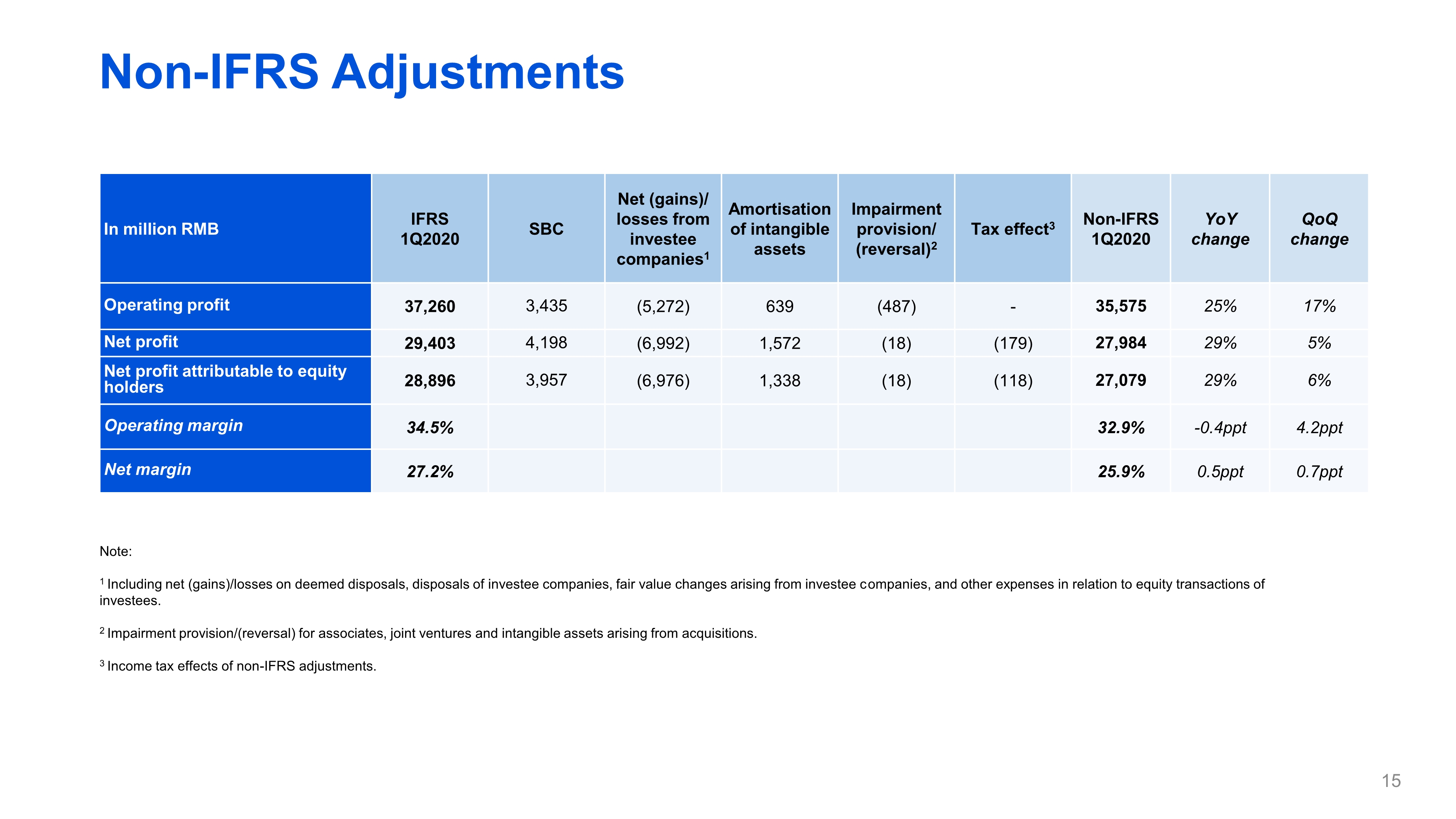

按非国际财务报告准则,撇除若干一次性及非现金项目的影响,以体现核心业务的业绩:

– 经营盈利为人民币 355.75 亿元(50.21 亿美元),同比增长 25%;经营利润率为 33%,同比持平。

– 期内盈利为人民币 279.84 亿元(39.50 亿美元),同比增长 29%;净利润率由去年同期的 25%上升至 26%。

– 期内本公司权益持有人应占盈利为人民币 270.79 亿元(38.22 亿美元),同比增长 29%。

– 每股基本盈利为人民币 2.858 元,每股摊薄盈利为人民币 2.817 元。

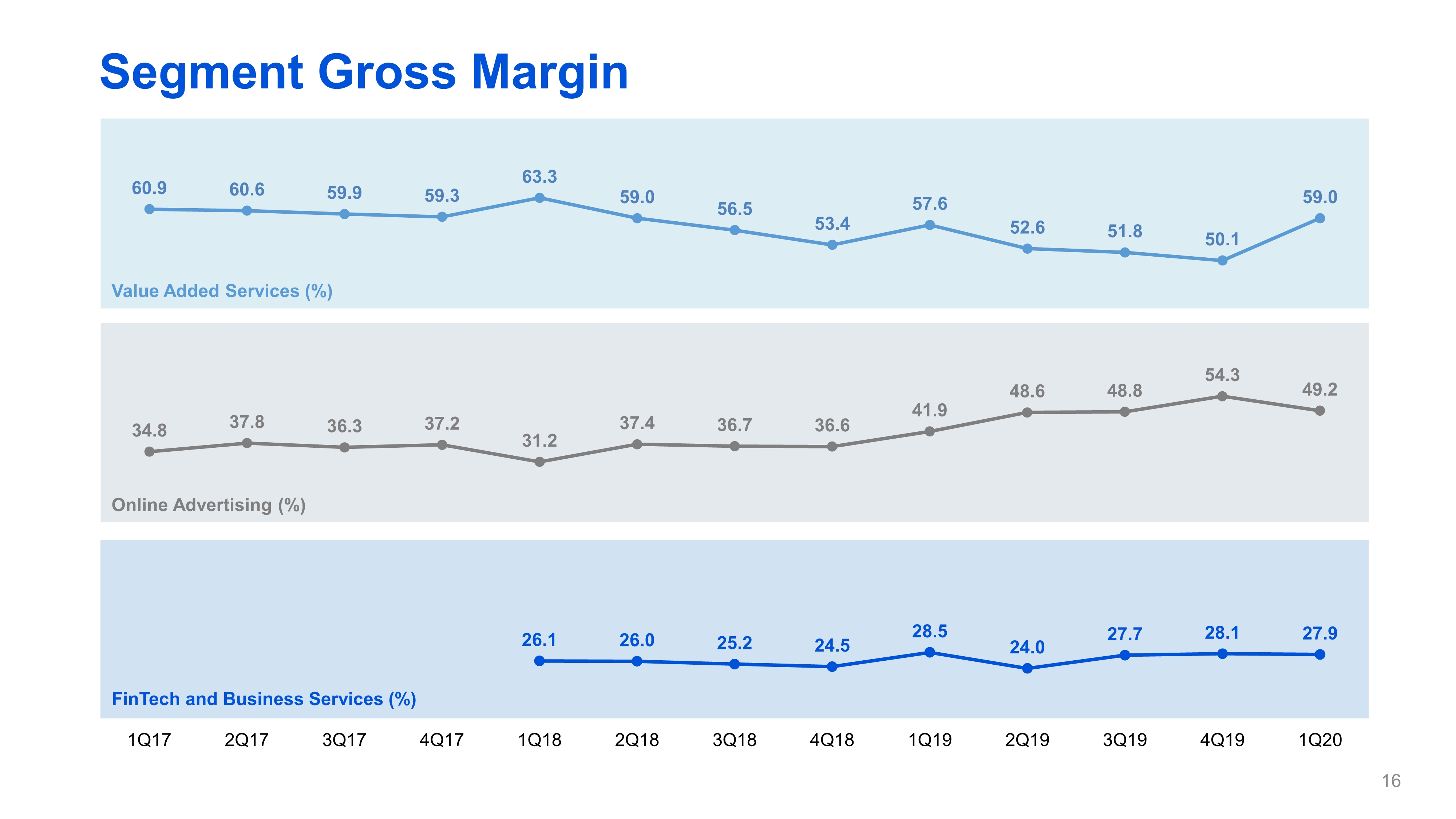

Vas毛利率为59%,同比上升1.4个百分点,环比上升8.9个百分点。同比上升主要是因为利润更高的自研游戏占比的增加,环比增长主要是因为自研游戏增加,因疫情带来视频付费会员增加和内容成本下降带来的视频业务毛利增加,以及电子竞技赛事的减少。

网络广告毛利率为49.2%,同比上升7.3个百分点环比下降5.1个百分点。同比增长反映了视频广告更低的内容成本和运营效率提升,环比下降主要因为季节因素的影响。

金融科技和企业服务毛利为27.9%,同环比基本稳定。

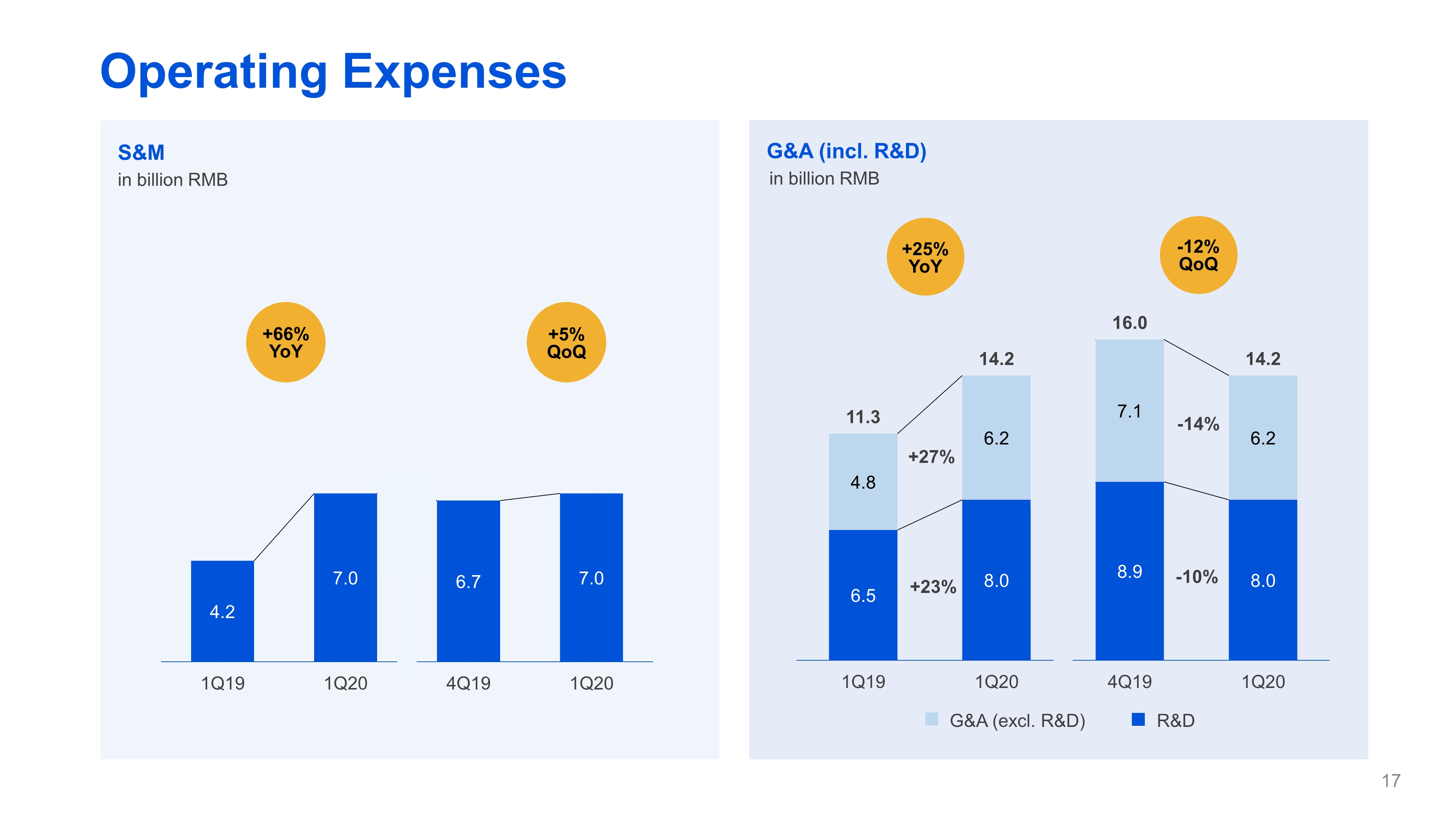

销售和市场费用支出为70亿元,同比增长66%,环比增长5%,市场费用同比增加主要是因为春节期间包括微信在内的内容平台市场费用增加。

R&D同比增长主要是支持业务发展所需的员工开支增长,环比下降主要是因为疫情期间外包研发活动减少,旅行和娱乐支出的减少。

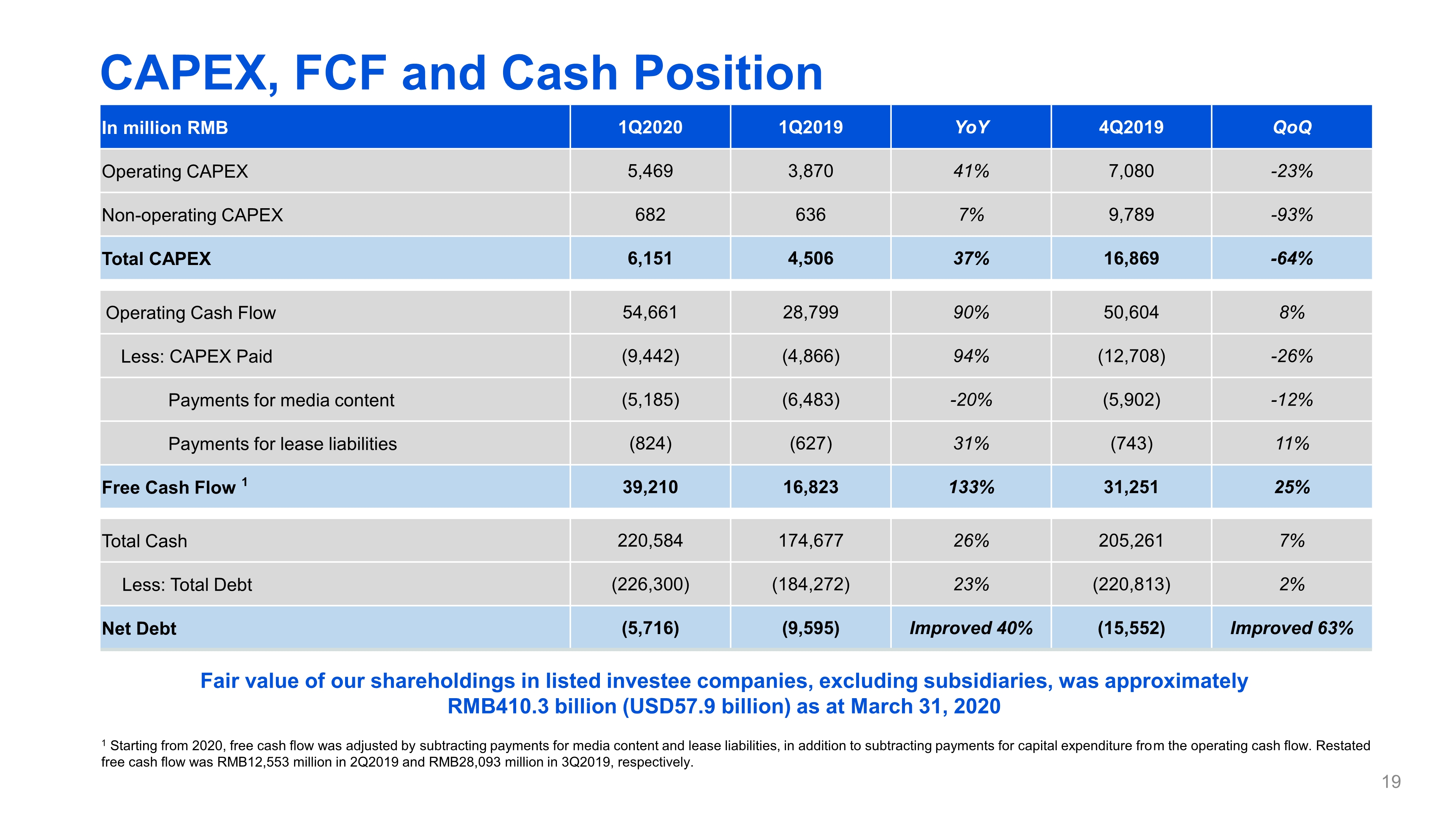

期末总现金为人民币 2,205.84 亿元(311.34 亿美元)

更多阅读: