受益于庞大的人口基数和老龄社群的增大,以及企业并购重组行为的持续发生,近年来亚太区的医疗医药行业发展迅猛。

尽管欧美大型药企仍然主导市场,但亚太区本土医药企业也在迅速扩张。近年来,我们看到区域内诞生了众多医药行业集聚地,其具备人才、基础设施、配套和生产能力以及符合产业高度集聚发展的其他必备要素。

据此,CBRE世邦魏理仕研究部推出《亚太区医药医疗行业发展趋势报告:租户策略与地产投资机遇》,聚焦行业主要趋势、需求动力、企业房地产策略以及区域内主要医药集聚地的投资机遇。

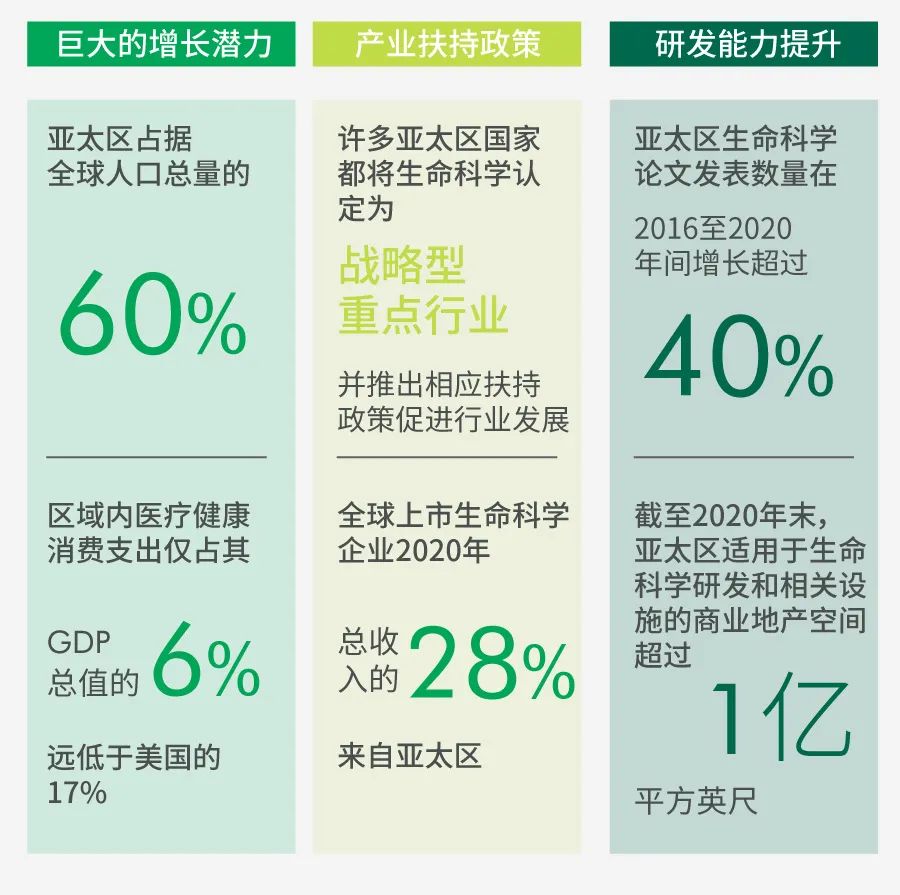

亚太区生命科学行业发展潜力

疫情时代的租户策略

即使大部分生物医药企业在新冠疫情爆发后租赁表现相较于其他行业更具韧性,但租户的租赁策略仍以成本及灵活性为主导。

生物医药企业的资产类型主要由企业办公室,物流仓储(涵盖冷库),研发实验室及生产制造设施构成。

就企业办公室而言,内资药企扩张需求旺盛,但很多跨国医药企业,尤其是近期有并购活动的企业,都在整合销售部门的办公空间以提升使用率和成本。远程办公使跨国医药企业纷纷采用基于活动的工作场所策略(ABW),销售人员共享工位配比为1:4至1:5。此类企业倾向于在北京、上海及香港特别行政区等核心城市保留企业总部并在核心区设立办公室以满足商务需求。

2020年,在整体写字楼市场租赁成交同比下跌25%的情况下,生物医药行业的有机增长和租户升级搬迁的需求推升该行业租赁成交同比增长17.4%。其中,上海和北京两地表现较为活跃。

亚太区特定的研发设施需求也持续增长。中国主要的工业园区提供利好政策支持新型研发设施的建设,包括上海张江、北京中关村和苏州工业园。

医药生产设施在中国基本为企业自有物业。对包括冷库在内的高标物流仓储设施需求持续增长,部分源自新冠病毒疫苗的特定仓储要求。然而,需求总量仍较为有限。

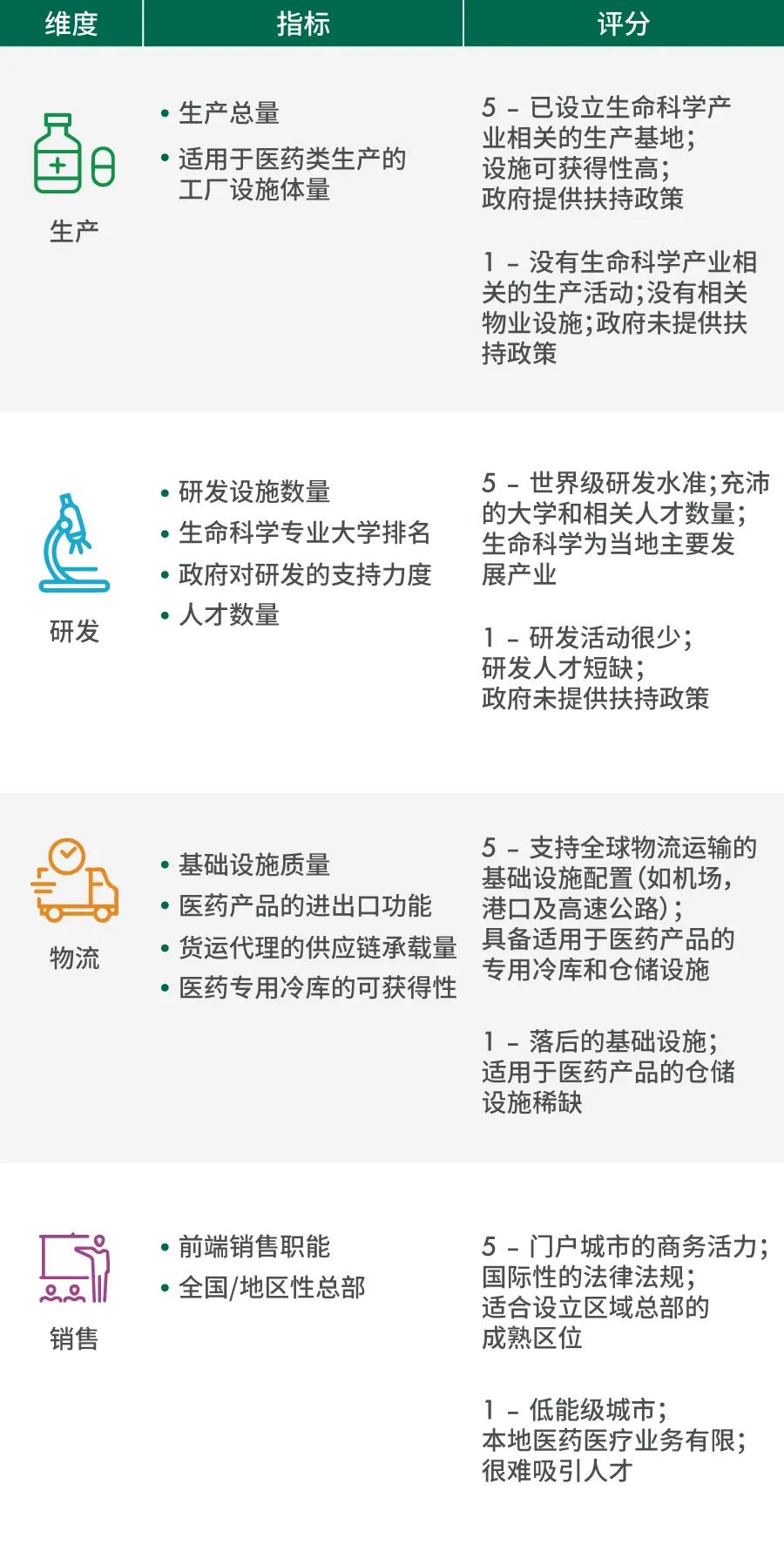

医药行业对于房地产的需求与各市场的综合实力和增长潜力相关。因此,CBRE依据生产、研发、物流、销售等四大维度共12个指标对亚太区内主要市场的竞争力进行评估,发现北京和上海以其生产和研发能力以及庞大的国内消费市场,成为亚太区较有竞争力的城市。

亚太区内主要市场的竞争力评估

数据来源:世邦魏理仕研究部,2021年5月

过去十年,中国内地相继出台了鼓励生命科学领域创新的扶持政策。中国“十四五”发展规划和“健康中国2030”规划纲要均将生命科学产业列为七大战略新兴产业之一。未来几年,政府将持续引导并支持产业专项技术的发展,提升国内市场药品生产制造能力。此外,政府提供包括搬迁成本,启动资金和税收补贴等的可观财政激励措施。

研发能力显著提升——中国内地有超过1,600种药物已在研发进程中,是紧随日本的第二大市场,且为全球已获世卫组织批准的新冠疫苗中,研发最快并进行大规模接种的地区之一。

中国内地的国家级与省级政府均在一二线城市投资建设了医药医疗产业中心,以促进产业发展。主要的产业聚集区域为长三角区域,环渤海区域与粤港澳大湾区。

目前,针对此类物业的直接投资交易仍较少。过去两年,仅有澳大利亚、日本及中国录得少量生产制造/研发类办公物业的成交。期间,一些医药公司通过售后回租的方式处置了部分物流中心及办公物业。该板块投资成交量有限主要是因为大部分设施为企业定制或自有物业。与此同时,政府对行业的扶持也意味着许多医药类资产及土地的交易价格低于市场价。

尽管作为投资性物业,医药类地产仍处于发展的初始阶段,但CBRE认为此类资产具备巨大潜力。寻求收益性资产机会的投资者可考虑医药企业售后回租或出售的标的,此类企业往往是在并购后希望改善其资产负债率或者处置一些非必要资产。增值型资产投资者则可考虑将老旧的轻工业厂房改造为技术要求较低的实验室或冷库。该策略更适用于医药类土地供应有限的地区如香港特别行政区。因项目涉及排污、电力、通风等问题的处理,可以考虑与专业运营商进行合作。

鉴于政府在促进生命科学行业发展中的主导性作用,CBRE建议投资者考虑与当地政府建立合作关系。在新加坡,地产开发商可通过竞标在商务园区30年土地使用年限基础上,再获取30年的使用期限。

由于投资者对医药医疗地产保有较高的投资兴趣,预计收益率将逐步趋紧,尤其是研发类物业。

更多阅读: