对标成熟经验,房地产将向资管方向转型,发力资管成为规模型房企必选项

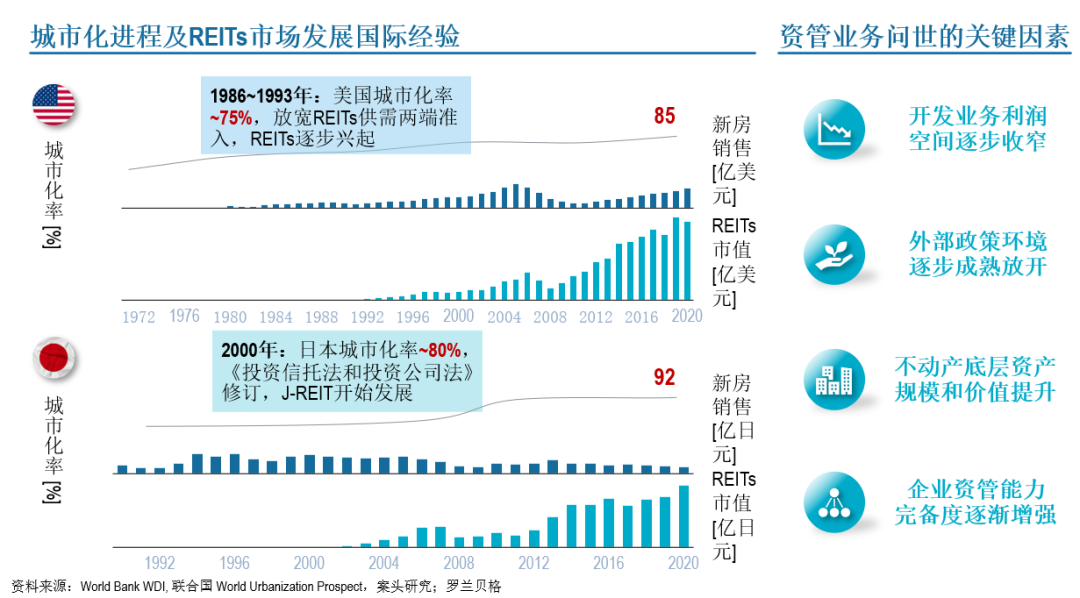

从成熟国家的房地产发展经验来看,城镇化发展到一定阶段时,开发业务的体量日益见顶,整体的开发市场规模将缓慢收缩。

在城镇化率增长的过程中,资管业务发展的其他条件也在日益成熟。首先,开发业务的利润空间收窄,资管业务长期稳定的盈利具备较强吸引力;其次,证券化、税收等相应政策成熟,地产资管市场出现有效的金融工具;第三,存量资产的相对价格处于历史低估水平,资产交易的吸引力增强;最后,领先企业不断加强资管能力建设,催化了资管市场活性。

从中国房地产行业的发展规律来看,城镇化导致的开发需求日益减弱。与此同时,从防范风险、保障民生的角度出发,中国的顶层政策也在重点调控房地产开发的利润空间和规模。

对房企而言,为了维持规模体量和盈利能力,客观上需要向大资管领域进行转型发力,探索新的增长模式。另一方面,大量的房地产企业在过往多年经营中,已持有较多存量物业,其中很多存在运营不善的问题。考虑到房企普遍面临的现金流和盈利问题,围绕大资管领域,提升存量资产的运营效率、强化已有资产的变现能力,成为很多房企当务之急。

近年中国房地产资管的驱动因素日益成熟,为资管的发展进行铺垫

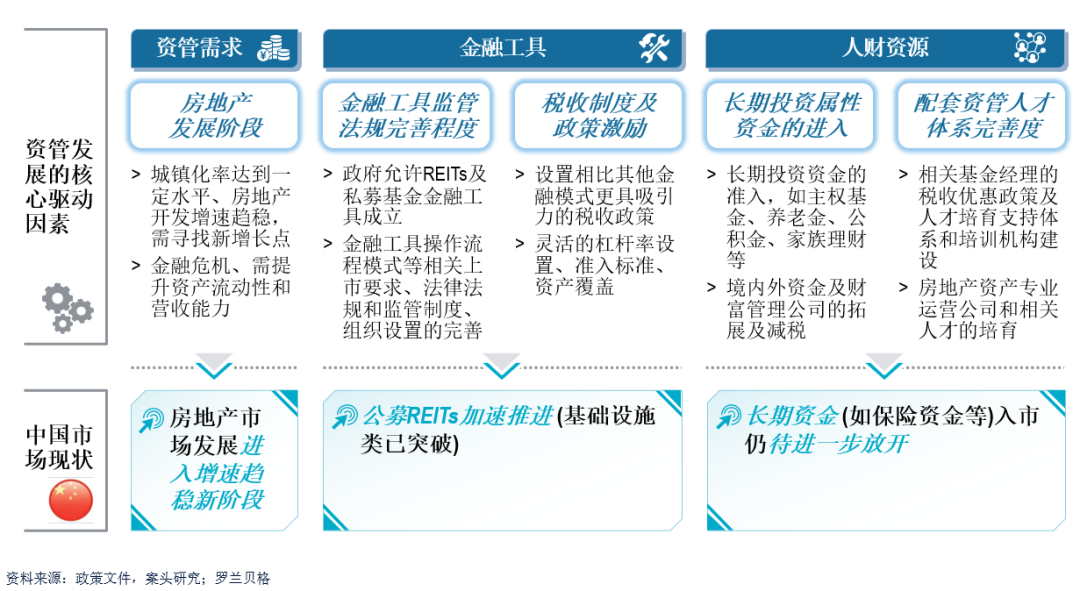

纵观美国、日本、新加坡,房地产市场发展阶段由增量驱动转向增量+存量,其中REITs等金融工具推出、配套税收优惠政策完善、长期资金入市是推动房地产资管发展成熟的核心因素。

我国房地产市场发展阶段已经开始迈入增量+存量阶段,具备了发展资产管理模式的内生动力,驱动资管发展的核心因素逐渐成熟。公募REITs试点已推出,同时公募REITs的覆盖范围逐步放开;在人财资源方面,税收、人才、长期资金入市等配套政策的支持仍在推进。

从资产类型的放开和成熟角度,将会紧贴顶层政策导向,优先放开民生保障、基础设施等领域,逐渐向商业、写字楼等领域拓宽。其中基建REITs法规已于2020年明确出台,物流资产和产业园均实现公募REITs的突破,预计公寓及商业REITs后续有望跟进出台。

02、大资管时代机会众多,竞争格局未定,国内房企具备超车机会

资管行业参与者众多,转型房企具备竞争优势,占据重要角色

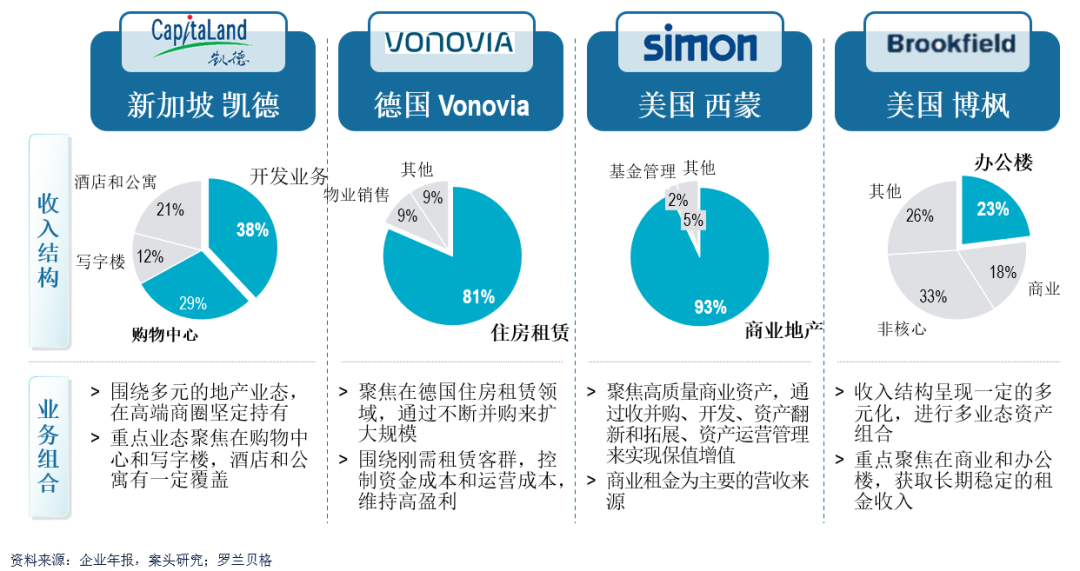

在不同市场监管环境,参与者形成了不同模式。美国相对宽松的政策环境催生了强金融属性的不动产基金模式,也形成了一些房地产多元集团;而新加坡政府的强力主导则利于房地产多元集团模式成熟。

中国房地产发展阶段与监管环境与美国及新加坡市场发展早期均有类似,而监管指引方向更偏新加坡,因此在中国市场将出现强地产属性的多元地产集团,同时也可能出现强金融属性的不动产基金模式。而房企有望依托自身开发和运营能力,以及资管能力的补足,通过转型,在资管行业中占据一席之地。

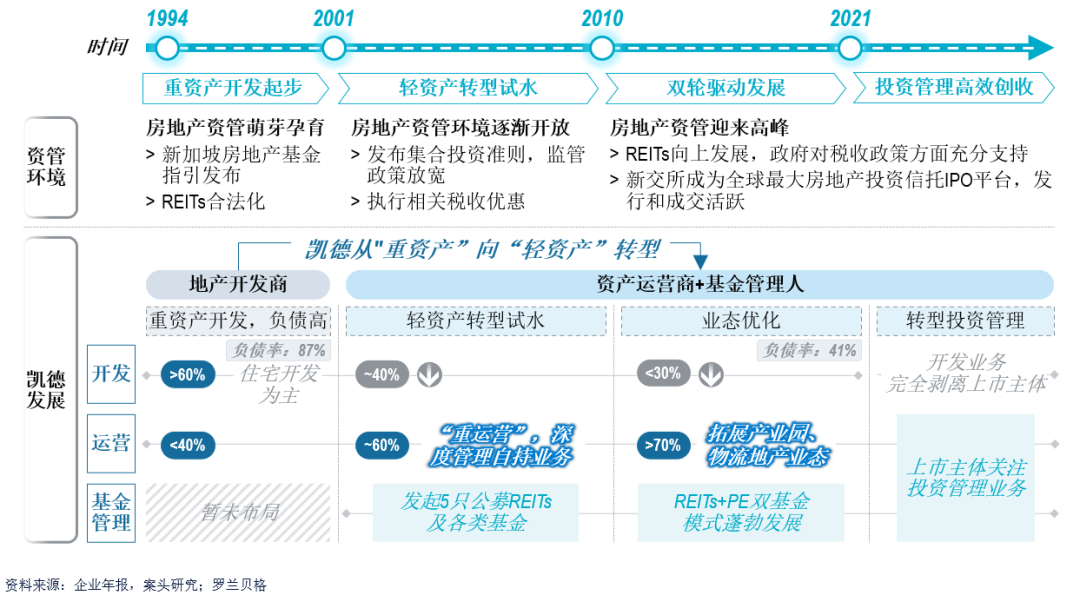

国外成功房企稳步推进资管转型,不断深化运营能力和资管能力建设

综合来看,国外成功的转型企业主要有三大重要成功要素:首先,结合外部环境和自身情况,稳步推进转型发展;其次,打造了较强的地产运营能力,物业出租回报率稳定;最后,在较长周期里,加强资管能力建设,不断增强金融属性。

以凯德为例,最初由开发业务起家,而后在新加坡公募REITs合法化、监管放宽、税收优惠明确的情况下,经历了十年的资管能力建设。一方面,凯德注重运营,对自持物业深度管理,来提升资产价值;另一方面,依托资本市场,持续优化资产组合。近期,则通过开发业务剥离、资管业务上市方式,形成清晰的以资产管理模式为主导的业务逻辑,抬升企业整体估值。

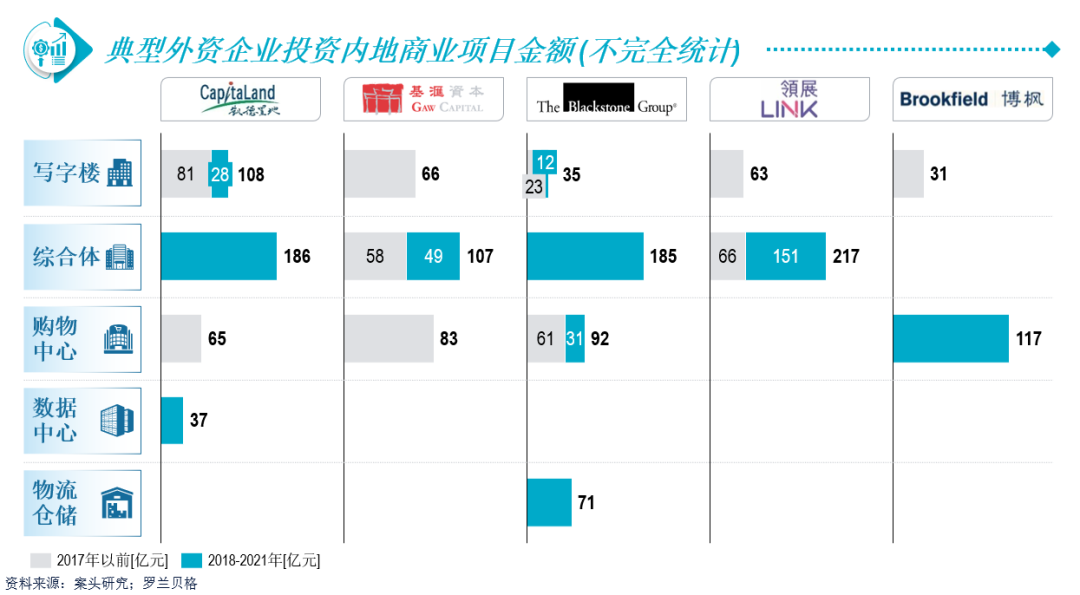

中国资管萌芽期,外资入局加快,国内房企需把握机会

国际领先地产资管企业在资金成本、管理规模、运营能力等方面具有相对领先优势,近年来,如凯德、黑石、博枫等外资企业也在加大对于国内资管市场投资布局,在核心城市累计投入上百亿资金收购写字楼、购物中心等优质物业,将海外成熟资管经验进行复制,成为了中国地产资管市场的重要力量。

而从国内房企来看,依托规模庞大的住房市场,领先房企实现了规模快速增长。在开发过程中,一部分企业相对注重优质资产的积累,而另外一些企业,则在模式打通上走到了行业前列。但对多数企业而言,在资产、运营、模式等方面尚未做好全面和充足的准备。

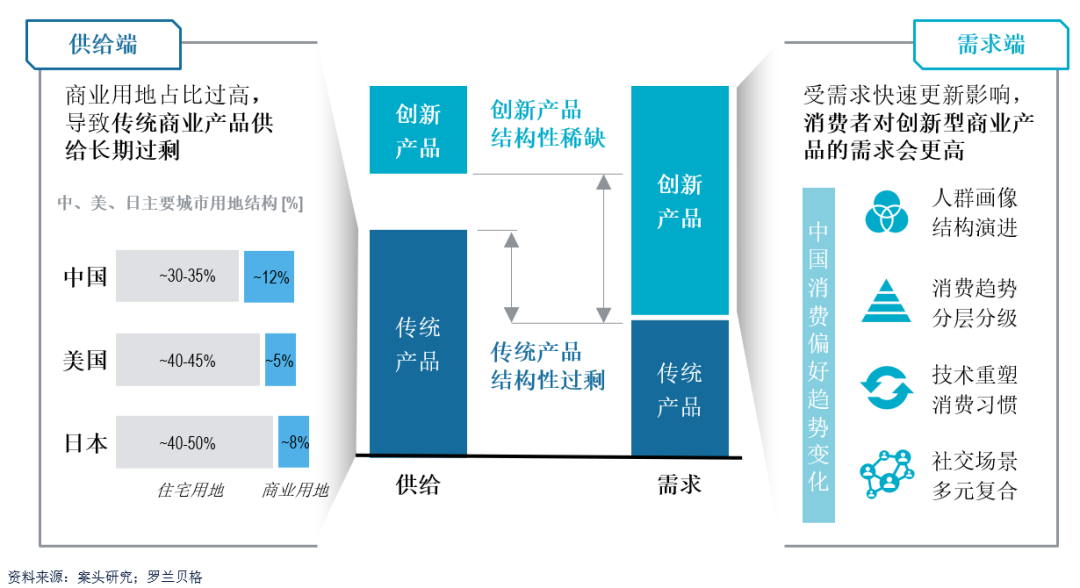

首先,优质资产结构性稀缺:过去很长时间商业地产的勾地逻辑导致行业整体面临传统产品结构性过剩,而创新产品稀缺,很多房企并不具备充足的优质资产。

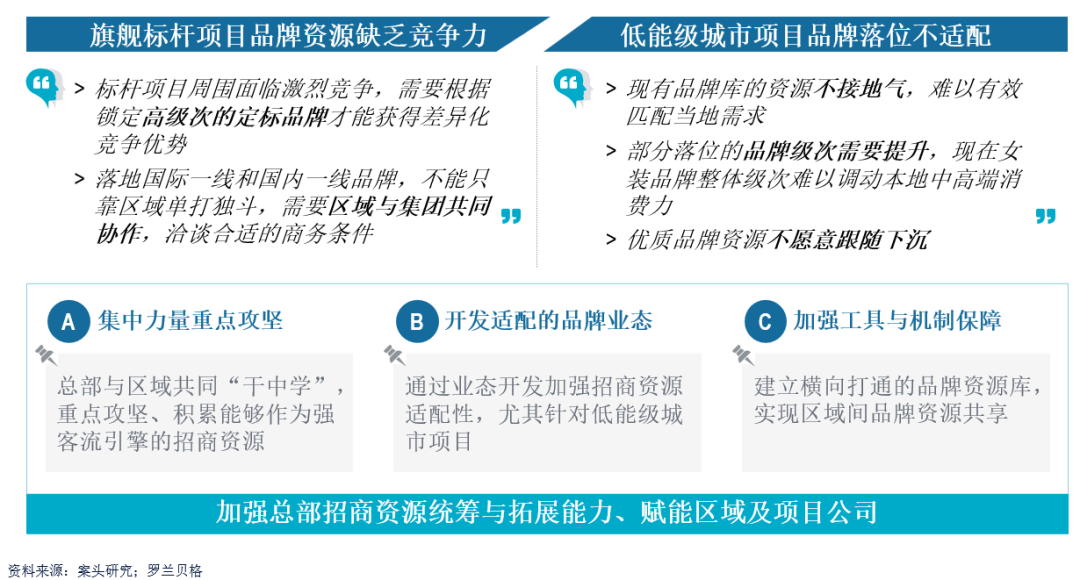

第二,运营能力不足:过往房企普遍重开发销售,轻运营管理,大多数商管团队仍不具备较强运营能力,商业资产的收入与利润表现低于预期。同时项目前期策划、数字化转型等方面也明显偏弱。

第三,资管能力欠缺:对多数房企,缺乏围绕资管业务专门设立的开发、运营、资产管理机构,一方面,未设专人进行行业周期和投资组合管理;另一方面,大宗资产的投资也缺乏专业团队负责,仅在项目机会型出现时才由管理班子一事一议;此外,资产并购的具体交割执行层面也未有明确制度。

与之相比,资管领先企业则搭建了完善的资管职能体系。以凯德为例,基于资管业务,建立了明确的专业分工和组织保障机制,将开发、运营与资本运作板块高效协同,建立汇报条线、数据管理及重大决策制定层面的交圈机制,提升资产资本两端管理效率。

相比国际领先资管企业,国内房企仍有短板,但我们相信,中国资管市场在不断发展,未来空间广阔,将会有一批国内房企,通过能力和资源的全方位补足,在资管行业中占据重要位置。

03、以转型为目标,中国房企当下的三大关键举措

发达国家成熟企业完成向不动产资管的转型普遍需要超过10年的时间,中国不动产资管行业的爆发时间点较难精准预测,但对房企而言,需要在战略探索和关键能力建设上发力,从而为资管时代来临做充足准备。

重顶层设计,探索符合自身企业的资管发展模式和赛道

对多数企业而言,资产端和资金端的能力尚不完全具备,可根据自身已有基础,基于已有业态选择着力方向和赛道,根据不同赛道建立针对的能力。

从国际经验来看,更多成功的海外龙头企业侧重于聚焦在某一业态,成长为细分领域冠军,较少有能做好全能型业态的企业。

因而,企业应在商业、写字楼、养老、长租、酒店等诸多业态中,选取重点业态投入核心资源。与多业态综合资管相比,聚焦策略更具备成功可行性。若采取全面铺开的方式,各个赛道均去尝试,更易因为运营能力不足,资产获取失当,使企业陷入经营困境。

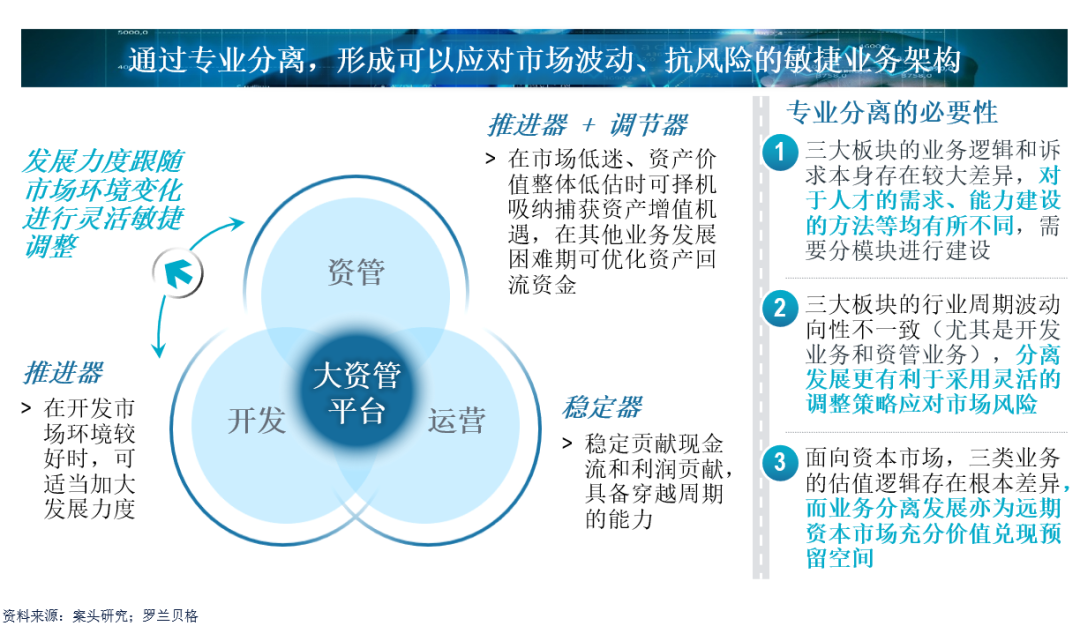

打造具有韧性的业务架构,实现轻重分离、专业分工并建设相关能力

罗兰贝格认为,开发、运营、资管各专业在经营逻辑、能力要求、政策监管等多方面均有差异,比较可行的方式是通过能力分离实现专业板块能力建设。将开发、资管、运营打造成具有独当一面能力的专业板块,形成可以应对市场快速波动、抗风险的敏捷业务组合。

在开发端,需综合提升全链条能力,紧抓重点环节突破,保障开发环节精益高效;运营端,依托已有资产打造运营服务能力,形成可产生稳定回报的标杆;资管端,在政策日益完善的前提下,逐步打通募投管退的资产管理通路。

另一方面,运营管理能力对于资管业务至关重要。需要注重精细化和长期性建设,在运营环节系统性补强提升。其中的关键在于回归细分业态的赛道本质,根据运营业态差异,分类提升关键能力。

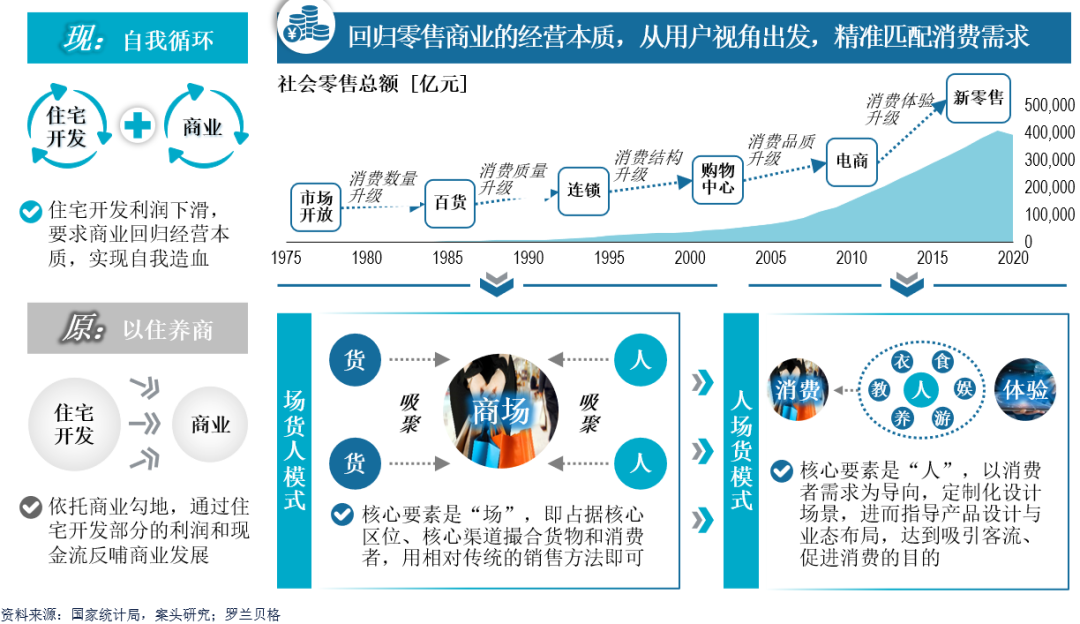

例如,对商业而言,在开发业务利润下滑的大背景下,商业需要强化自我造血的意识,回归零售本质,转变理念围绕“人场货”提升运营水平。同时,需要在运营中不断追求创新,实现人场货的多元精准匹配。

加速处置低效、滞重资产,优化债务结构,充足企业资本金

过往多年的增量房产开发红利期,房地产企业以规模为导向,在全国跑马圈地,短时间内提升了开发规模,但由此也带来弊端。一方面,诸多商业、写字楼、公寓、酒店等自持物业出租率低,运营绩效不佳,经营利润难以覆盖资金成本,侵蚀了企业盈利;另一方面,住宅销售去化良好,但车位、商铺等可售业态却无人问津,未售物业沉淀的开发成本甚至高于已售物业的利润,以至于项目整体净现金流贡献并不乐观。

在政策、需求、竞争等多方面因素下,开发业务红利期不再,风险高,利润空间小。为控制经营风险,提升盈利,企业需在传统开发业务上更加谨慎,应以利润为核心,不过度追求规模增长。同时,更加注重对优质资产的获取,依托稳定现金流,保障穿越周期的能力。

因此,企业需加大对低效资产的处置,加快资金回笼,并进一步避免新增项目带来新的问题资产。确保企业具备充足的资本金,能在最佳时机手握资金,在周期低点买入低估优质资产,最终助力企业在大资管时代拥有一席之地。

来自:罗兰贝格

更多阅读: