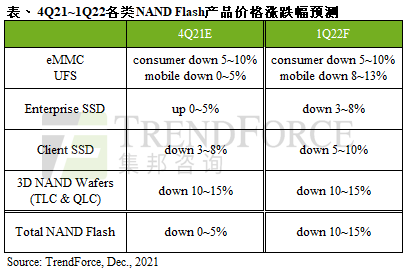

根据TrendForce集邦咨询研究显示,随着主要智能手机品牌厂的旺季备货告终,加上ODM将迎接新年假期,2022年第一季将明显迎来淡季需求调整,市场将维持供过于求的现象,价格将持续修正。然而,PC OEMs自2021年11月上旬起基于上游半导体物料供给改善而恢复部分client SSD订单,帮助供应商得以将库存维持在较低水位,使得供应商降价求售的压力并不如预期强大。因此,预估明年首季NAND Flash价格将下跌10~15%,且应为全年跌幅最明显的季度。

TrendForce集邦咨询进一步表示,综观NAND Flash 2021年价格走势,原厂积极转进更高层次的产出,供应位元增幅明显优于需求,但由于主控IC及零部件PMIC等供应吃紧压抑NAND Flash终端产能产出,SSD合约价格跌幅较原始预期收敛。然而,随着2022年相关零部件供应持续改善,自明年初起NAND Flash市况持续明显转向供过于求,因此NAND Flash价格于明年第三季旺季来临前,将持续呈现价格下行走势。

价格跌势持续,Client SSD跌幅约5~10%

各PC品牌厂于第四季冲刺出货,加上商务型笔电需求强劲,使整体笔电生产量表现优于预期,总量与第三季大致持平。展望明年第一季,由于消费及教育类别为主的笔电需求减缓,将进一步导致客户采购client SSD的策略更趋保守。而供应商供应重心持续转进128层以上产品,为了去化更高层数产出,原厂加速推出新一代SSD产品争抢市场,2022年client SSD平均容量将成长至567GB,且WD将加入Intel、Micron供应商之列推出QLC产品,加剧价格竞争。因此,明年首季client SSD合约价格跌势将持续,约为5~10%。

Enterprise SSD PCIe界面跌幅约3~8%,SATA界面 SSD价格应大致持平

北美超大规模数据中心库存水位因受长短料冲击生产量能,导致第四季库存缓升,而料况问题在明年首季应仍有疑虑,导致服务器出货量于今年第四季至明年首季而有所下滑,连带压抑需求位元的增长。而Enterprise SSD供给受PMIC产能不足限制的情形逐渐改善,加上超大规模数据中心因着重去化库存而略减订单的影响,PCIe界面的产品产能转趋正常,与原厂议价亦开始浮现空间;至于SATA界面产品,基于其界面较旧、搭配产品容量较低的性质,厂商偏好优先供应大容量PCIe SSD产品,导致SATA SSD的供应相对吃紧,也使得合约价格不易下跌。因此,预估明年首季enterprise SSD价格将下跌3~8%,其中SATA合约价为大致持平;PCIe则为下滑3~8%。

消费性电子产量减少,eMMC将季跌5~10%

包含电视与Chromebook在内的主要的消费性产品在美国政府补贴及标案结束后,需求于2021下半年明显走缓,并预计将于2022年回归到过往的淡旺季周期。以目前的预估而言,Chromebook在明年首季产量将略有回温,且将在传统周期第二季达到高峰,然而以年表现而言仍为衰退,再加上明年首季电视产量将减少,故使得整体eMMC需求较为疲弱。供给方面,低容量的2D NAND相关产能维持稳定的趋势不变,部分供应商虽维持缩减2D产能,但下修速率已不如过往积极,目前的价格修正属于反应自2021年第二季的高峰回落过程,预估明年首季eMMC价格将再下跌5~10%。

供给增长、需求减缓,UFS价格季跌8~13%

上游长短料的问题仍显严峻,持续影响智能手机品牌厂的整机生产量能;尽管2021下半年为传统出货旺季,然生产年增率已较原先预期再度下修。展望明年第一季,预期苹果的备货动能也将显著回落,不利于供应商的位元出货表现,使得整体mobile类别需求更为疲弱。目前供应商的出货主流多已进入1XX层,并将逐步于2022下半年导入1YY层产品;美光更是直接越过128层改以176层衔接96层的应用,藉由层数的持续提升,供应商的成本改善并持续增加产出位元。在供给持续增长,需求迎来淡季的状态下,明年首季的供过于求态势将会扩大,预估UFS产品价格跌幅将会扩大至8~13%。

供过于求进一步扩大,NAND Flash Wafer价格季跌10~15%

零售端的UFD与memory card等产品需求在2021年全年均表现疲弱,纵使年底有电商促销以及传统节庆旺季,也仅稍微挹注需求,估后续在迎接新年假期前也不会有积极的采购需求。除此之外,由于加密货币市场表现热络,导致挖矿所需的graphic cards供不应求,用户难以自建PC,并连带导致了零售client SSD全年的表现不振,进一步使得wafer难以去化。综合其他各类产品应用的走势,预期供应商将不得不扩大对NAND Flash wafer市场的出货量以抑制库存增长。随着智能手机市场出货量进一步限缩,纵使PC与服务器需求仍有支撑,供过于求的问题仍将进一步扩大,预估3D NAND wafer价格将于明年首季再度出现10~15%的季跌幅,仍是各品项之最。值得留意的是,持续扩大的供需差异已使得部分供应商出现明显库存压力,倘若「倾销」现象提前至2021年底发生,则有助明年首季跌幅相较收敛。

更多阅读: