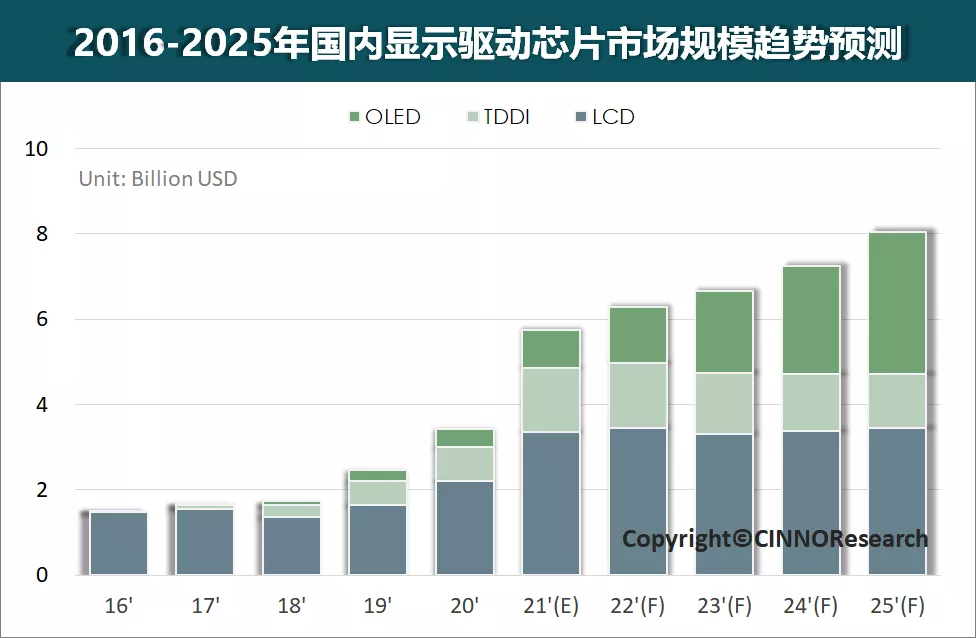

随着面板制造产能持续向国内转移,大陆已经奠定了全球面板制造中心的地位,相应的大陆市场也成为全球驱动芯片主要市场。根据CINNO Research统计数据表明,2021年国内显示驱动芯片市场规模将达57亿美金,至2025年将持续增长至80亿美金,年均复合增长率CAGR将达9%。

2021年至2025年国内驱动芯片市场年均复合增长率CAGR 9%

图示:2016-2025年国内显示驱动芯片市场规模趋势预测,来源:CINNOResearch

驱动芯片按类型分可分为LCD驱动芯片、TDDI触控显示整合驱动芯片和OLED驱动芯片。

目前,LCD驱动芯片依然是驱动芯片市场的主力,2021年其全球需求量占整体市场的78%。随着电视8K高分辨率渗透率的提升,单台电视用量明显增长,使得LCD驱动芯片市场需求量在电视、显示器等大尺寸应用领域将依然保持稳定增长。

2021年的晶圆供需紧张导致驱动芯片价格也不断上涨,CINNOResearch预估,2021年国内显示驱动芯片市场规模将同比大幅增长68%至57亿美金,至2025年将持续增长至80亿美金,年均复合增长率CAGR将达9%。

随着智能手机向AMOLED转移,TDDI触控整合驱动芯片在智能手机等小尺寸市场份额逐步被压缩,开始向平板电脑、笔记本等中尺寸市场发展。CINNO Research统计数据表明,2021年为全球TDDI芯片市场的顶峰,未来将逐步减少。预计全球TDDI芯片市场规模将从2021年的24亿美金降至2025年的18亿美金。

伴随着OLED显示技术在各应用上的持续渗透,CINNO Research预计,国内市场OLED驱动芯片的市场规模将从2021年的9亿美金增长至2025年的33亿美金,年均复合增长率CAGR将高达38%。

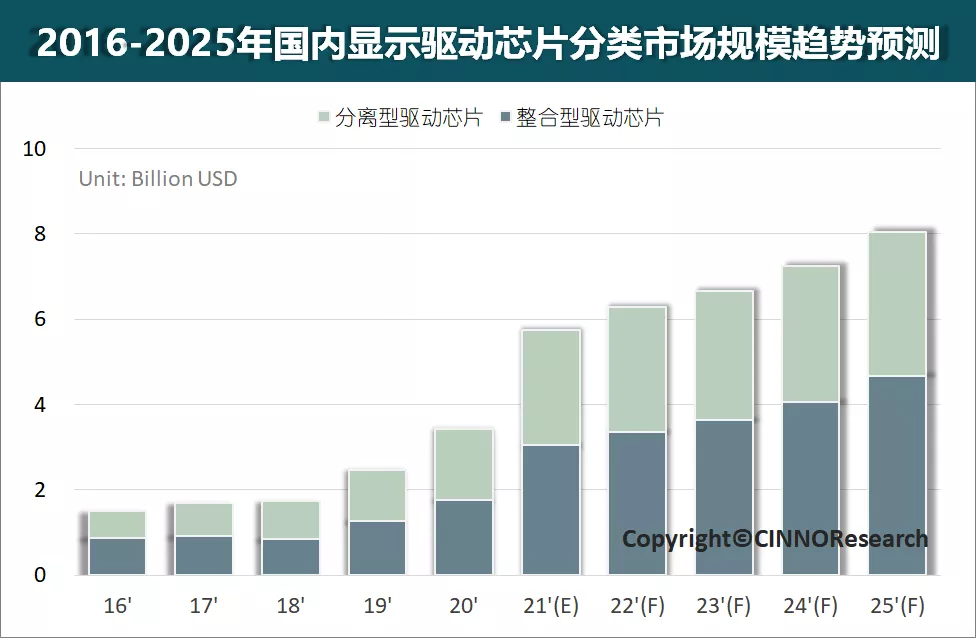

2021年国内整合型与分离型驱动芯片市场规模皆大幅增长超60%

图示:2016-2025年国内显示驱动芯片分类市场规模趋势预测,来源:CINNOResearch

按照驱动芯片技术类型分,有整合型驱动芯片和分离型驱动芯片。整合型驱动芯片主要应用在智能穿戴、智能手机和平板电脑等小尺寸市场;分离型驱动芯片主要应用在电视、显示器等大尺寸市场以及笔记本、车载和部分高端平板电脑市场。

根据CINNOResearch统计数据,2021年国内整合型驱动芯片市场规模同比大幅增长73%达到30亿美金,未来随着整合型驱动芯片市场范围扩大以及OLED驱动芯片占比的持续扩大,预计至2025年市场规模将进一步增长至47亿美金,年均复合增长率CAGR约为11%。

分离型驱动芯片受益于车载显示、笔记本电脑及4K8K超高清电视渗透率的提升,CINNO Research统计数据表明,2021年国内其市场规模同样同比大幅增长64%至27亿美金,预计至2025年将持续增长至34亿美金,年均复合增长率CAGR约为6%。

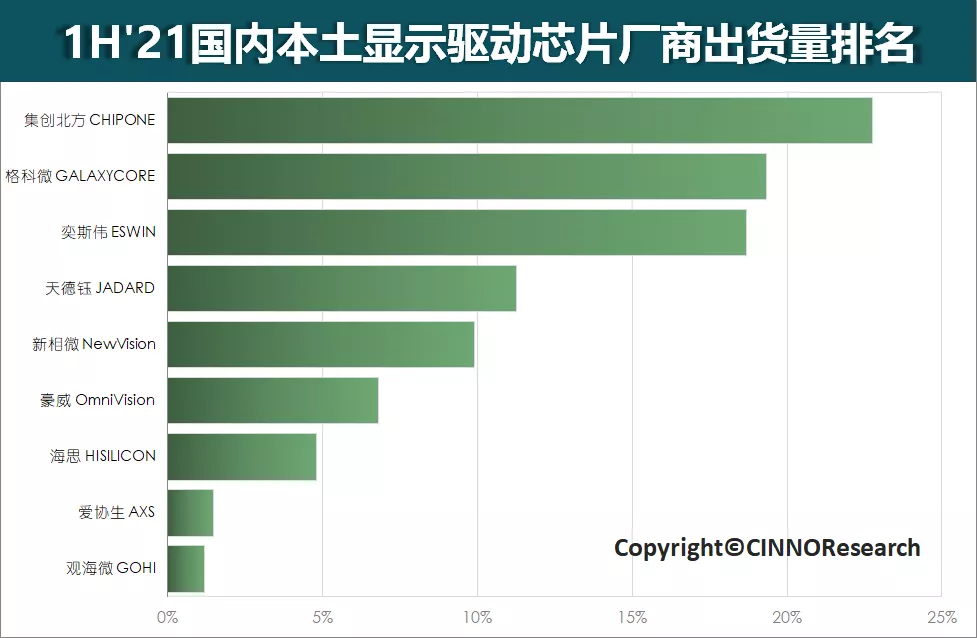

国内本土驱动芯片设计厂商排名

根据CINNOResearch统计数据,2021年上半年国内本土芯片设计厂商在全球的市场份额已提升至约15%, 较2020年明显提升,并产生了一批颇具竞争力的企业,如集创北方、奕斯伟、格科微、新相微、豪威科技、天德钰等,同时也产生了一批发展迅猛的企业如云英谷、中颖、爱协生、晟合微、昇显微和观海微等等。

图示:1H’21国内本土显示驱动芯片厂商出货量排名,来源:CINNOResearch

集创北方和奕斯伟目前已成长为大陆中大尺寸LCD驱动芯片领域的龙头企业,在本土驱动芯片企业中,两者合计占据了电视、显示器和笔记本等中大尺寸应用90%以上市场份额。

格科微作为全球CIS领军企业,其驱动芯片市场主要布局穿戴、功能手机和中低端智能手机市场,在穿戴和功能手机市场均排名本土企业第一名。另外一家同为上海老牌芯片设计公司新相微,在穿戴和功能手机市场紧随其后排名第二名,为该部分市场的本土主要参与企业。

在智能手机LCD驱动芯片(不含TDDI)领域,主要为天德钰、格科微和新相微,三者为国内在该领域的主要厂商。

芯颖、云英谷、晟合微和昇显微等企业均专注在OLED驱动芯片领域,目前该领域依然被韩国和中国台湾企业统治,本土化率不足3%。OLED驱动芯片市场前景广阔,除了前述企业以外,集创北方、奕斯伟、新相微等企业也均开始布局该领域,并已陆续取得量产出货的突破。

伴随国内显示产业的发展,以及国家与地方出台的多项产业支持政策,国内本土芯片设计厂商的市场份额未来将不断得到提升。

更多阅读: