去年芯片有多火热,今年就有多令人害怕。

毫无疑问,当前整个芯片产业发展呈现出冰火两重天。

一方面,部分芯片短缺仍在持续,各大芯片厂商扩产和资本支出也在大步迈进,展现出红红火火的局面;而另一方面透露出来的却是,从今年开局就一路狂跌至今的巨头股价(参考《一路狂跌的芯片巨头》),以及开始摇摇晃晃下调的芯片价格。从驱动芯片,模拟芯片,再到消费类MCU、存储芯片、GPU,无论曾经多么“一芯难求”,似乎如今都逃不过降价的命运。

首当其冲的驱动芯片

数据显示,驱动芯片价格已经回落了大约 40%。

在2020年疫情刺激下,“宅经济”带动人们在家工作、学习、娱乐等应用的需求,显示行业也随之取得快速发展,上游显示驱动芯片同步蓬勃发展。Omdia数据显示,2020年,显示驱动芯片的总需求量呈两位数增长,达80.7亿颗,2021年IT应用的增长仍然强劲,同时由于更高分辨率在电视面板中渗透率的提升,预计总需求将增长至84亿颗。

市场的火热使得驱动芯片企业,尤其是台系驱动芯片厂商成为了大赢家。在TrendForce集邦咨询公布的2021年全球前十大IC设计企业中,台企联咏、瑞昱、奇景光电三家排名皆有所提高,其中联咏和奇景光电2021年营收增幅分别高达79%、74%,位列第一和第二,奇景光电还取代戴乐格,成功挤进前十席。

然而,潮水来的快,去的也快。

在通胀高企以及宅经济降温等因素影响下,TV、Notebook与Monitor市场需求面临收缩,TV大厂砍单的砍单,TV面板降价的降价。据 TheElec 报道,三星已经暂停向其供应商采购 LCD 面板,直到进一步通知。不仅三星电子,包括 LG 电子、中国 TCL 和日本索尼等顶级电视制造商都在减少今年的年度电视出货计划。

市场的不景气,再加上驱动芯片市场供需矛盾的缓解,让面板驱动IC厂打响了芯片砍单第一枪,5月底业界传出,某些驱动IC厂大砍晶圆代工产能,幅度高达20%-30%。

而从各大驱动IC厂最新的财报,我们也可以看出驱动IC厂风光大赚已成过去式。

7月6日,联咏公布6月合并营收达81.58亿元新台币,月减25.7%,不仅跌破百亿元新台币关卡,更写下2021年2月以来新低,且第二季营收仅314.61亿元新台币,季减13.8%,明显低于第二季营收财测的345~358亿元新台币,创下五个季度以来的新低。

6月21日,奇景光电公布了其截至2022年6月30日的第二季度业绩报告预测,根据报告,奇景的营业收入预计将环比下降22%-27%,上一次预测为将环比下降16%-20%。

奇景光电总裁兼首席执行官Jordan Wu先生表示:“修订后的第二季度业绩报告预测反映出宏观环境变弱,终端市场需求放缓,这是近期利率上调和通胀压力造成的。作为回应,我们正在削减生产,并进一步收紧库存水平。

在大陆厂商方面,福满微、明微电子、晶丰明源三家涉足LED驱动芯片业务的厂商早在2021年四季度扣非净利润就已经出现较大幅度环比下滑,或许从那时候,降价的苗头就已经显现。

本土厂商蓄势待发的模拟芯片

除了驱动芯片外,种种迹象也表明,模拟芯片市场整体状况也在急剧下滑。今年6月初,供应链传出消息称,全球模拟IC龙头TI通知客户,下半年供需失衡状况将缓解。甚至有业内人士表示,TI芯片跌落超八成。虽然TI方面表示传闻不属实,但以电源管理芯片为首的模拟IC涨价狂欢告终,甚至面临跌价压力却是不得不面对的现实。

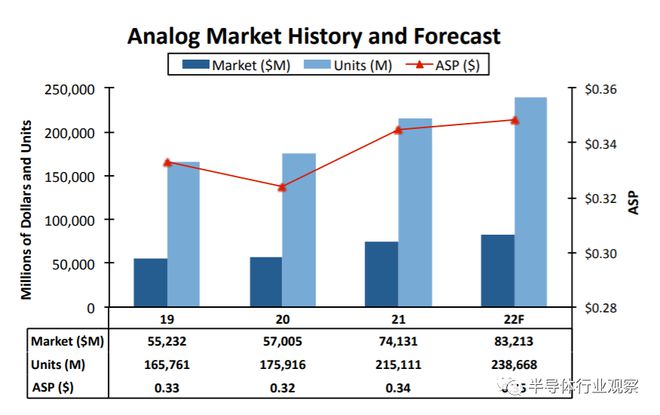

去年受到疫情、天灾的影响,再加上新能源汽车、5G等新兴领域爆发出的强劲需求,模拟芯片市场迎来了前所有未的高涨时期。IC Insights数据显示,模拟市场在2021年以30%的惊人增长将销售额提升至741亿美元的历史新高,出货量也同比攀升了22%,达到2151亿颗规模的创纪录水平。

模拟芯片市场近年来销售额和出货量走势

(图源:IC Insights)

除了市场销售额创历史新高,去年模拟芯片的平均销售价格也上升了6%,据了解,这是模拟IC平均价格在久违17年后(自2004年后)的再度翻涨。从此前首创证券统计的美股市值100亿美元以上半导体公司2021年毛利率可以发现,5家模拟芯片厂商毛利率超50%,其中德州仪器更是夺得榜首,毛利率高达67.5%,而其今年第一季度毛利率更是提升到了70.2%。

火爆的市场使得一众模拟芯片厂商开始大刀阔斧进行扩产和投资。然而,到了今年,随着新产能的快速开放和下游需求开始低迷,模拟芯片产能紧张问题得到了明显的缓解,芯片价格自然也随之下滑。

有业内人士表示,德州仪器TPS61021ADSGR这颗电源管理芯片,在2021年5月涨至最高价每颗45元,如今已降至每颗“五六元”。

在今年5月份,德州仪器财务总监Rafael Lizard表示,受到大陆地区疫情影响,对二季度营收的预估将下修10%。不过即使营收预估下修,德州仪器的扩产仍在继续,其于5月19日宣布,位于德克萨斯州谢尔曼的全新12英寸半导体晶圆制造基地破土动工,计划建造四座工厂以满足长期的市场需求。

在本土模拟芯片方面,从此前《蓄势待发的本土模拟芯片》可以看出,受惠于去年持续旺盛的市场需求,2021年本土模拟芯片厂商整体实现较快增长,并且在近期包括微源股份、南芯科技、美芯晟、拓尔微、杰华特、钰泰股份、南麟电子、帝奥微等在内多家模拟芯片企业皆开启上市之路。

然而,面对狂欢的落幕,未来模拟芯片本土厂商依旧挑战重重。

MCU:汽车、工控类“吃香”,消费类“哭泣”

MCU市场在过去的2021年也是欣欣向荣,供求关系严重失衡,随之而来的价格也是水涨船高,个别热门型号涨幅最高可达十余倍。IC Insights报告显示,2021年全球MCU市场大幅增长27%,这是21世纪以来增速最高的一次。

不过需要注意的是,此次价格回落的只是部分消费类MCU,汽车、工控类等其他应用领域的MCU需求依旧十分旺盛,所以价格也相对稳定。更重要的是,业内人士称,此次消费类 MCU 价格下降主要是由 IC 经销商而不是芯片制造商扩产引起的。

今年以来,随着手机、PC供应链上诸多芯片厂商陆续砍单,上游的晶圆代工产能逐步释放,原本紧缺的MCU获得了更多产能上的支持。数据显示,今年3月时,通用MCU交期就已开始恢复到8-12周的正常水平。

然而,当时MCU厂商及一些渠道和客户基于国际形式不稳的考虑进行囤货,库存可能持续三到四个月,使得供需关系未能得到缓解。以至于,时至今日为了应对今年并不景气的市场,IC 经销商不得不开始降低消费级MCU的价格。

从应用领域来看,此次降价,相对于国外MCU大厂,或许中国大陆和台系厂商受到的影响或许更大。就全球MCU下游应用来看,汽车占39%,工控占27%,消费占18%,但在我国MCU的下游应用中,消费领域位居第一,占到27%,国外大厂主攻的汽车和工控领域,却随着下游需求的剧增和上游企业的产出不足,形成了严重的供需差,价格依旧十分可观。

面对下滑的价格,中国台湾盛群半导体发言人4月底表示,大陆市场的消费类MCU定价混乱,公司会让经销合作伙伴做出价格调整。

此外,另外一家MCU大厂新唐科技在今年4、5月份表现也比较平淡,营收环比分别下降2.18%和3.04%,同比分别增长6.04%、6.61%,失去了去年获利暴增逾5.5倍,每股纯益7.27元新台币的风光。

在大陆这方面,兆易创新、中颖电子、中微半导体等国产MCU玩家,已经开始逐渐由家电、消费电子等领域转向汽车等领域。

兆易创新第一颗车规级MCU产品于3月已流片并进入客户送样测试阶段,预计2022年中左右实现量产;中颖电子主要用于车身控制MCU部分,预计年中会流片回来;中微半导体则在招股书中显示出发展车规芯片的决心,其IPO计划募资7.29亿元,有2.83亿元将用于车规级芯片研发项目。

中微半导体招股书公开财报

存储芯片:新一轮市场洗牌或不可避免

受到中国封城消费电子需求影响,加之大环境的不确定性因素,存储芯片也开始纷纷降价。其中,低产能NOR 闪存预计降幅在3%左右,TrendForce数据显示,今年二季度DRAM平均合同价格同比下跌10.6%,为2年来首降,而NAND价格则持续波动。

更有消息人士指出,在现货市场,内存价格自第二季度以来一直在迅速下跌,几乎所有类型的内存价格都将在 2022 年第三季度环比下降超过 10%。集邦咨询也预测认为DRAM三季度的平均合同价格将环比下跌21%,NAND的环比价格跌幅则在12%。

存储芯片也是有过一段时间的高光时期。2020年,国际存储芯片大厂发生的火灾、停电、洪水等各种事故,成为存储芯片价格上涨的重要推手。wind统计数据显示,NAND Flash市场价格在去年上半年维持上涨的趋势,虽然去年下半年处于跌价区间,但是到了今年上半年,西部数据和铠侠部分NAND 产线遭到污染,导致一季度产能受损,各大存储厂商又开始了新一轮的涨价浪潮。

然而,在高通胀的冲击和消费市场的低迷之下,不仅仅传统消费电子领域,云端和服务器的存储芯片销售也开始受到波及,企业不断缩减支持,导致服务器下游客户担心降价周期下可能造成库存减值损失,因此延缓了服务器存储器的采购。

存储大厂美光的悲观预期似乎更能证明当前存储市场的动荡。美光科技警告称,在俄乌冲突、高通胀等导致消费电子需求疲弱(主要为PC和智能手机)等负面影响下,公司2022财年第四季度营收预计将在72亿美元左右,远低于分析师预期的91.4亿美元。

美光首席执行官Sanjay Mehrotra表示,包括个人电脑(PC)和智能手机在内的消费市场终端需求疲软,正明显拖累全球内存行业需求。尽管数据中心终端需求强劲,但美光已经看到一些客户打算削减他们的内存和存储库存。

除了美光外,三星方面已经暂停包括面板、手机及存储芯片在内的所有事业部的采购。近期更有台湾电子时报报道,包括三星在内的韩系存储器厂商将主动降价5%以上以换取销售。市场担心,这种以价换量的策略可能引发整个行业的价值战,新一轮的市场洗牌或许不可避免。

SK海力士方面则表示,中国智能型手机市场需求将持续疲软,PC出货量因新冠防疫封锁冲击生产而微幅下滑,不过消费PC需求疲软的同时,企业用、游戏用计算机销售将呈现稳健。

不怕降价的GPU?

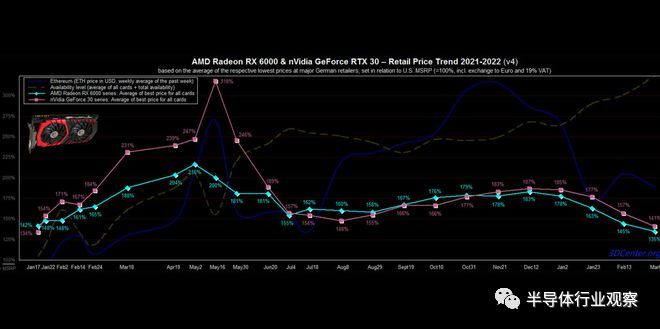

GPU在去年也是热的发烫,在此前发布的《中国大芯片的黄金时代》一文中,可以看出,去年GPU资本市场的火爆,除了投资者的青睐,GPU本身的价格也是节节高升。到了今年3月,GPU 价格开始呈下降趋势,截至 5 月份,PC GPU 价格仍处于稳步下降的趋势中。

数据显示,自6月1日以来,最好的显卡(即当前一代硬件)的 eBay 价格平均下降了 14%,上一代显卡平均下降了 17%。早在今年3月的时候,GPU龙头英伟达就曾通知下游的显卡制造厂商,因成本降低,其GPU降价了,幅度大概在8%到12%。

图源:3DCenter.org

究其原因,一方面就是挖矿潮的褪去。从2020年底开始,比特币,以太坊等虚拟货币的火热,带动着挖矿重要工具——GPU的价格一路飙升,英伟达RTX 3080一度涨至16000元以上,一卡难求现象频频发生。然而,随着虚拟货币价格不断下跌,以及世界各国加强对挖掘虚拟货币行为的限制,以太坊的合并升级进度不顺等等,挖矿的风险越来越大,收益越来越低,大量矿工退出币圈,显卡价格回落明显。

另一方面就是产能的提升,供需关系开始缓解。英特尔在今年3月底发布了其将面向移动平台的独立显卡 Alchemist GPU,当时消息显示,桌面平台的版本预计2022年第二季度推出面向,工作站版本则会在2022年第三季度发布,预计英特尔在2022年将出货超过400万个独立显卡使用的GPU,包括移动平台、桌面平台和工作站使用的版本。

而AMD 那边,也传出其AMD Radeon RX 7000系列显卡预计今年10月下旬至11月中旬发布。

不过,虽然GPU价格下降,但其市场前景依旧客观。当前数据量的攀升,使得GPU对于超大规模计算机变得越来越重要,因为它们处理推荐引擎等关键工作负载的速度比通用服务器 CPU 内核快得多。

Facebook 的母公司 Meta 曾表示,它需要将其数据中心 GPU 数量增加五倍,以帮助其与短视频应用程序和长期存在的安全问题 TikTok 竞争。

在本土方面,GPU的资本热似乎依旧在,沐曦日前刚宣布完成10亿人民币Pre-B轮融资。除此之外,智绘微电子、深流微智能、芯瞳半导体、砺算科技等GPU企业也皆在今年上半年宣布完成了融资。

从当前发展来看,芯片产业冰火两重天的局面将持续存在,半导体“全员狂欢”的时代已经结束,本土厂商,尤其是中小企业,如何在此次洪流中独善其身,或将成为他们不得不面对的大考。

自 半导体行业观察

更多阅读: