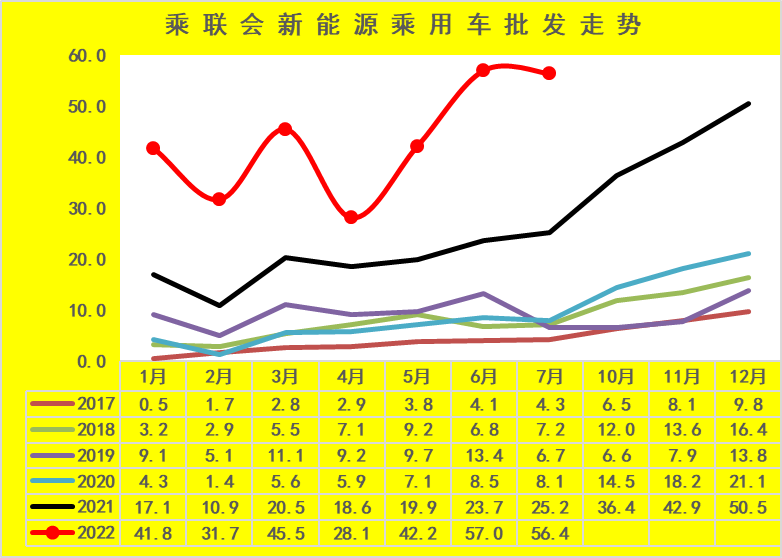

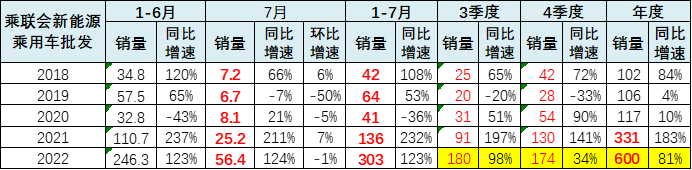

按照乘联会数据,1-6 月新能源乘用车批发 246 万辆,同比增长 130%。7 月的新能源乘用车厂商批发销量 56 万辆,增长 120% 的增速不减。细分市场的高端车型表现较强,而 A00 级和 A0 级的电动车也是强势增长的。

1、7 月新能源车批发很强

7 月新能源乘用车批发销量达到 56.4 万辆,同比增长 124%,环比微降 1%。在车购税减半政策利好燃油车的基础上,新能源车不仅没有受到影响,环比改善超过预期。在新能源车市场方面,供给改善叠加油价上涨带来市场火爆。油价上涨而电价锁定,油价上涨后,4-7 月份是油价的高位状态,并不是说油价这几次下跌消费就能改变,而是现在虽然说有油价的三连跌,但是仍处于高位的水平,所以推动了消费者购买新能源车进一步火爆的情况。

2、新能源车批发预期提升

1-7 月新能源乘用车批发 303 万辆,同比增长 123%。今年以来,由于锂和镍等原材料涨价,导致动力电池价格上涨的速度大大出乎业内预期,因此在动力电池涨价后的车企压力非常大,只能通过涨价来缓解成本压力。

目前的两轮新能源汽车价格上涨的影响暂时不明显。首先是新能源车的销售模式是订单销售,目前各车企手里有较多未涨价前的订单,导致 3-5 月基本是消化前期订单,6 月各地促消费政策推动,其中对新能源车都有特殊优待。目前新能源销量进一步火爆。

其次是,新能源插混对燃油车市场的分流,高油价导致新能源的优势加大。现在油价高企的情况下,新能源车的性价比得到了明显的提升,但传统车市场就更艰难了。

第三个原因是新能源车消费者的刚性需求较强,价格敏感度相对较低,因此小幅的价格变化不会明显影响消费者对新能源车的需求。

第四个原因是新能源车涨价前的订单价格锁定,形成早订车的锁定价格便宜的结果,引发更多消费者理性或跟风抢订的新局面。车企对疑似黄牛炒订单现象也采取措施规范秩序。

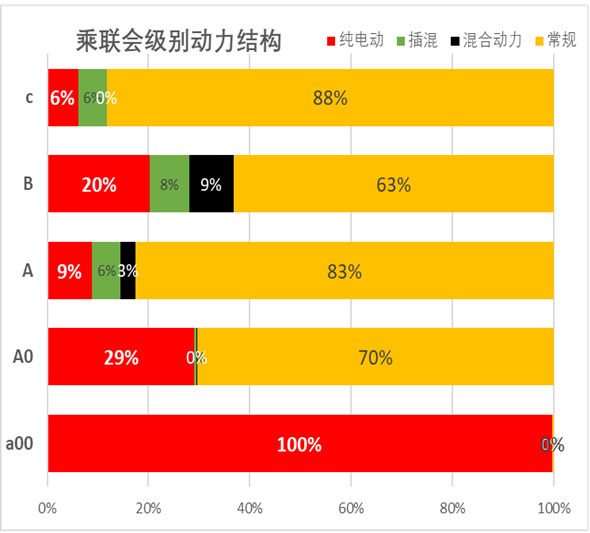

3、分级别车市的动力结构分析

2022 年 1-7 月份,整个乘用车市场动力结构呈现分化特征,其中 A00 级车基本 100% 是纯电动车的结构,而 A0 级车 29% 是纯电动车的特征,A 级车仅有 9% 的比例、B 级车达到 20% 的比例、C 级车 6% 的比例是纯电动车。所以新能源车,尤其纯电动车在入门级和中高端车型表现是相对较强的。

而插电混动车型目前来看在 A 级车、B 级车、C 级车表现较强,尤其在 B 级插电混动,整个占比达到 8% 的比例,表现是相对较强的。

而混合动力车型,目前来看,在 B 级车表现也是相对优秀,达到 9% 左右的比例,这是因为丰田等在混合动力的供给相对不足,主力的车型放到了中高端,推动了 B 级混合动力的较强增长。

从燃油车的结构来看,总体来说,A 级车燃油车的占比和 C 级车燃油车的占比是最高的,其次是 B 级和 A0 级的占比相对较高,而 A0 级的纯电动表现是相对较强的,也是电动化发展主流方向。

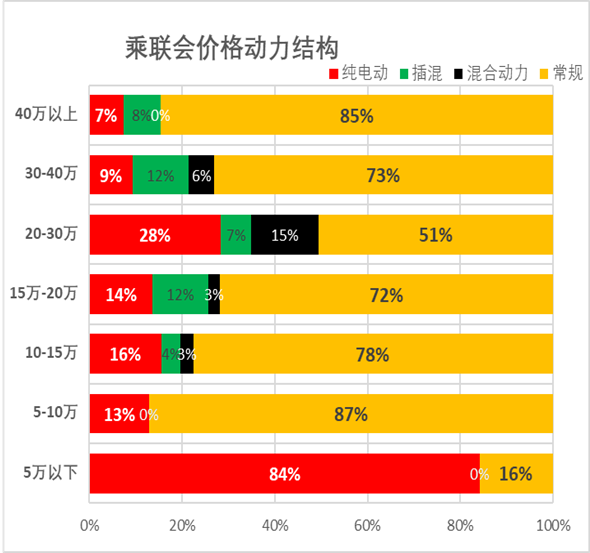

4、分价格段车市的动力结构分析

从价格区间看,乘用车电动化的趋势相对比较复杂,主要是因为电动车价格相对比较高的因素,车市形成了高低两端的电动车表现相对较强,而 5-10 万元是电动车表现相对比较弱的市场,主要原因也是 5 万元以下以五菱宏光等这些主力车型表现相对比较优秀,而传统燃油车在 5 万元以下的市场相对来说占比比较小。

A 级车在 5-10 万元市场期间相对是比较强的,所以形成了 5-10 万元期间的燃油车相对来说性价比比较高的优势,这也是普通消费者购买燃油车热情相对比较高,购买电动车偏贵,所以购买能力相对较差的特征。

20 到 30 万元空间的新能源车占比相对较高,尤其是纯电动车占比达到 28% 的比例,插电混动占比达到 7% 的比例,而混合动力占比达到 15% 的比例,这也是日系的混合动力主要是在 20 到 30 万元市场的区间,主要是 A 级的 SUV 和 B 级的 SUV、MPV 以及轿车产品,混合动力相对比较丰富,所以 20-30 万成为混合动力主要的市场;而到 30 万元以上的市场,整体来看插电混动的占比是比较高的,而纯电动的占比相对是比较低的。

5、A00 级产品特征分析

A00 级纯电动车型车长在 3 米左右的目前是主力产品,同时 3.7 米左右的产品也是表现不错的主力产品。

A00 级军团车以五菱宏光 Mini 为代表的自主表现相对较强,QQ 冰淇淋、奔奔等车型表现极其优秀。

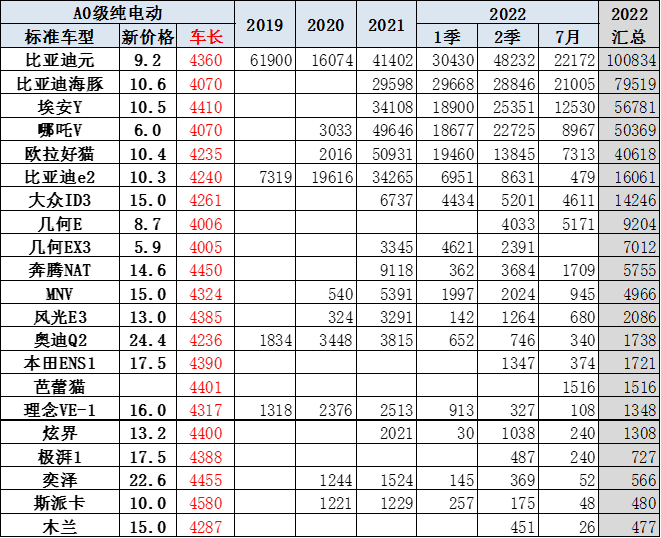

6、A0 级产品特征分析

A0 级车型目前集中在 4 米和 4.4 米左右的空间,价格在 10 万元左右的产品。10 万元上下是产品价格波动区间,这也是价格区间分析面临着 10 万元级别不好界定的困难,而 A0 级产品能够比较好的解决这个问题。

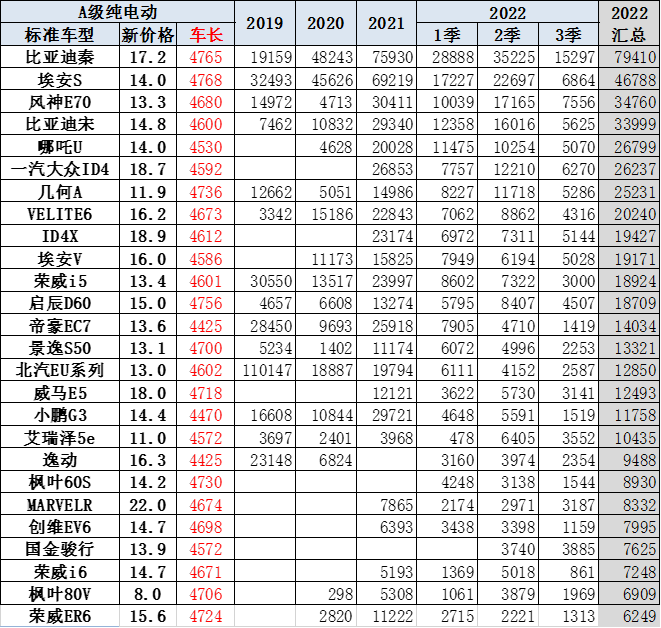

7、A 级产品特征分析

A 级电动车产品,目前来看还是以出租网约需求和单位用车为主,私人消费目前相对不强,主要的车型也是在 4.7 米左右的产品为主,表现相对来说是较好的。

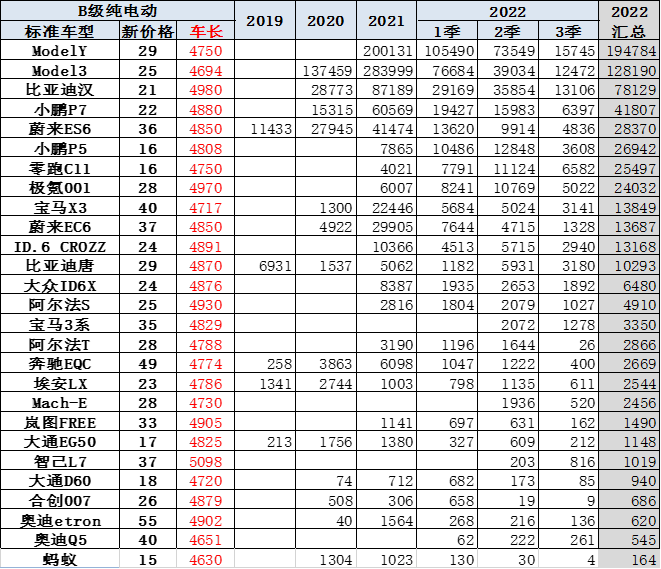

8、B 级产品特征分析

B 级纯电动车以高端车型表现相对优秀。尤其比亚迪、小鹏、特斯拉、理想、蔚来等这些高端产品表现都是不错的。

9、插混乘用车产品特征分析

插电混动车型以高性价比的产品为主,尤其像比亚迪的秦、宋等车型表现相对是比较优秀的。近期比亚迪的宋替代比亚迪的秦成为销量最高的插混车型。

而在增程市场中的问界和理想两大品牌竞争相对比较充分,问界的强势增长实现了增程市场的高端扩张。

10、2022 年度新能源汽车 650 万的批发有进一步提升空间

根据 6 月的燃油车车购税减半政策实施两个月的情况来看,新能源车市场增长并未受到冲击,6-7 月的传统车和新能源车全面实现强势增长。展望 8 月后乘用车市场的电动化趋势依旧保持旺盛。剔除特斯拉扩产的特殊因素,7 月的新能源乘用车环比 6 月仍有增长,没有体现出车市应有的季节性回落的规律,说明车市的总体增长特征是需求强于供给,正常的季节规律暂时失灵。当前新能源购车以增换购为主,这部分客户的收入没有受到疫情太大影响,很多家庭第二辆车用户需求被激发。即使原来没有购买第二辆车的需求,由于电动车的超低使用成本和灵活便利的城市短途出行优势,加之周围关注或购买新能源车的用户大增,购新能源车热情被有效激发。因此目前传统车企的比亚迪汽车、上汽通用五菱、长安汽车、吉利汽车、奇瑞汽车等都呈现良好增长态势,而二线新势力车企的销量提升进一步体现了新能源车从高端市场向主流消费市场的快速挺进。

未来几个月的新能源乘用车市场增长主要看供给侧的提升能力。随着近期的新能源车新品持续推出,部分企业的产能提升工程逐步完成,新能源乘用车的销量将保持环比持续增长的良好局面。预计 8-12 月的月均新能源乘用车销量将超过 60 万辆,实现持续高增长。

考虑到新能源客车在 2022 年仍保持调整态势,专用车保持良好增长态势,乘联会新能源商用车工作部预计 2022 年新能源商用车销量超 35 万辆,因此目前总体预测新能源汽车销量在 650 万辆左右。

更多阅读: