2021年,疫情对全球娱乐及传媒产业的冲击趋缓,传媒产值强劲反弹。国际货币基金组织2021年10月发布《世界经济展望报告》显示,受疫情影响,2021年全球经济有望持续复苏但复苏势头放缓。普华永道发布的产业数据显示,2021年全球娱乐及传媒产业产值预计达到2.2万亿美元,有助于推动行业产值在2025年达到5.0%的五年复合年增长率(如图1)。全球娱乐与传媒产业将成为拉动全球经济复苏的重要力量。

尽管全球娱乐及传媒行业总体发展势头良好,但各个细分行业也存在较大差异。据普华永道预测,数字化继续引领潮流,满足数字和移动消费者需求的行业增长迅速。

虚拟现实是增长速度最快的细分市场,2021—2025年的年复合增长率将达到30%,持续引领全球娱乐与传媒产业的数字化转型进程;电影院线和数据消费行业发展同样迅猛,增长速度位居其次,年复合增长率为29%和27%;次之是户外广告和OTT视频,年复合增长率达10%;音乐、电台、播客、互联网广告、B2B、视频游戏和电子竞技、互联网接入、电视广告、消费类图书行业的年复合增长率则低于10%。相比之下,报纸和消费类杂志、传统电视和家庭视频的产业规模预计还会进一步缩小。尽管如此,传统电视和家庭视频仍将在消费者收入总额中占据最大份额。

纵观全球娱乐及传媒产业2021年的发展,在宏观趋势、新消费习惯和疫情推动下,消费者行为变化成为产业发展的主要驱动力。相关行业迅速向数字内容服务转移,推动了电子商务的发展,进而吸引更多的广告投入。据普华永道预测,2020—2025年,全球广告收入年复合增长率预计达到6.5%。

此外,其他受消费者行为影响而产生的行业变革也愈发明显,如向数字产品和在线销售的转变、流媒体的不断崛起、创作者经济的影响力日益增强等。未来几年,数字化转型将有力推动娱乐及传媒产业在全球范围内持续增长。随着各公司竞相向消费者提供越来越多的产品、服务和体验,娱乐及传媒产业的沉浸式和多样化特点将越来越突出。

全球娱乐及传媒产业各行业发展状况

2021年,全球娱乐及传媒产业总体发展势头向好,但各个细分行业存在较大差异。

报纸、杂志和图书出版业

全球报纸出版业目前处于经济生命周期的衰退期,主要体现为盈利能力下降、外部竞争加剧和收入持续收缩。IbISWorld的数据显示,过去五年,全球报纸出版业收入以年均6.5%的速度不断下滑,2021年收入预计降至850亿美元,下降幅度为5.6%。

从产品与服务组成来看,印刷版报纸收入位列第一,在报纸总体收入中占比41.6%,广告和数字报纸销售收入位列其后,分别占报纸总收入的35.1%和23.3%。

2021年,全球报业正在加速向数字平台迁移。国际报刊联盟发布的《2021全球数字订阅报告》显示,全球期刊、媒体内容产业的成长速度越来越快,规模也逐渐扩大,新闻数字媒体内容的订阅者总数快速增长。对比2020年同期,2021年全球数字订阅用户数量超过3580万,涨幅为14.6%。到2025年,数字收入将占报纸总收入的24.1%。

未来,在线媒体的威胁和广告收入的外流将持续影响全球报业的收入。据普华永道预测,到2025年,全球平均每天销售和订阅的纸质报纸数量将减少2410万份,其中西欧的纸质报纸阅读量下降幅度最大,复合年增长率为-5.4%。IbISWorld预测,到2026年全球报业收入将以每年2.9%的降幅跌至732亿美元。

全球杂志出版业一直在努力适应数字转型带来的挑战和机遇。虽然消费者对杂志的核心新闻和信息产品的需求并不缺乏,但线上媒体、免费内容已经威胁到传统杂志的地位。

IbISWorld的数据显示,在过去五年间,全球杂志出版业收入以年均6.4%的速度不断下滑,2021年收入预计降至703亿美元,下降幅度为2.7%。从产品与服务组成来看,数字杂志销售收入位列第一,在杂志总体收入中占比30.8%,印刷版杂志销售和平面广告收入位列其后,分别占杂志总收入的27.2%和19.7%。

未来五年内,全球杂志出版行业收入将继续下降,但与当前相比下降速度放缓,发达国家和发展中国家之间的收入差距可能会缩小。预计到2026年,全球杂志出版行业收入将以每年2.6%的降幅下降至618亿美元。

2021年,全球图书出版行业的波动降低了收入增长的潜力,但为电子书等数字技术的过渡创造了一个快速增长的细分市场。IbISWorld的数据显示,2021年全球图书出版行业收入达1093亿美元,较2020年增长5.9%。

值得一提的是,巴西、俄罗斯、印度和中国等新兴工业化国家的可支配收入和识字率增加,为图书出版行业带来了新的机会。此外,互联网使用率的提高促进了图书销售,电子书的便利性也有望推动全球图书市场稳定发展。因此,预计到2026年,全球图书出版行业收入将以每年2.3%的速度攀升至1226亿美元。

电视和视频业

疫情对全球付费电视市场产生了较大的负面影响,加速了消费者从传统电视转向互联网的趋势。普华永道的报告显示,在有线电视、IPTV、卫星和付费DTT四种形式中,有线电视的订阅家庭数量下降幅度最大,在过去五年中失去了8100万个家庭用户。Digital TV Research的数据显示,全球IPTV用户数量将在2026年超过有线电视,其主要原因是中国市场将继续实现从有线电视到IPTV的巨大转变。

未来几年,付费电视收入将从2020年的1730亿美元降至2026年的1430亿美元,美国的下降幅度最大。Parks Associates的报告显示,82%的美国宽带家庭至少订阅了一项OTT电视服务,而只有58%的家庭订阅了传统付费电视服务,美国OTT与传统付费电视之间的差距持续在扩大。Digital TV Research的数据显示,中国和印度将继续提供全球近一半的付费电视用户。Deloitte的数据显示,英国作为电视市场的风向标,收视份额将跌破半数,也预示着视频内容生态系统新时代的到来。

与传统电视业相反,OTT行业继续稳步发展。Digital TV Research的数据显示,2026年全球OTT行业收入将达到2100亿美元,仅2021年将增加约230亿美元。在OTT的细分行业中,到2025年,全球SVOD(订阅型视频点播)收入将以10.6%年复合增长率的速度增长,届时SVOD产业规模将达到813亿美元。到2027年,美国将占有全球过半的SVOD订阅量。Netflix将在2021—2027年期间增加6000万订阅用户,Disney+将增加1.46亿订阅用户,总数达2.76亿,并在2028年超过Netflix。

虽然付费订阅服务在发达国家市场发展良好,但发展中国家市场的受众更倾向于广告赞助的免费服务。在亚太地区,AVOD(广告型视频点播)占主导地位。中国和印度的AVOD订阅人数达到数亿,远超SVOD。流媒体平台Hotstar在印度有3亿活跃用户,其中4600万是付费用户,而中国的爱奇艺有5亿用户,其中1亿是付费用户。服务商提供免费到付费等多种服务方式和多项服务套餐,包括广告、游戏、音乐等,使其能够整合大量用户,在通过订阅和视频盈利的同时,避免用户流失。

视频直播仍然是最为流行的细分市场之一,作为互联网用户的主要应用之一,未来将继续保持增长。中国是全球最大的视频直播市场,CNNIC发布的数据显示,截至2021年12月,网络直播用户规模达7.03亿,占网民整体的68.2%。

音乐和广播业

全球音乐制作和发行行业保持稳定发展,IbISWorld的数据显示,2021年行业收入达328亿美元,较2020年增长4.7%。疫情冲击过后,现场音乐的表现持续回暖,普华永道预测2021年行业收入约141亿美元,这也推动了音乐产业的总体增长。受流媒体服务影响,全球各地区的实体唱片销售业绩持续下滑,预计收入将从2021年的54亿美元下降到2025年的42亿美元。

疫情对音乐和广播行业的影响是多方面的,对现场音乐有所限制的同时,也提振了诸如播客等形式。播客是当前音频市场的主流娱乐形式,路透社新闻研究所《2021年数字新闻报告》的数据显示,过去一年全球播客数量激增,在苹果播客应用中上架的音频播客已经达到200万个。Insider Intelligence预计,2022年全球播客听众将达到4.242亿,占互联网用户的20.3%,到2028年,全球播客市场规模将达到948.8亿美元。

皮尤研究中心的一项调查显示,大约四分之一的美国成年人表示他们会从播客中获取新闻。2021年,苹果和Spotify两大播客巨头先后推出付费订阅模式,Spotify还建立了更为完善的广告变现策略,首创Spotify Audience Network,帮助广告主找到匹配的音频内容,与听众建立联系。

此外,实时社交音频应用Clubhouse火爆全球,实现以语音为载体的陌生人实名社交,每周活跃用户一度达到1000万。Twitter将音频直播功能复制到旗下产品Spaces中,Spotify推出了相似的实时音频产品Greenroom。Facebook在APP上增加的短音频动态功能Soundbites,支持用户发布语音动态。

持续的疫情使声音的陪伴价值得以彰显,有声读物也表现出强大的市场潜力。Spotify数据显示,有声书现有市场规模为33亿美元,到2027年或能达到150亿美元。2021年,Spotify在有声读物上频频发力,先后与流媒体订阅服务平台Storytel和有声读物发行创意公司Findaway建立合作伙伴关系,进一步拓展其音频业务版图。在技术层面上,人工智能和文本语音转换技术成为助力有声读物发展的关键。

电影业

2021年,线下影院逐步开放,研究机构Comscore的数据显示,全球近90%的电影院均已开放,此前受疫情冲击的电影院线表现出强劲的复苏态势。据Box Office Mojo网站统计,全球票房在2021年达到约214亿美元,较2020年增长78%,《蜘蛛侠:英雄无归》凭借18.92亿美元的票房成绩登顶2021年全球票房排行榜。Gower Street Analytics预测2022年全球票房将达到332亿美元,这一预测值较疫情前的2017—2019年平均值低20%。如果该预测成立,则表明全球电影票房至少在2023年才能完全恢复到疫情前400亿美元以上的水平。

中国在亚太电影市场和全球电影市场中的影响力日益提升。国家电影局发布的数据显示,2021年中国电影总票房达472.58亿元人民币,银幕总数达到82248块,全年总票房和银幕总数继续保持全球第一,《长津湖》《你好,李焕英》位列全球票房排行榜二、三位。中国市场还将稳步增长,中外合资电影或将成为中国电影业未来的发展方向。

消费者行为的转变推动电影产业商业模式的持续变革,流媒体正在快速发展。Conviva发布的报告显示,流媒体业务三年内的全球增长高达266%,91%的美国用户积极使用流媒体。而电影院线却在与流媒体的竞争中处于不利地位,美国最大的连锁影院AMC在2021年三季度的净亏损达2.24亿美元。面对疫情的冲击,不少电影公司的新作同步登陆电影院线和流媒体平台,华纳影视2021年17部新作同步登陆流媒体平台HBO Max,多家影视公司纷纷效仿。未来,流媒体和院线或可形成合作式竞争关系,发挥各自媒介特性,吸引不同需求的消费者。

广告业

疫情使广告业在2020年遭受重创,但从2021年开始,广告业受数字化转型的快速推动,正以惊人的速度复苏。广告公司Magna统计数据显示,2021年全球媒体广告收入增幅为22%,创历史新高,与2020年2.5%的降幅形成鲜明对比。其中,传统广告(电视、广播、户外、印刷品、电影)收入增长9%,数字广告收入增长31%。与此同时,Magna监测的70个国家和地区的广告支出在2021年都迎来扩张,英国增长34%,美国增长25%,巴西增长30%,中国增长17%。

Dentsu预测显示,2022年广告业将以2021年的强劲复苏为基础,全球广告支出预计增长9.2%,广告市场规模将达到7450亿美元,比2019年疫情前的支出水平高出1172亿美元,明显高于全球GDP增速。预计到2022年,数字支出将占全球支出的55.5%,2024年将增加到59.4%,增长的关键领域是互联网电视广告、视频广告、程序化广告和电子商务广告。

互联网广告方面,移动消费仍然是全球互联网广告市场的最强劲驱动力。Statista发布的数据显示,2021年全球互联网广告支出为2384亿美元,其中在线视频广告支出616亿美元,社交媒体广告支出1490亿美元。据普华永道预测,所有地区都将出现温和到强劲的增长,到2025年,全球移动互联网广告收入预计将达到3323亿美元,占互联网广告总收入的67.9%。拉丁美洲和亚太地区预计在2020—2025年期间分别达到9.2%和8.7%的复合年增长率。

此外,程序化广告的发展也值得关注。依托于人工智能和机器学习技术,程序化广告由实时数据驱动,对受众进行精准定位,使广告瞬间抵达目标群体。eMarketer估计,2021年全球程序化广告规模将增长到1550亿美元。

全球电视广告收入在2020年遭遇短暂下滑后,2021年起恢复增长。Statista预计,2021年全球电视广告收入为1510亿美元。如今,依托前沿技术,电视广告可以和线上零售和社交媒体平台一样,精准触达特定消费群体。德勤全球预测,2022年可寻址电视广告(允许向观看同一节目的不同家庭播放不同广告)全球营收将近75亿美元,达到2012年预估营收的40倍以上。然而,据MAGNA预测,2022年全球电视广告市场规模将达到1530亿美元,可寻址电视广告在全球市场占比仍相对较低,要在电视广告中占据主导地位依然前路漫漫。

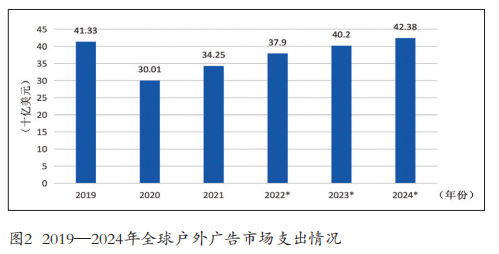

2021年,全球户外广告市场恢复到了疫情前的增长态势。Statista发布的数据显示,2021年全球支出342.5亿美元,预计2022年支出379亿美元(如图2)。值得一提的是,户外广告在数字技术、5G信息技术等一系列因素的影响下,正在进入一个探索创新和转型升级的阶段。

2021年12月,Ocean Outdoor公司宣布与Admix合作,将户外广告带到元宇宙中,在现实世界和虚拟NFT同步播放广告。2022年,将会有越来越多的品牌希望通过扩展现实(XR)来模糊数字世界和物理世界的界限,这将增加户外广告游戏化参与的可能性,并重新定义媒体的作用。数字化是户外广告行业未来可持续发展的重要方向,相关的营销体系和方法论也会不断完善和革新。

社交媒体

2021年,全球社交媒体活跃用户达42亿,占活跃互联网用户的90%。尽管社交网络无处不在,但其市场潜力仍在增加,用户数量及用户参与度都在稳定增长。

Statista发布的数据显示,全球互联网用户每天花费约144分钟浏览社交网络。皮尤研究中心2021年的一项调查显示,48%的美国成年人表示他们从社交媒体上获取新闻。尽管拥有大量早期用户,社交应用仍有较高的市场需求,仅在2021年上半年,社交媒体类应用下载量就达到47亿次,用户支出达32亿美元,同比增长50%。根据data.ai的统计,亚洲是社交应用下载量最大的地区,占据60%的市场份额。印度是规模最大的市场,美国、印尼、巴西和中国紧随其后。

纵观社交媒体市场竞争格局,Facebook拥有最多的用户量,活跃用户达到27.4亿,占据市场主导地位。YouTube、WhatsApp、Facebook Messenger、Instagram和微信分列二至六位,用户数量均超过10亿。值得关注的是,TikTok正在迅速崛起,在社交媒体行业显示出日益增长的主导地位。Hootsuite发布的数据显示,2021年9月TikTok用户超过10亿,一年内增长45%,跻身世界上第七大最受欢迎的社媒平台。据data.ai统计,在美国和英国,TikTok用户的月平均使用时长已超过YouTube。

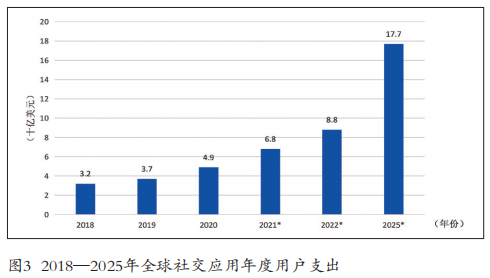

社交媒体应用的盈利能力也在日渐提高,这主要得益于创作者经济的兴起。消费者逐渐转向为内容创作者付费的模式,而不是为专业制作的内容付费,这也表明了市场需求的转变。消费者对主播和内容创作者的支持将大力推动社交媒体应用变现。Data.ai预测,到2025年社交应用的年度用户支出将达到177亿美元,5年复合年增长率为29%(如图3)。YouTube和TikTok的用户支出排名超过在线视频应用Disney+,也表明消费者正在以前所未有的规模向创作者经济敞开钱包。此外,Twitch和Bigo Live都成功跻身用户支出榜单的前10位,展现了礼物打赏机制的力量。

新兴传媒业

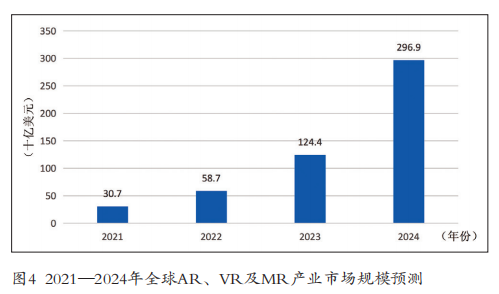

拓展现实技术(Extended Reality,XR)通过计算机将真实与虚拟相结合,打造人机交互的虚拟环境,是VR、AR、MR等多种技术的统称。德勤发布的数据显示,从当前应用市场份额看,VR设备占据近一半(48%)的市场份额,AR约占三分之一(34%),剩下市场则由MR占据。因疫情造成的社交隔离激发了VR游戏、虚拟会议、AR测温等需求,Steam平台VR活跃用户翻倍增长,虚拟会议,云端展览案例层出不穷。元宇宙概念也助力XR行业站上风口,预计未来五年XR产业将迎来高速发展。Statista预测,全球XR产业市场规模将从2021年的307亿美元,增长至2024年的2969亿美元(如图4)。

科技巨头纷纷布局XR产业。2021年8月,VR创业公司Pico披露该公司被字节跳动收购。此前,字节跳动已在VR、AR领域进行了长期的研发投入,在交互系统、环境理解等方面收获许多技术成果。此外,苹果、Meta、微软、谷歌、华为、腾讯等公司都在构建XR生态,依据自身特征从不同角度切入市场,构建差异化的XR生态版图。

经历2018年的行业低谷后,全球XR融资明显回暖,中国XR融资也在2021年迎来复苏,包括爱奇艺VR的数亿元人民币巨额融资,理湃光晶数千万元人民币的A轮融资等。从投资方向看,当前全球资本集中在硬件和应用两个产业链环节:硬件方面,资本较多关注AR眼镜和光学器件;应用环节则重点关注教育培训、医疗健康及解决方案。

在电子游戏方面,虽然疫情导致2020年的游戏参与度和支出激增,但疫情的负面影响在2021年变得更加明显,供应链中断是游戏产业面临的主要挑战。游戏市场数据研究分析公司Newzoo发布的报告显示,2021年,全球游戏市场预计收入1758亿美元,同比小幅下降1.1%。与主机游戏和PC游戏相比,手机游戏受到疫情的影响较小。

2021年,手机游戏预计产生907亿美元的收益,同比增长4.4%,占全球游戏市场的一半以上。而主机游戏收入将下降至492亿美元,降幅8.9%,PC游戏收入下降至359亿美元,降幅2.8%。从地区分布来看,由于亚太地区拥有庞大的手机游戏市场,受到疫情的影响较小,是全球游戏收入最高的地区,仅2021年就达到882亿美元,占全球游戏收入的50.2%,其中中国市场贡献456亿美元。北美地区游戏收入位居第二,为426亿美元(主要来自美国)。未来,亚太和北美地区都有望稳步增长,复合年增长率分别达到8.7%和7.9%。

元宇宙概念将在未来游戏产业中发挥重要作用,许多游戏开发商和发行商都专注于构造虚拟世界。2021年3月,“元宇宙概念第一股”Roblox上市。作为全球最大的互动社区之一及大型多人游戏创作平台,Roblox的商业模式是创造一个元宇宙世界,通过游戏将全世界连接在一起,让任何人都能探索全球社区开发者建立的数千万个沉浸式3D游戏,通过XR乃至脑机互联实现真正实现未来线上与线下、真实世界与模拟世界之间的无缝融合。

数字货币是一种电子货币形式的替代货币,包括虚拟货币、加密货币及中央银行数字货币等。加密货币是近些年来较为火热的概念,诸如比特币、以太坊、瑞波币、莱特币等都属于加密货币。

皮尤研究中心的一项调查显示,绝大多数美国成年人至少听说过比特币或以太币等加密货币,16%的人表示曾投资、交易或以其他方式使用过加密货币。

加密货币平台Crypto.com的报告显示,截至2021年12月29日,全球有2.95亿加密货币用户,全年增长178%,增长的主要驱动力是比特币。2021年,特斯拉和万事达宣布接受加密货币付款,Visa与Crypto.com合作解决加密支付问题。

2021年9月7日,在萨尔瓦多总统纳伊布·布克尔的积极推动下,萨尔瓦多成为全球首个正式将比特币作为法定货币的国家。Crypto.com预计,到2022年底,加密货币用户数量预计突破10亿。

随着加密货币热度不断攀升,NFT作为一种加密资产在2021年也展现了强劲的发展势头。NFT(非同质化代币)是一种储存在区块链数字分类帐上的密码串,可以代表艺术品、视频甚至推文的唯一所有权。2021年,NFT行业进入快速扩张期,交易量和交易额都迅速提高。根据Dune Analytics的数据,NFT在线交易平台OpenSea的销售额在2021年8月达到34亿美元的峰值。法国巴黎银行旗下研究公司L’Atelier执行长John Egan指出,加密货币和NFT的流行可能也与社会流动性下滑有关,因为房屋等传统资产的价格飙升,年轻人群进入这一新兴市场以期迅速致富。

百年变局和世纪疫情交织叠加下,全球传媒生态显示出新的特征。消费者行为对产业变革的影响加剧,数字化和科技进步为产业发展带来新的增长点。同时,网络平台的崛起与扩张已引发世界各国的关注,构建网络空间命运共同体需各方共同推进。

沉浸式经济热度再升,“元宇宙”引发行业布局热潮

2021年被称为元宇宙元年。2021年3月,Roblox的上市让“Metaverse元宇宙”概念引爆市场,近400亿美元市值彻底打开了“元宇宙”行业的想象空间。随后,Facebook更名为“Meta”,进一步激发了市场对于元宇宙概念的热情。在中国,以腾讯、字节跳动为首的互联网大厂也在加速布局元宇宙赛道。2021年,字节跳动斥资1亿元投资了元宇宙概念公司代码乾坤,腾讯投资了与元宇宙概念相关数家公司,包括卓艺工坊、魂起网络和威魔纪元。

元宇宙创造了一个用户与家人、朋友、宠物、喜爱的物品和体验得以虚拟连接的全新环境,是下一代社交世界的载体。虚实相生是元宇宙的关键特征,体现在沉浸感、虚拟身份、数字资产、真实体验、虚实互联和完整社会系统这六个核心要素上。扩展现实设备是元宇宙连接虚拟与现实的关键设备。未来,元宇宙的发展一方面由实向虚,实现真实体验数字化,另一方面由虚向实,实现数字体验真实化。

元宇宙产业链条长而复杂,硬件、软件、内容及应用各个环节都孕育着丰富的投资机会,同时,越来越多的产业资本涌入赛道。据彭博行业研究分析,到2024年,元宇宙的市场规模将达到8000亿美元,复合年增长率为13.1%。普华永道预测,到2030年元宇宙的市场规模将达到1.5万亿美元。摩根士丹利发布的报告显示,未来中国元宇宙市场规模可能达到8万亿美元。市场研究机构Gartner预测,到2026年,25%的人每天将至少在元宇宙中工作、购物、学习、社交或娱乐一小时,全球30%的企业机构将拥有用于元宇宙的产品和服务。

但与此同时,随着针对元宇宙的讨论越来越多,物理世界和虚拟世界之间的界限将会继续模糊,人们也对元宇宙环境中潜在的风险提出了担忧。此外,VR和AR的应用也使得社交媒体的内容监管面临更加严峻的挑战。对元宇宙风险的反思不是对其本身的否定,而是要在规范中促进其健康、有序发展。

数字订阅蓬勃发展,媒体行业展现高度灵活适应性

2021年,据路透社新闻研究所调查显示,大部分媒体的年度收入有所增长。在其调查的52个国家中,59%的媒体总体收入有所增加,20%的媒体收入与2020年持平,只有8%的媒体收入下降。在疫情持续和传统传媒业收入来源萎缩的境况下,这一数据证明了媒体行业高度的灵活适应性。媒体获得了订阅、电子商务和数字营销等新收入,并开始从网络平台获得可观的内容版权收入。2022年,79%的商业媒体将订阅作为最主要的收入渠道。

头部媒体2021年的数字订阅成绩再创新高。《纽约时报》目前拥有840万订阅用户,其中760万是数字订阅,有望在2025年达到1000万的订阅目标。《华尔街日报》2021年第三季度的数字付费用户数达270万,数字订阅量占总订阅量的78%。分发平台Substack的付费订阅者更是在2021年11月达到了100万。此外,一些小型数字媒体也获得了可观的收入,如西班牙“每日新闻网”、丹麦媒体Zetland和南非的《独行者日报》等。

但订阅模式是否适用于所有媒体,目前还没有定论。BuzzFeed和Vox正在探索“混合收入”模式,包括广告、电子商务、内容付费等收入来源。商业媒体领袖们普遍认为,有三到四种不同的收入来源更为稳定。同时,如何留住数字订阅用户将成为后疫情时代一个亟待解决的问题,因为随着经济形势恶化和个人理财趋紧,愿意付费的读者可能越来越少,保留订阅用户会变得更加艰难。

创作者经济进入3.0时代,收入模式持续创新

Web2.0时代诞生了火热的创作者经济,但创作者们无法掌握自己内容的实际所有权,且必须遵循仅从粉丝订阅费、广告收入中抽成的收入模式。而Web3.0改变了创作者经济模式,通过NFT、社群代币等去中心化技术赋能,创作者的变现方式得到不断创新,其收入来源和模式也不再单一化或受到平台限制,这一变革还将持续深化。

根据Influencer Marketing Hub发布的《2021年创作者收入标准报告》估算,创作者经济市场规模已经突破1000亿美元,Instagram成为内容货币化的第一大平台。YouTube发布的研究报告称,由其大规模视频服务带动的“创作者经济”在美国支持了相当于39.4万个全职工作的就业规模。2021年3月,为创作者提供第三方服务的Substack拿到了6500万美元的投资,再次引发市场对创作者经济的关注,越来越多的投资人开始押注这一赛道。同年11月,Web3.0创作者经济平台Darkblock宣布完成170万美元种子轮融资。

去中心化创作者平台Unite.io预测了创作者经济在2022年的五大发展趋势:更多独家且定制化的体验服务、推出颠覆性数位收藏品、更紧密的社群关系、通过社群代币赋能创作者经济,以及创作者拓展至元宇宙。此外,Unite.io预测亚洲创作者们将成为创作者经济变革的主力军。

行业大型交易回归,风险投资浪潮不断扩大。在日益虚拟化的世界里,全球娱乐及传媒产业公司仍将交易视为其重塑业务、保持市场领导地位的有效方式。尽管监管、审查不断加强,老牌企业仍在积极寻求并购。Statista统计,2021年全球科技、媒体、数字和营销行业的并购交易数量上升至1747笔,同比增长60.1%;并购金额达到870亿美元,同比增长55.5%。

2021年,流媒体的消费者行为发生了显著变化,导致平台的用户获取速度有所放缓。这一趋势也推动了行业内部整合,促使企业进行规模竞争。2021年5月17日,电信巨头AT&T Inc.宣布将分拆旗下华纳媒体,使其与探索频道母公司Discovery合并。这是2021年全球最大的一笔并购交易,AT&T共获得430亿美元。合并完成后,Discovery与华纳媒体将成立一家独立的娱乐公司,估值达1500亿美元。5月26日,亚马逊宣布将斥资84.5亿美元,收购米高梅电影公司。

此外,全球娱乐与传媒产业大型风险资本交易的浪潮不断扩大,尤其是在以数字增长为中心的领域。2021年4月,吸引了1000万用户的初创音频应用Clubhouse完成一轮风险投资,该公司估值达到40亿美元。5月,在线学习平台MasterClass以25亿美元的估值进行了一轮融资。数字化和创新科技带来的行业变革和巨大机遇为持续的并购交易奠定了基础。不仅限于大型科技公司,未来将会有更多蓬勃发展的新兴企业主导并购交易。

平台监管趋于严格,各方共建网络空间命运共同体2021年是全球媒体监管的分水岭,大型数字平台面临更多来自监管的压力。疫情期间,随着电子商务、数字广告和在线业务的蓬勃发展,数字平台和科技公司不断扩大的规模和影响力在全球各地引发了一系列连锁反应,其运营环境将面临更多挑战。消费者日益增强的社会意识也在推动监管的实施,具体表现为对社会公正、内容审核、安全数字空间需求的不断增强。普华永道的报告显示,全球76%的消费者认为与公司分享他们的个人信息是一种“必要之恶”,36%的消费者分享个人信息的意愿较一年前有所降低。

美国接连对谷歌、Facebook等巨头加强监管,并提起反垄断诉讼。英国政府于2021年4月开始对谷歌和Facebook等数字巨头实施监管新规,确保消费者、小企业和新闻出版商不会因数字巨头的行为处于不利地位。欧盟正在进行一场有关数字领域规则的全面改革。加拿大也将起草类似法案,要求Facebook等平台向加拿大媒体支付费用。2021年4月,针对阿里巴巴涉嫌“实施滥用市场支配地位行为”,国家市场监督管理总局对阿里巴巴集团做出行政处罚,并处以182.28亿元罚款。2021年8月,中国通过《个人信息保护法》,对应用程序过度收集个人信息、“大数据杀熟”等问题做出了针对性规范,对大型网络平台的要求不断趋严。

以上一系列案例都标志着全球各方在平台监管方面的积极态度和强化反垄断、防止资本无序扩张的切实行动。在未来,政府、媒体与企业将继续合作,共同推动网络环境净化,这对全球传媒产业的未来发展具有重要的、里程碑式的意义。

作者杭敏系清华大学新闻与传播学院教授、博士生导师,綦雪系清华大学新闻与传播学院博士生

更多阅读: