整体情况

2022年9月,中国照明产品出口额为55.57亿美元,同比下降9.40%,为2020年3月以来单月最大跌幅。2022年三季度,中国照明产品出口额为175.32亿美元,同比下降2.60%。

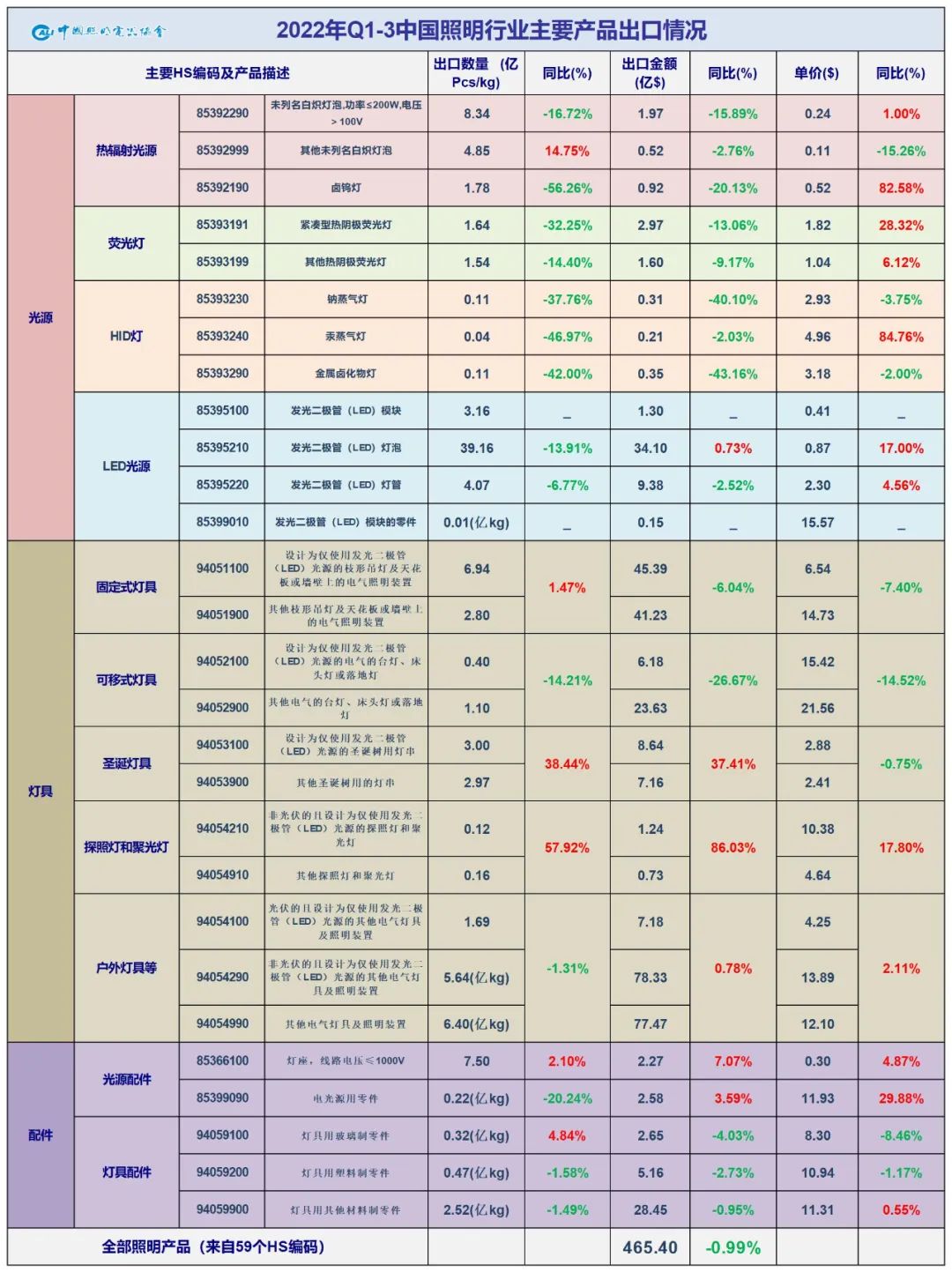

2022年前三季度,中国照明产品出口总额为465.40亿美元,同比小幅下滑0.99%,总体弱于出口大盘。其中LED照明产品出口额342.96亿美元,同比微增1.46%。其中,各项传统光源产品普遍下滑幅度较大,LED产品、灯具产品和配件产品则相对稳定,圣诞灯、探照灯和聚光灯、舞台灯、离网照明产品等是为数不多的增长亮点。

主要产品情况

同上半年情况类似,前三季度照明产品出口总体上仍呈现量减价增的态势。前三季度出口整体数量下滑约15%,其中光源产品出口数量下滑幅度较大,传统光源中,热辐射光源同比下降18.29%,荧光灯同比下降24.46%,HID光源同比下降达40.91%;LED光源中,LED灯泡同比下降13.91%,LED灯管同比下降6.77%。抛开原料、能源、物流等各项上游成本的上涨对终端产品价格的抬升所导致的价格因素,实际的出口下滑幅度比之出口金额所体现的情况更甚。

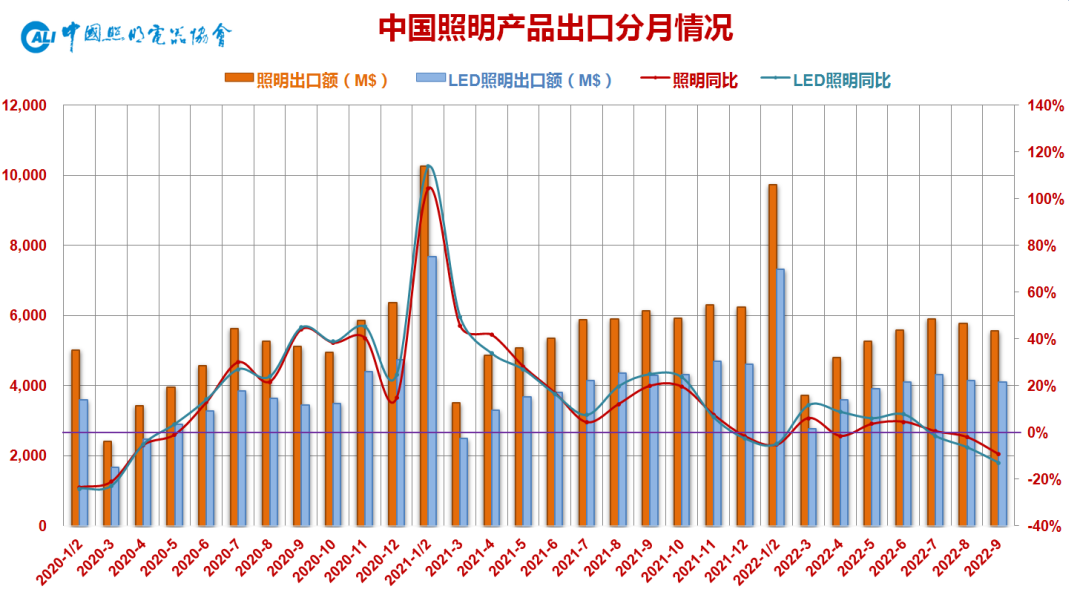

分月情况

分月来看,实际上整体出口自2021年四季度起增长瓶颈已现,2022年出口增速也呈现走弱态势。后续随着价格因素逐渐弱化,整体出口的下行压力将进一步加大。

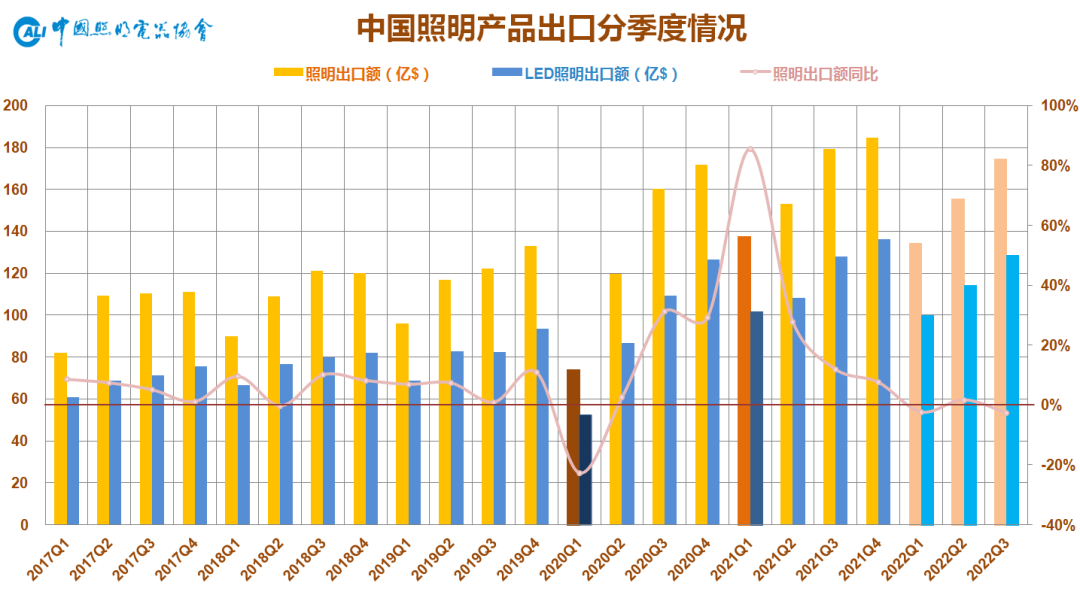

分季度情况

分季度来看,继2022年一季度出口略有下滑后,二季度出口数据有所反弹,但由于欧美市场需求回落,且中国制造“转移替代”效应减弱,部分原材料、海运等价格回落带来的价格因素弱化,叠加极端天气和疫情反复导致产能受限等原因,三季度出口再度步入下行区间。需要指出的是,即便对比去年同期的超高基数,今年前三季度照明产品出口额依旧处于历史高位。

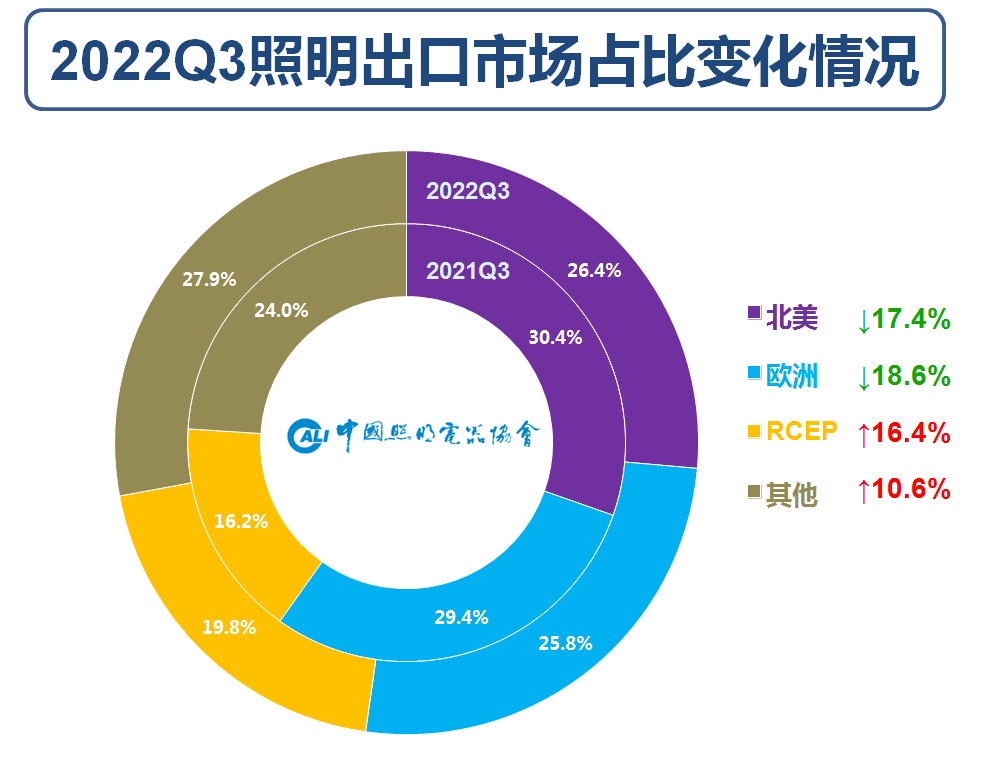

市场情况

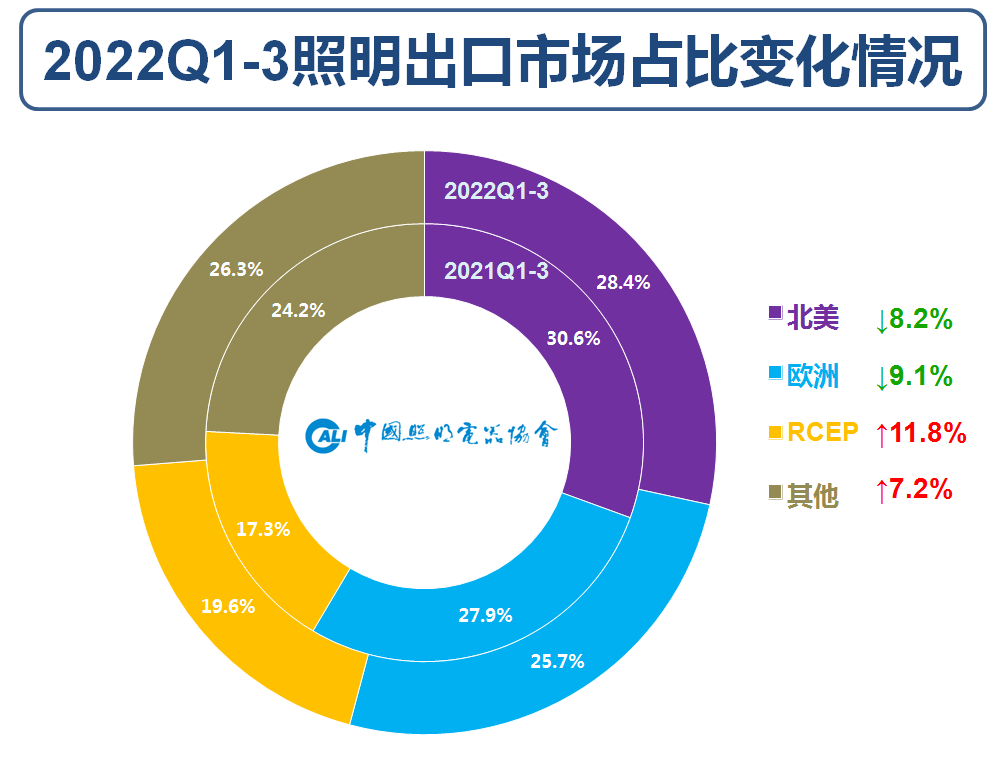

与上半年相比,在货币紧缩政策延续的背景下,本就疲软的欧洲和北美市场进一步下探,仅第三季度,中国照明产品出口北美市场金额同比下降达17.4%,出口欧洲市场金额同比下降达18.6%。因此,前三季度,中国照明产品出口北美市场金额同比下降8.2%,而出口欧洲市场金额同比下降9.1%,占整体出口市场份额分别下挫了2.2个百分点。

与之形成鲜明对比的是,RCEP(注:RCEP成员包括中国、东盟10国、日韩、澳新等15国),即区域全面经济伙伴关系协定自2022年初陆续生效后,已取得立竿见影的效果,前三季度对RECP国家出口逆势增长11.8%,这一市场的良好表现在一定程度上抵消了欧美市场下滑对整体出口的不利影响。也从侧面体现了部分照明产业链逐步外溢至东南亚的现状。

产地情况

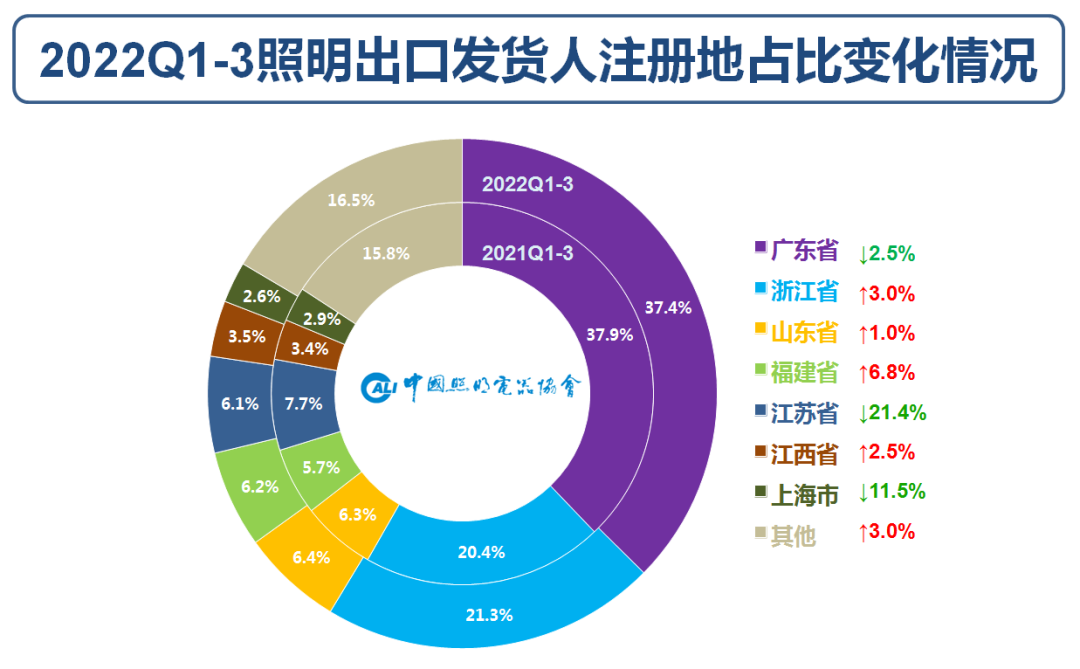

2022年前三季度出口发货人注册地占比变化情况,反映了今年国内疫情此起彼伏对多个产区出口的不利影响,3-6月的上海大面积疫情不仅对上海本地照明出口交货存在较大影响,在沪宁高速这条“黄金通道”因疫情被长时间封闭下,对整个长三角的出口都造成了负面影响。广东和浙江前两名的地位长期稳固,两省就占到全国出口的六成。

四季度预测

在目前的形势下,欧美发达经济体货币政策大概率持续收紧,加之高通胀和高库存,对其终端需求的抑制作用会更加明显,尽管RCEP国家市场上升对照明产品出口仍有支撑作用,但难以完全对冲外需的整体性收缩,同时考虑到去年同期的高对比基数,叠加目前国内秋冬疫情散发对产能和供应链衔接的持续侵扰。四季度照明产品出口增速下行压力巨大,全年实现增长目标难度不小。

更多阅读: