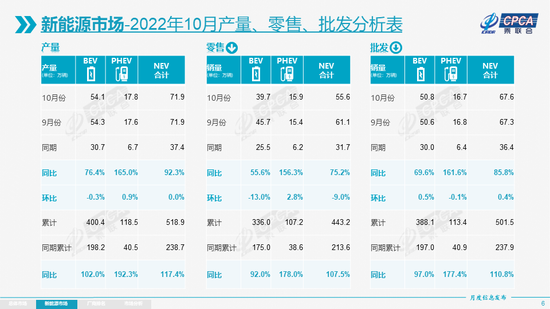

乘联会发布了 2022 年 10 月份全国乘用车市场分析。在新能源方面,10 月新能源乘用车批发销量达到 67.6 万辆,同比增长 85.8%,环比增 0.4%,在车购税减半政策下,新能源车不仅没有受到影响,持续环比改善超过预期。1-10 月新能源乘用车批发 501.5 万辆,同比增长 110.8%。10 月新能源乘用车零售销量达到 55.6 万辆,同比增长 75.2%,环比降 9.0%,1-10 月形成趋势性上升走势。1-10 月新能源乘用车国内零售 443.2 万辆,同比增长 107.5%。

新能源车市场方面,供给改善叠加油价上浮预期带来市场火爆,油价上涨而电价锁定,带动电动车订单表现持续较强。IT之家获悉,10 月的新能源车与传统燃油车环比走势都受到个别措施的影响,改变了年末旺销规律,形成相对平淡的“金九银十”。

1) 批发:10 月新能源车厂商批发渗透率 30.8%,较 2021 年 10 月 18.4% 的渗透率提升 12 个百分点。10 月,自主品牌新能源车渗透率 47.7%;豪华车中的新能源车渗透率 31.4%;而主流合资品牌新能源车渗透率仅有 4.7%。10 月纯电动批发销量 50.8 万辆,同比增长 69.6%;插电混动销量 16.7 万辆,同比增长 161.6%。10 月 B 级电动车销量 13.2 万辆,同比增长 62%,环比下降 8%,占纯电动份额 26%。纯电动市场的 A00+A0 的经济型电动车市场也在崛起,其中 A00 级批发销量 12.8 万辆,同比增长 25%,环比增长 5%,占纯电动的 25% 份额;A0 级批发销量 10 万辆,占纯电动的 20% 份额;A 级电动车占纯电动份额 27%;各级别电动车销量相对均衡化。

10 月比亚迪宋达到 56,843 辆、五菱宏光 MINI 达 47,868 辆、ModelY 销量 41,488 台,列总体乘用车销量前三位。

2) 零售:10 月新能源车国内零售渗透率 30.2%,较 2021 年 10 月 18.5% 的渗透率提升 11 个百分点。10 月,自主品牌中的新能源车渗透率 52.9%;豪华车中的新能源车渗透率 13.6%;而主流合资品牌中的新能源车渗透率仅有 4.6%。从月度国内零售份额看,10 月主流自主品牌新能源车零售份额 63%,同比增加 2.1 个百分点;合资品牌新能源车份额 3.9%,同比下降 2.5 个百分点;新势力份额 11.4%,同比下降 2.9 个百分点;特斯拉份额 2.5%,下降 1.2 个百分点。10 月起步价 10 万以下新能源车占比 28%,较去年 10 月下降 6 个百分点;10-20 万占比 46%,提升 5 个百分点;20-30 万占比 19%,同比增 3 个百分点;30-40 万占比 3.3%,降 1 个百分点;40 万以上占比 3.9%,增 2 个百分点。

3) 出口:10 月新能源乘用车出口 10.3 万辆,伴随着疫情下复工复产政策的支持,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升以及服务网络的完善,市场前景向好。10 月,特斯拉中国出口 54,504 辆、上汽乘用车的新能源出口 18,688 辆,东风易捷特出口 10,785 辆,比亚迪汽车 9,529 辆,吉利汽车 2,496 辆、长城汽车 1,552 辆、神龙汽车 1,457 辆、创维汽车出口 1,098 辆,上汽通用五菱出口 1,087 辆、东风乘用车 445 辆,爱驰汽车 373 辆、一汽红旗出口 307 辆,江淮汽车出口 228 辆,上汽大通出口 158 辆,其他部分车企也有少量新能源出口。从自主出口的海外市场零售数据监控看,上汽等自主品牌在欧洲表现较强。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也开始有数据显现。

4) 车企:10 月新能源乘用车市场创历史新高,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以上汽、广汽、东风、吉利、奇瑞和长城为代表的传统车企在新能源板块表现相当突出。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业有 15 家(环比持平,同比增加了 8 家),占新能源乘用车总量 84.6%。其中:比亚迪汽车 217,518 辆、特斯拉中国 71,704 辆、上汽通用五菱 52,086 辆、长安汽车 35,058 辆、吉利汽车 31,070 辆、广汽埃安 30,063 辆、上汽乘用车 27,164 辆、奇瑞汽车 18,301 辆、哪吒汽车 18,016 辆、东风易捷特 13,616 辆、金康新能源 12,040 辆、长城汽车 10,954 辆、蔚来汽车 10,059 辆、理想汽车 10,052 辆、东风乘用车 10,032 辆。

5) 新势力:10 月新势力零售份额占 11.4%,同比下降 2.9 个百分点;哪吒、理想、零跑、蔚来、小鹏、威马等新势力车企销量同比和环比表现总体仍较强,尤其是第二阵营的哪吒等表现较强,这也是细分市场赛道的优势。主流合资品牌中,南北大众强势领先,新能源车批发 16,771 辆,占据主流合资纯电动 53.8% 份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6) 普混:10 月普通混合动力乘用车批发 67,362 辆,同比增长 9%,环比下降 16%。其中丰田 37,180 辆、本田 17,153 辆、东风乘用车 5,391 辆、广汽传祺 4,982 辆、日产 1,211 辆,吉利 1,203 辆,混合动力的自主品牌逐步走强。

下面是 10 月全国乘用车市场总体回顾

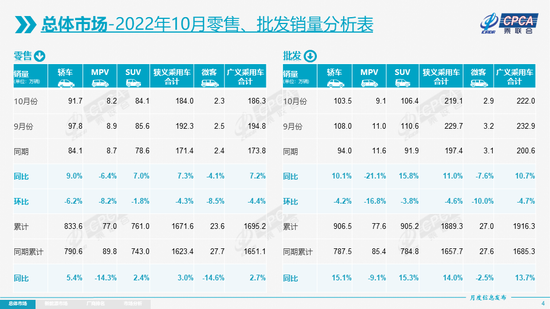

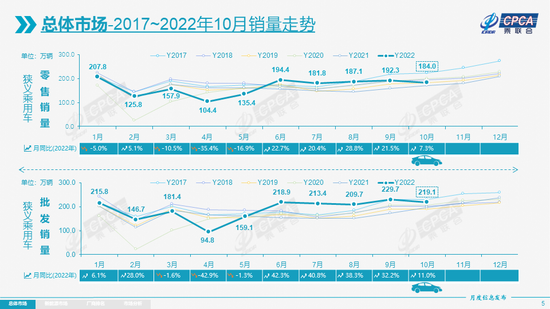

零售:2022 年 10 月乘用车市场零售达到 184.0 万辆,同比增长 7.3%,增长平稳;10 月零售环比下降 4.3%,这也是自 2013 年以来首次出现“金九银十”的环比下降特征。1-10 月累计零售 1671.6 万辆,同比增长 3.0%,同比净增 48.2 万辆,其中购车税优惠政策启动以来的 6-10 月同比增加 156 万辆,增量贡献巨大。

由于物流和供应链的持续改善,渠道库存充裕,去年芯片断供的基数影响逐步消除,这些都有效稳定了车市的增长。但近期常规燃油车市场压力仍较大。10 月全国常规乘用车(不含新能源车)零售 128 万辆,同比下降 8%,逆转了今年 6-9 月同比增长 6% 的正增长态势。1-10 月的常规燃油车市场零售 1228 万辆,同比下降 13%。燃油车是民生类车型需求,新能源车是增换购的改善型需求,目前看中低收入首购群体消费需求仍有待释放,政策应该向燃油车更大力度倾斜。

10 月车市促销力度保持高位,主流车企均追加了优惠活动力度,正在努力弥补前期因疫情造成的销量损失,争取季度预期目标的最好结果。

10 月豪华车零售 21 万辆,同比增长 16%,环比降 29%。车购税减半政策对消费升级的高端消费促进较大。

10 月自主品牌零售 94 万辆,同比增长 22%,环比增 5%。10 月自主品牌国内零售份额为 51.5%,同比增长 6.0 个百分点;1-10 月累计份额 52%,相对于 2021 年同期增长 11.4 个百分点。10 月自主品牌批发市场份额 53.8%,较去年同期份额增加 6.1 个百分点;1-10 月自主品牌累计份额 49%,相对于 2021 年同期增加 5.4 个百分点。自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、吉利汽车、长安汽车、奇瑞汽车等传统车企品牌份额提升明显。

10 月主流合资品牌零售 70 万辆,同比下降 9%,环比下降 6%。10 月的德系品牌零售份额 19.3%,同比下降 0.1 个百分点,日系品牌零售份额 18.9%,同比下降 3.7 个百分点。美系品牌市场零售份额达到 7%,同比下降 1.7 个百分点。

出口:10 月乘联会统计口径下的乘用车出口(含整车与 CKD)27 万辆,同比增长 42%,环比增长 13%。10 月新能源车占出口总量的 39%。10 月自主品牌出口达到 19.4 万辆,同比增长 46%,环比 9 月下降 5%;合资与豪华品牌出口 7.5 万辆,同比增长 32%。1-10 月乘用车累计出口 186 万辆,增 57%。自主品牌对欧美市场和第三世界国家市场出口全面突破,国际品牌的中国基地出口战略也日益体现。

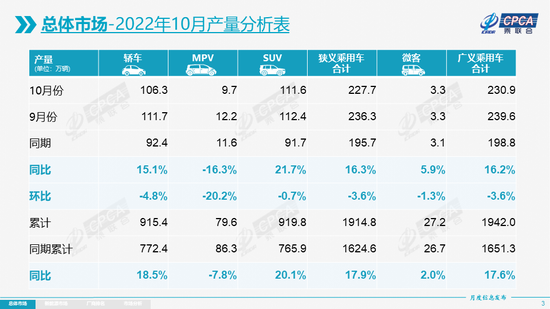

生产:10 月乘用车生产 227.7 万辆,同比增长 16.3%,环比下降 3.6%,产业链保供措施见效。其中豪华品牌生产同比增长 28%,环比下降 11%;合资品牌生产同比增长 1%,环比下降 4%;自主品牌生产同比增长 26%,环比下降 1%。1-10 月的车企生产达到 1914.8 万辆,同比增长 17.9%。

10 月自主主力企业增产力度强,比亚迪汽车、吉利汽车、长安汽车、长城汽车都实现环比 8% 以上增长,传统车、新能源、出口等几方面都表现很好。

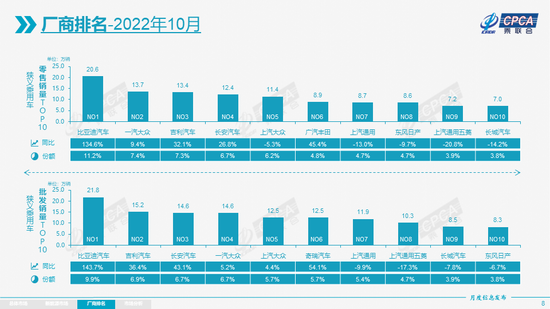

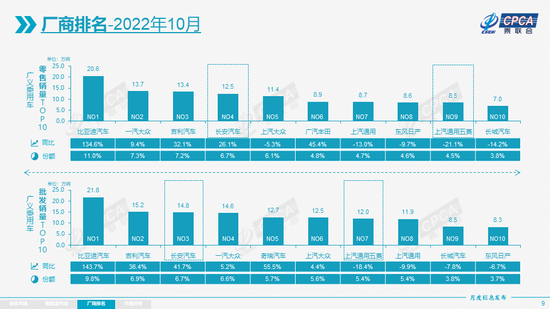

批发:10 月厂商批发销量 219.1 万辆,同比增长 11.0%,环比下降 4.6%,受新能源市场拉动,部分车企表现分化明显。1-10 月的厂商批发销量达到 1889.3 万辆,同比增长 14.0%。

厂商销量领军的比亚迪汽车、吉利汽车、长安汽车,也是同比去年 10 月增量贡献的前三名,奇瑞汽车、长城汽车的增量也很强。

库存:10 月的产销不如 9 月顺畅,形成厂商批发低于产量 9 万辆、厂商国内批发高于零售 8 万辆的推动式产销走势,5-10 月厂商批发的增长量为年末预期零售的强增长奠定基础。

2021 年四季度以来厂商库存迅速回补,2022 年 1-10 月累计补库近 25 万,其中 5-10 月库存回补较大。厂商库存:由于购置税减半政策在 6 月实施,5 月以来厂商备库增量贡献较大。10 月份厂商库存环比增长 9 万辆,1-10 月累计增长 25 万辆,而 2021 年 1-10 月厂商库存下降了 32 万辆,今年厂商库存改善较大。渠道库存:10 月渠道库存环比增 8 万辆,1-10 月渠道库存增长 32 万辆,较 2021 年 1-10 月下降 83 万辆形成强烈对比。

自 IT之家

更多阅读: