中国新能源汽车市场走势

2022年11月,中国新能源汽车产量75.6万辆,环比增加0.5%,同比增长60.5%,渗透率环比升至31%。

1-11月累计产量634.5万辆,同比增长100.5%,累计渗透率达25.4%,对中国汽车市场产量增长形成重要支撑。

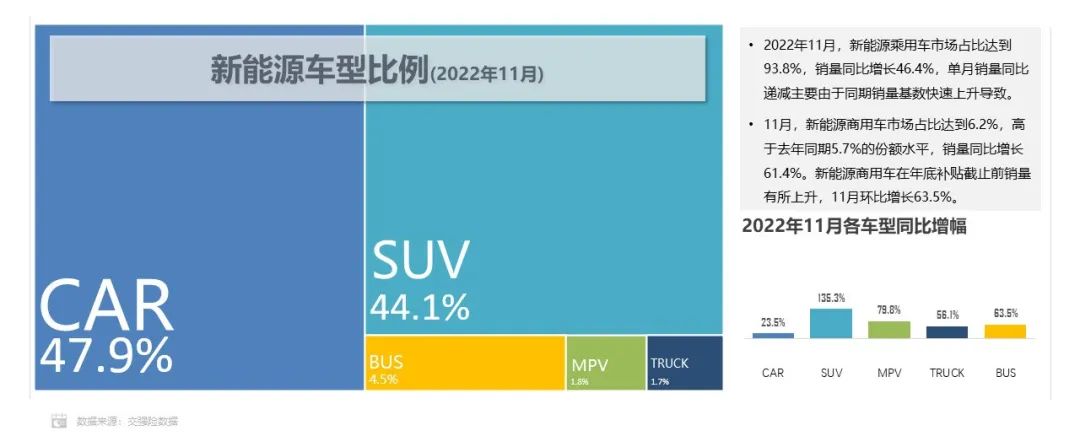

中国新能源汽车市场结构

2022年11月,新能源乘用车市场占比达到93.8%,销量同比增长46.4%,单月销量同比递减主要由于同期销量基数快速上升导致。

11月,新能源商用车市场占比达到6.2%,高于去年同期5.7%的份额水平,销量同比增长61.4%。新能源商用车在年底补贴截止前销量有所上升,11月环比增长63.5%。

动力电池-装机量整体走势

11月新能源汽车动力电池装机量较上月增加6.7GWh。

2022年11月,新能源汽车动力电池装机量28.0GWh,同比增长56.5%。2022年累计装机量221.6GWh,同比增长92.3%。

单车电量方面,1-11月的平均单车装机量保持在46.5kWh,同比增长3.3%。

受疫情蔓延影响,线下消费萎靡,一定影响了终端购车消费,但在年底终端促销外加新能源补贴即将退出的双重激励下,厂商依然对岁末的市场表现充满信心。

动力电池-市场配套结构

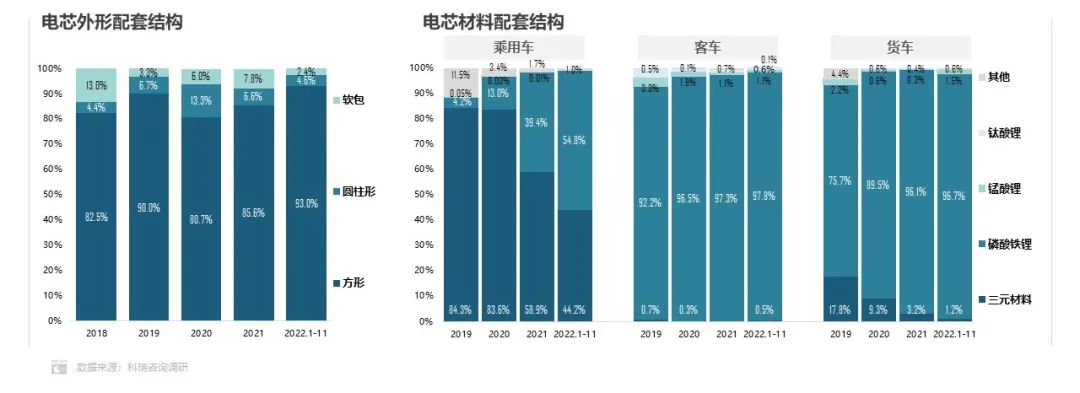

方形电池依然占据市场主体地位,累计份额超93.0%。

从外形上看,方形电池在国内市场地位依然稳固,同时比克电池、孚能科技等企业也在大圆柱、软包电池上寻求突破,以期更好适配未来电池材料的更新升级。

磷酸铁锂电池在短期内依然保持快速增长,11月铁锂电池份额继续上升至68.7%,当前磷酸铁锂能量密度基本可以满足市场中端车型需要。同时我们也应关注新型电池材料的量产应用,当前蜂巢的无钴电池已量产上车,装配欧拉闪电猫车型(除此外还未有其他车型搭配)。

动力电池-电芯企业配套情况

特斯拉11月国内市场的集中交付,为宁德时代本月增长提供主要支撑。

宁德时代电池装机量占比53.6%,份额较10月增加8.4个百分点,弗迪电池份额降至24.5%。前十企业配套量占比达95.9%,电芯配套市场集中度保持上升趋势。

依靠直营和线上购车为主要的营销方式的汽车品牌受本轮疫情冲击较小,并在相对竞争中取得了优势,这种市场情况也反映到了电芯配套市场。

驱动电机-企业配套情况

前十电机配套企业合计配套量超41.4万辆,疫情之下市场依然具备增长能力。

本月弗迪动力份额有所收缩,疫情影响下侧重线下的销售模式必然受到冲击,其外比亚迪的终端销售份额已经达到相当高度,继续保持高幅增长也愈加困难。

理想的加入为蜂巢提供了强劲的配套量支撑,11月蜂巢电机配套量直接突破1.7万辆,同时魏牌和HAVAL的新能源化转型也将给予蜂巢更多的实践空间。

蜂巢易创未来将有能力参与更多的中高端电机配套尝试。

联合汽车电子与蜂巢易创的交叉配套品牌逐步增多,蜂巢还需拿出更加成熟的高功率产品来应对未来的市场竞争。

其他企业的配套情况基本保持稳定,方正电机依然保持着微型车为主的配套路线,日本电产总体侧重于AION和吉利旗下的车型配套。

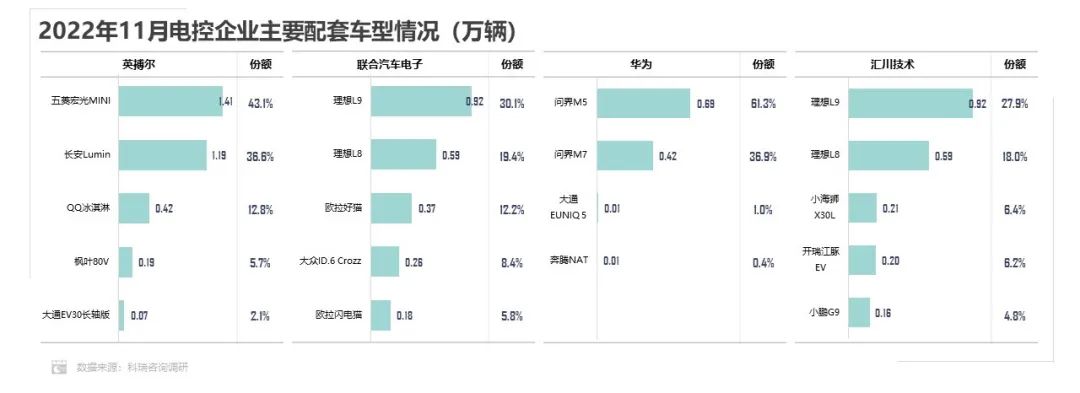

驱动电机控制器-企业配套情况

问界销量首月破万,华为模式初漏锋芒。

11月,电控市场配套结构整体保持稳定。依靠强大的品牌号召力、优秀的座舱生态闭环和高覆盖率的线下营销网络,华为模式锋芒显露,配套量大幅提升。

前十电控配套企业合计占比75.6%,行业集中度继续保持上升,市场载入空间收缩,竞争更加激烈。

理想L8暂未有挤占L9份额的趋势,二者均保持高配套份额。

宏光MINI、Lumin、QQ冰淇淋三款车型为英搏尔贡献了92.5%的配套份额,三款车均为纯电动微型车。

理想L8的加入并未如市场预期那般大幅挤占L9的份额,从数据来看11月L9的终端销量和配套量保持稳定,L8初入市场也有不俗的表现。

华为电控的配套重心集中在AITO品牌上,行业新能源转型进程已过半,但配套结构相对单一,因此华为模式未来的市场表现将很大程度关系于AITO品牌的打造。

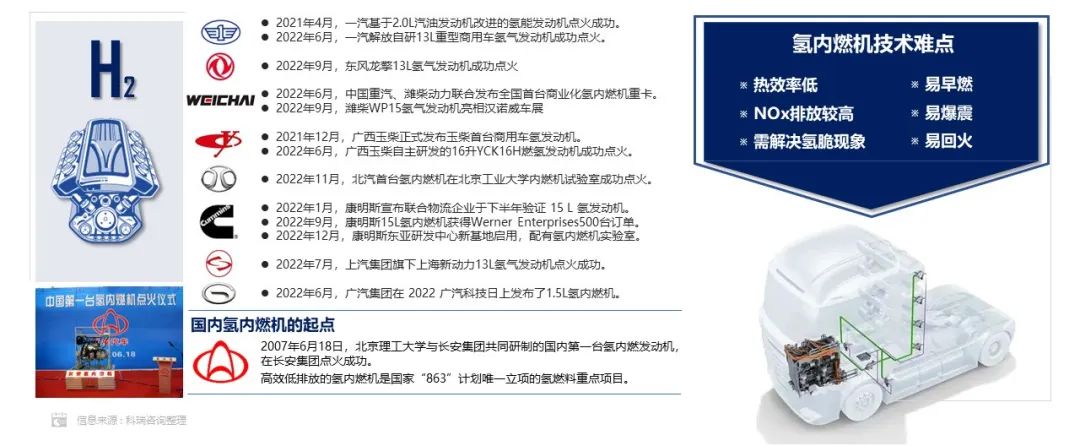

氢燃料内燃机的发展潜力

今年下半年,国内多家骨干汽车企业纷纷披露氢气内燃机的开发进展。

氢燃料发动机可在燃油动力架构下实现,是实现双碳目标最快的技术路线。但氢燃料电池的商业化应用需要需要氢气“生产-储存-加注”体系的技术完善和规模化降本。

氢燃料内燃机难点与燃料电池相同,节能环保效果不佳。

当前,氢内燃机除发动机改造较为容易外,氢气的生产、储存和加注方面仍然面临与燃料电池车辆的相同问题。而且氢内燃机在节能和环保两方面都不具备优势,该技术路线仅存在低成本降碳的应用价值。

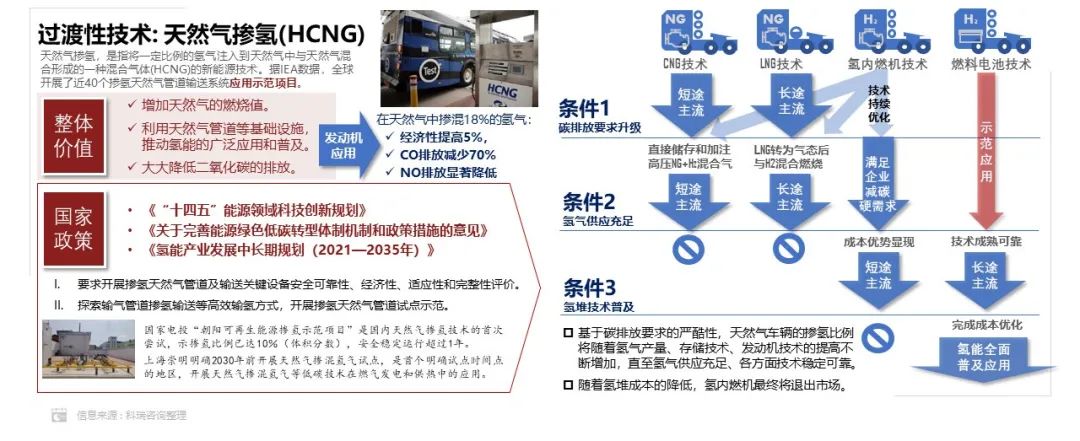

氢内燃机技术将在燃料电池成本优化前,实现氢能落地和产业减碳的目标。

氢内燃机技术是天然气车辆的掺氢的基础,将大幅减少天然气车辆的碳排放水平。

更多阅读: