中国新能源汽车市场走势

新能源汽车产量,12月环比增长7.1%,表现好于汽车市场整体2.7%的增幅。

2022年12月,中国新能源汽车产量81.0万辆,环比增加7.1%,同比增长56%,渗透率环比升至33%。

全年新能源汽车总产量达721.9万辆,同比增长97.5%,累计渗透率达26.3%,新能源板块实现快速增长突破年初预期。

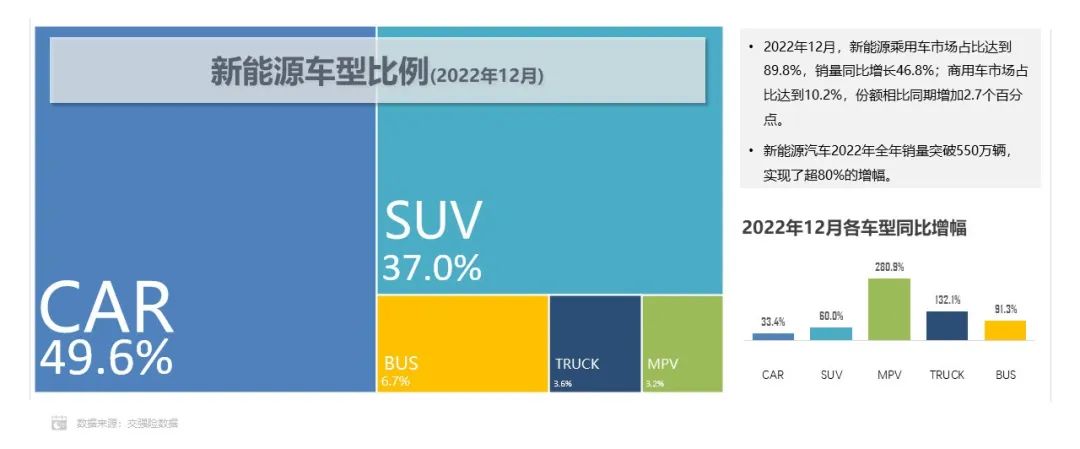

中国新能源汽车市场结构

2022年12月,轿车占比49.6%,比去年同期低6.6个百分点;SUV、MPV提高2个百分点;客车份额微降0.6个百分点,卡车则微增0.2个百分点。

动力电池-装机量整体走势

12月新能源汽车动力电池装机量较上月增加12.1GWh。

2022年12月,新能源汽车动力电池装机量40.2GWh,同比增长50.6%。2022年累计装机量261.8GWh,同比增长84.3%。

12月疫情的影响有所减退,但群体性感染让终端市场在一段时间内陷入萧条,市场销量基本在下半月才得以释放。在年底终端促销外加新能源补贴即将退出的双重刺激下,装机量在12月依然实现了大幅上升。

动力电池-市场配套结构

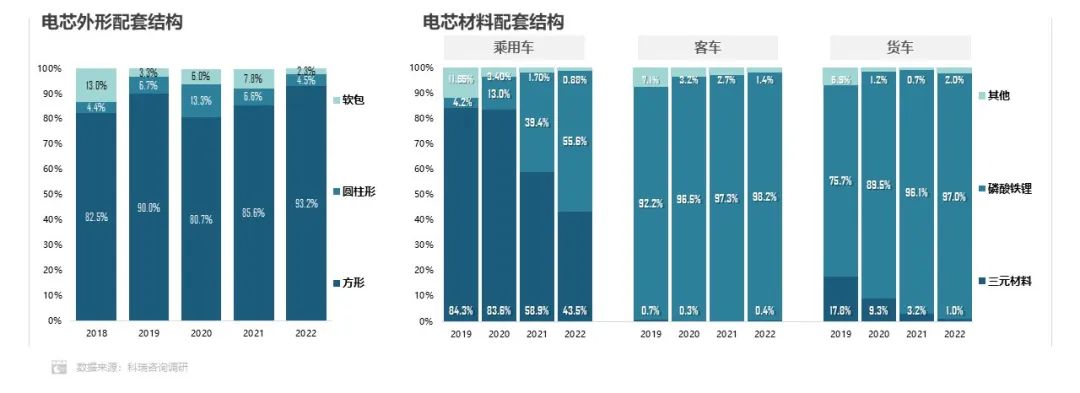

从外形上看,方形电池在国内市场地位依然稳固,2022年方形电池占据93.2%的市场份额。软包、圆柱形电池的市场呼声逐渐提高,但从销量份额上仍未见起色。

从材料方面来看,磷酸铁锂电池在短期内依然保持快速增长,2022年市场份额超越三元达到55.6%。电芯材料价格在2022年年尾又出现一定幅度的上涨,低成本电池的市场优势进一步增强。

动力电池-电芯企业配套情况

宁德时代全年装机量突破120GWh,中高端市场领先优势明显。

12月市场整体装机量有所上浮,多数企业跟随市场趋势实现增长。宁德时代装机量达到20.9GWh,占据市场份额51.9%,其中特斯拉贡献11%的配套份额。

2022年全年电芯配套市场集中度依然较高,但去除比亚迪自身销量拉动影响,Top5企业(排除比亚迪)份额相比去年下降了2.6%。腰部企业成为补充市场活力,激发企业创新的关键力量。

驱动电机-企业配套情况

Top10电机配套企业合计配套量超52.8万辆,疫情影响消退市场运行回稳。

理想加入配套列表后,蜂巢配套量迎来爆发式增长,未来市场空间机遇可有较高预期。

2022年整车企业自配电机占比提升至46%,相比2021年提升7.5个百分点,整车企业自主配套的行业趋势愈发明显。

2022年多电机搭载比例显著增加,外供多电机车型销量超10万辆。

头部电机供应商的整体市场配套情况保持稳定,多电机搭载比例稳步提升。

理想加入后改善了蜂巢的外供局面,联合汽车电子与蜂巢易创的交叉配套品牌逐步增多,蜂巢还需拿出更加成熟的高功率产品来应对未来的市场竞争。

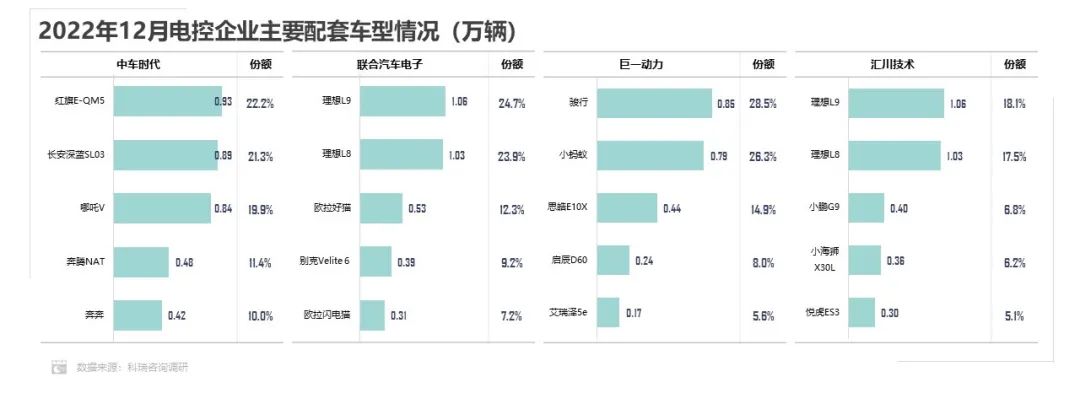

驱动电机控制器-企业配套情况

总体市场格局维稳,中车12月配套表现亮眼。

12月,Top10电控配套企业合计占比72.2%,行业集中度环比下降4.5%,市场格局维稳。

中车配套企业较为多元,在乘用车、卡车、客车均有电控配套实践。一汽和长安的年底增长,拉动中车配套量实现大幅上升。

2022年外供多电控配套主要集中在联合电子和汇川技术两家企业。

2022年联合汽车电子和汇川技术的配套组合占据了外供多电控市场81%的份额,其中几乎全部被理想吸收。

红旗E-QM5和深蓝SL03两款车型为中车时代贡献了43.5%的份额。依据红旗2023新能源全球战略,未来的全部技术创新和新增产能将投入与新能源车型,中车的配套机遇与信心也将进一步增强。

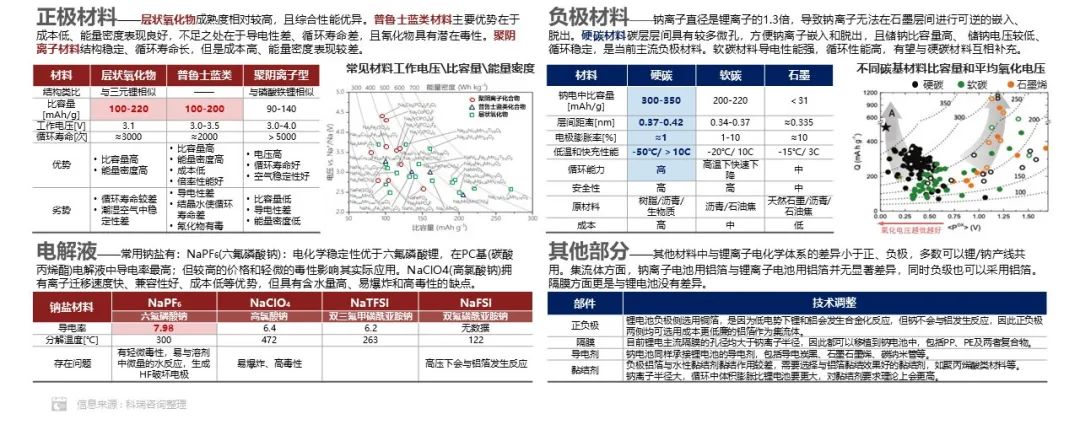

钠电池的发展趋势

钠电池技术路线已经清晰,生产工艺已经成型。

钠电池正极材料尚有路线分歧,电解液仍有发展空间,其他部分技术方案已经稳定。

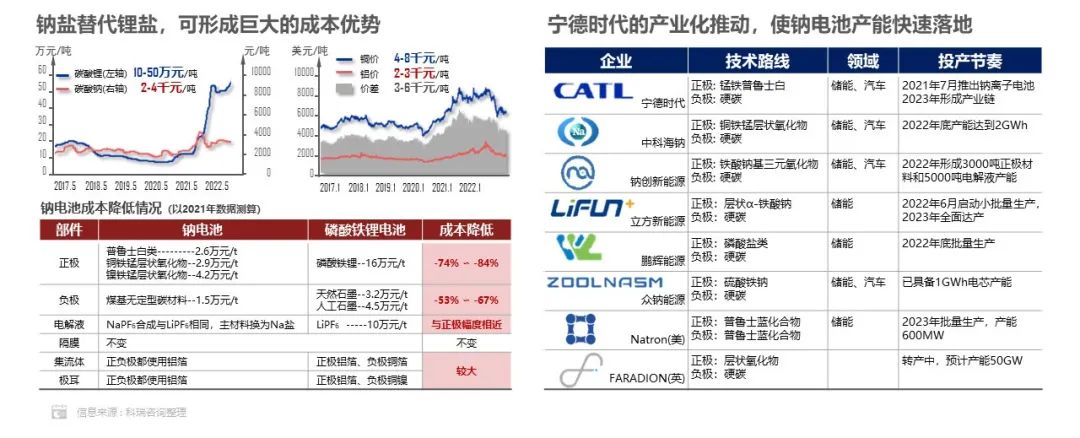

钠盐的成本约为锂盐的1/125,成本优势极为显著。

宁德时代的强势进入,使钠电池产业链快速成型。其他企业也随之快速推动产品投产。

成本低、耐低温的钠电池最适合换电出租车和换电站储能使用。

在产量低、成本高的落地初期,除储能领域,换电和城市物流是最适合的目标市场。

更多阅读: