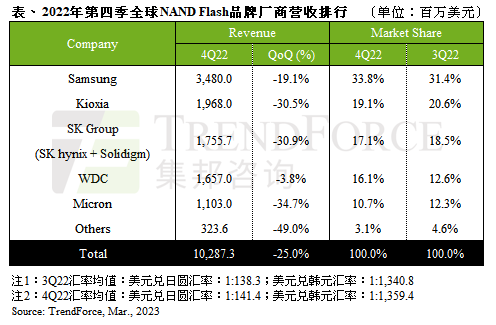

TrendForce集邦咨询最新调查显示,NAND Flash市场自2022年下半年以来面临需求逆风,供应链积极去化库存加以应对,此情况导致第四季NAND Flash合约价格下跌20~25%,其中Enterprise SSD是下跌最剧烈的产品,跌幅约23~28%。在原厂积极降价求量的同时,客户为避免零部件库存再攀高,备货态度消极,使得第四季NAND Flash位元出货量环比增长仅5.3%,平均销售单价环比减少22.8%,2022年第四季NAND Flash产业营收环比下跌25.0%,达102.9亿美元。

TrendForce集邦咨询表示,第四季铠侠(Kioxia)、美光(Micron)均面临量价齐跌,铠侠营收跌幅高达30.5%,主要是PC及智能手机客户需求疲弱,以及数据中心客户库存调节所致。美光营收环比减少34.7%,达11亿美元,目前已大幅降低晶圆厂稼动率。不过由于其232层Client SSD产品如期于去年第四季出货,176层QLC Enterprise SSD后续将跟进,预期美光位元出货量今年会逐步改善,营收可逐季脱离谷底。

三星(Samsung)凭借成本优势且力推大容量产品,拉升位元出货量,然平均销售单价则大幅降低,导致第四季营收约34.8亿美元,环比减少19.1%,市占率则仍以33.8%保持领先。三星目前暂无减产规划,但近年NAND Flash市场竞争者技术进展有成,持续挑战三星产业领先地位,因此在同业纷纷减产的情况下,三星倾向维持资本支出及研发投入,力求拉大技术及产能优势。

SK集团(SK hynix & Solidigm)受到客户去化库存持续及市场激烈的价格竞争影响,第四季营收仅17.6亿美元,环比减少高达30.9%。因消费电子占SK海力士产品组合比重较高,智能手机新品推出有助于支撑部分需求,加上Enterprise SSD出货较预期好,位元出货季增达6.7%。西部数据(WDC)第四季位元出货量环比增加20.0%,即便价格骤跌,其NAND Flash部门营收达16.6亿美元,环比减少仅3.8%。

传统淡季影响,2023年第一季NAND Flash营收将续跌

2023年第一季铠侠、美光产线持续低负载,西部数据、SK海力士将跟进减产,有机会缓解目前供给过剩的情况,NAND Flash均价跌幅也收敛至10~15%。即便减产有助于收敛跌价幅度,但由于第一季是传统淡季,客户采购力道不足,使整体NAND Flash产品订单量成长受限,故TrendForce集邦咨询预估第一季NAND Flash产业营收仍将环比减少8.1%。

更多阅读: