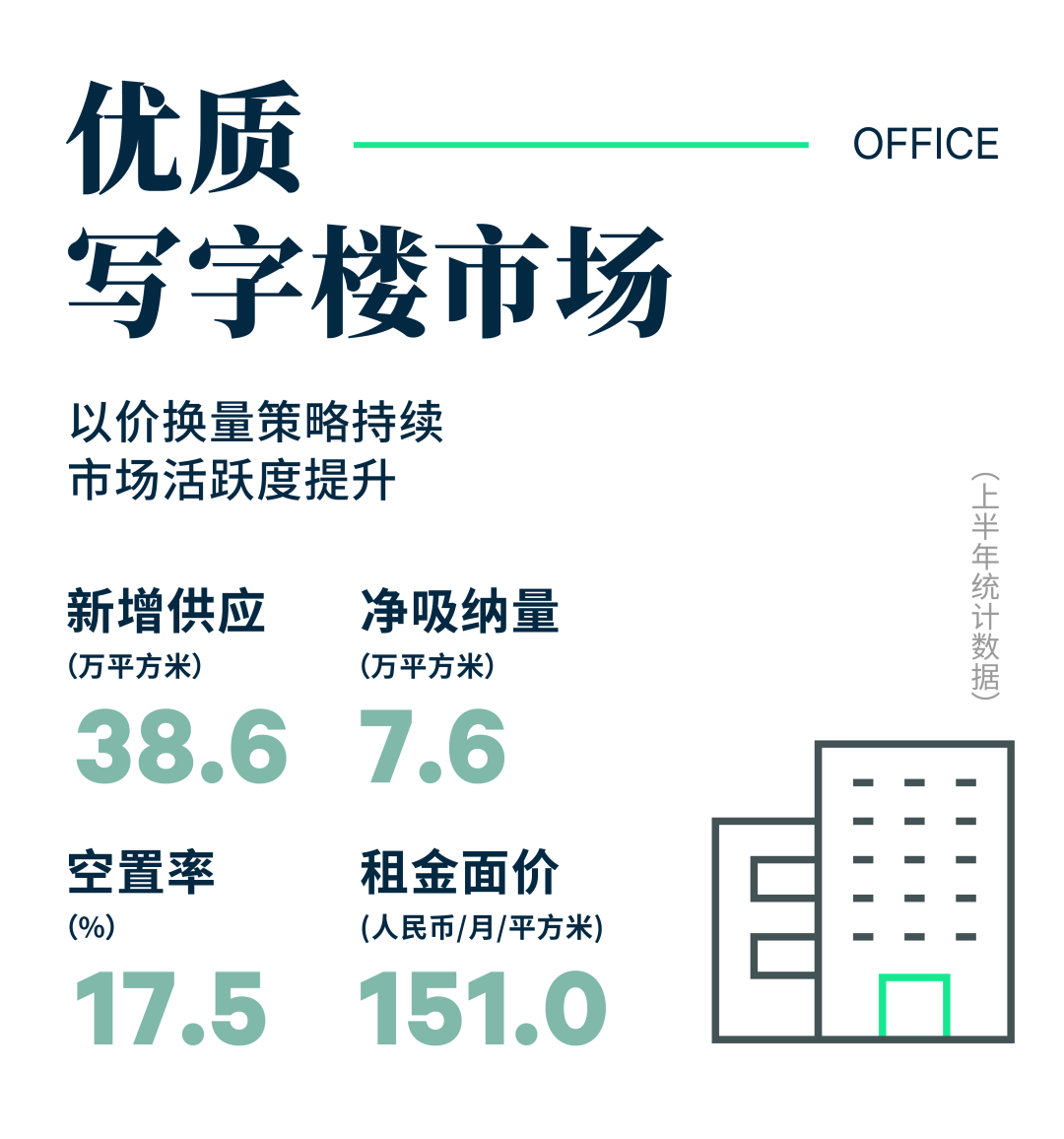

2023年第二季度,广州录得四个项目、26.4万平方米的新增供应交付使用,同比增加87%,上半年供应量共计38.6万平方米。2023年全市主要经济指标逐步恢复、逐月向好,写字楼市场需求有所回暖。1-4月,全市规模以上服务业实现营业收入同比增长7.8%,增速比1-3月提高2.0个百分点。春节后,企业的问询量和看楼量出现爆发性增长,第二季度虽有所平复,仍保持较为积极的态势。第二季度录得净吸纳量6.6万平方米,环比增加550%,成交活跃度有提升。新供应入市推升总体空置水平,季末报17.5%,上半年空置率累计上升2.5个百分点。

楼宇继续通过提供租金优惠来促进去化,第二季度租金面价同样本比环比下调0.6%,至每月每平方米151.0元,租金下调幅度与第一季度基本持平。上半年,租金水平较高的甲级楼宇租金累计下调1.4%,下行幅度比乙级楼宇大,后者为0.5%。除推出租金优惠外,多个业主为租户提供装修补贴或定制装修服务。

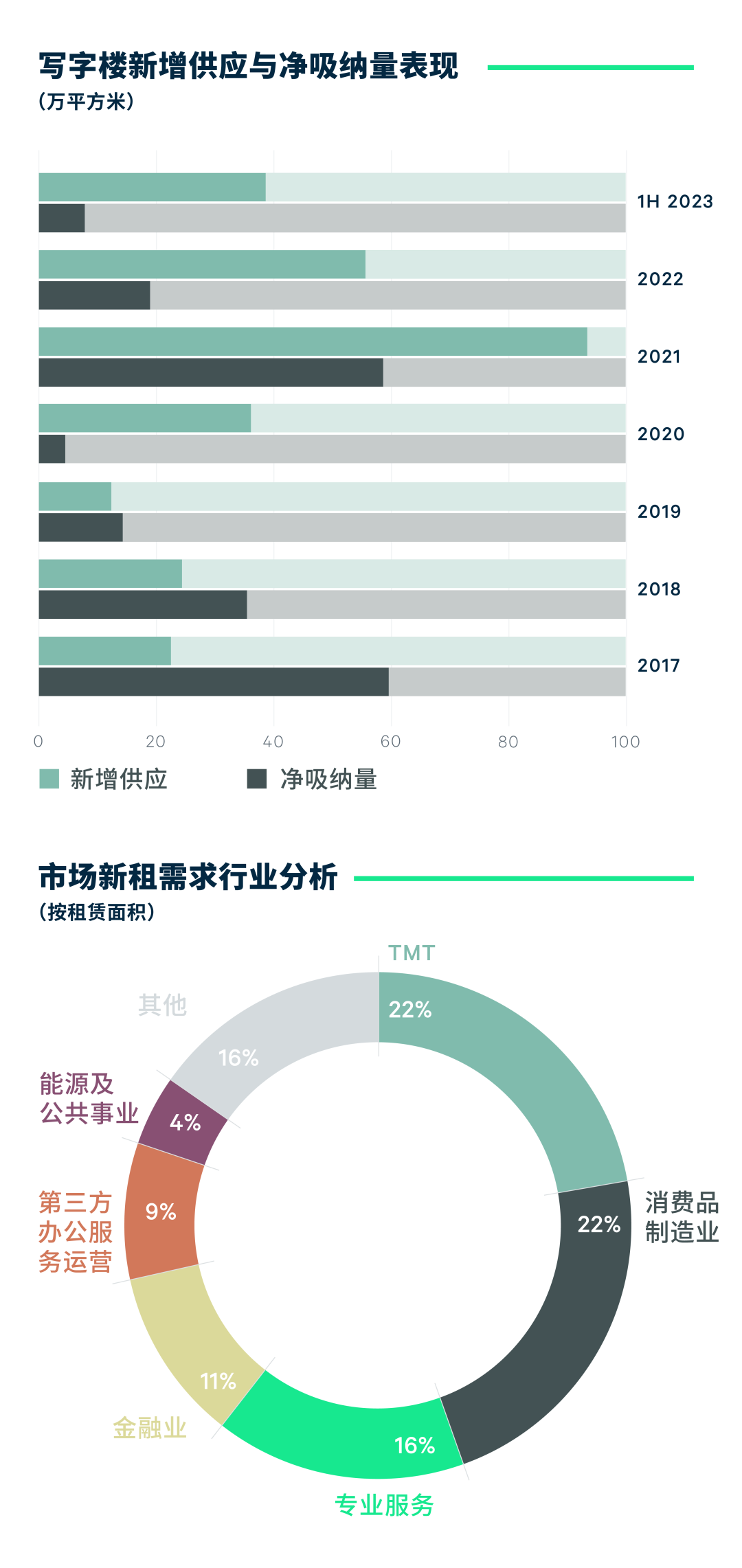

第二季度成交数据显示,TMT、消费品制造业、专业服务和金融业的需求位列前四,继续和近年来主力需求的行业结构保持一致。TMT的新成交以软件开发和游戏类企业的扩张成交为主;大型快速消费品企业从同区搬迁到新落成的物业中,租用2.8万平方米的办公面积;专业服务业和金融业继续在中央商务区拓展,广告公关、企业咨询以及律师事务所的搬迁推升了专业服务业的占比,金融业的证券、基金等非银金融的扩张和升级需求亮眼。

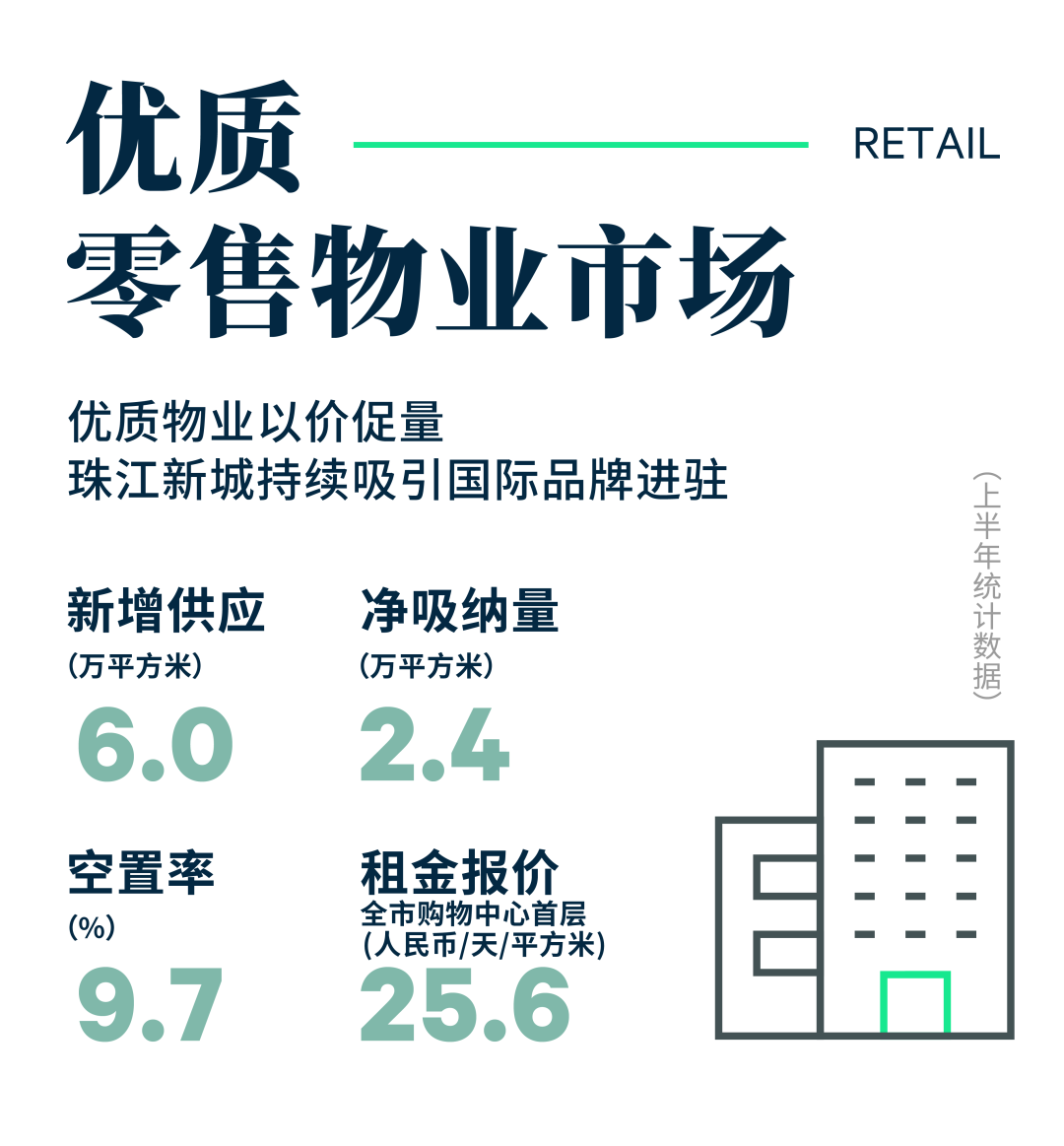

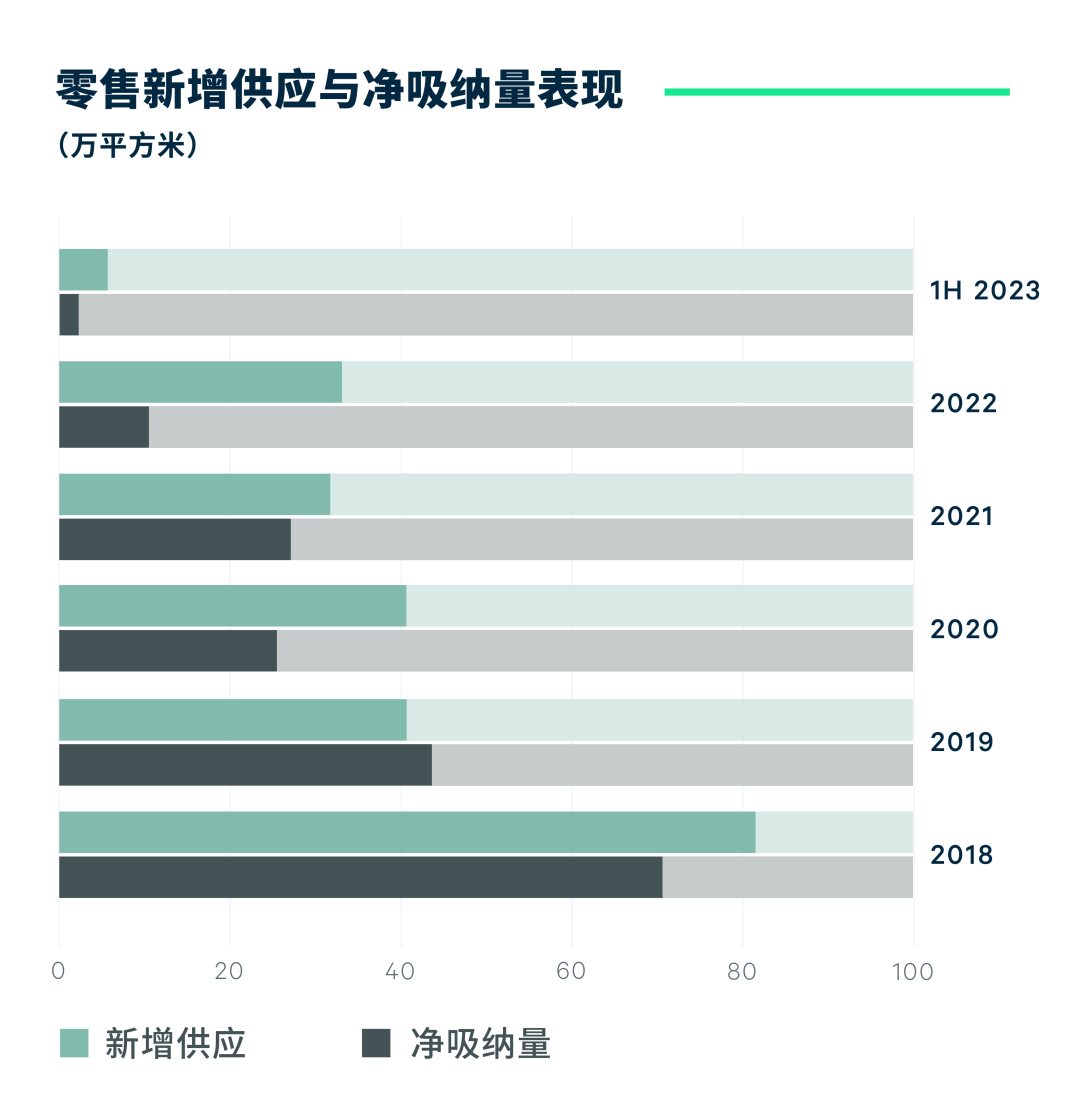

广州第二季度录得黄埔大悦汇的交付,为市场带来约六万平方米的零售面积,这是上半年唯一的供应。该项目也是大悦城控股在广州运营的首个项目,位于科学城核心区,是该商务园片区鲜有的优质商业物业供应。而吸纳方面,零售市场的复苏带动了新租成交的增长,尤其在第二季度,空置去化显著较第一季度加快,单季录得约8.3万平方米的净吸纳量,空置率较一季度下降了1.8个百分点。因此,在年内录得几宗百货和超市关闭的情况下,净吸纳量仍在上半年录得2.4万平方米的去化,空置率半年下跌1.5个百分点至六月末的9.7%。天河路表现更为亮眼,空置率低至2.0%,较2022年末下降2.3个百分点。

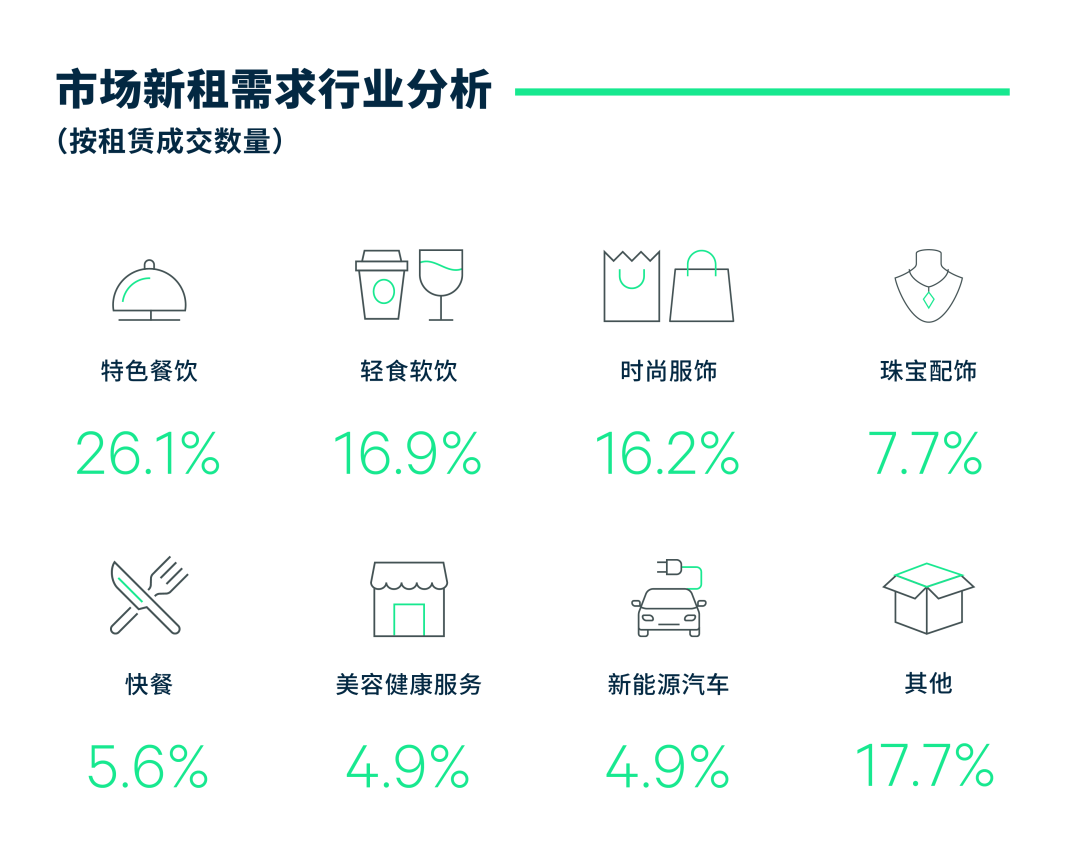

统计重点监测商场的新租店铺数量,第二季度,餐饮、零售和服务类业态分别占比50%、36%和14%。其中,特色餐饮、轻食软饮和时尚服装零售占比排名前三。第二季度录得呷哺旗下子品牌趁烧的首店,而珠江新城持续收获国际服饰品牌扩张,录得包括Max Mara Weekend、 Stella McCartney和DIESEL的进驻。特色餐饮中,呷哺旗下的趁烧、Shake Shack、怂和贡乃韩式炸鸡都在本季录得新开门店或围板。而轻食软饮中,茶饮咖啡的茉莉奶白、霸王茶姬和store by .jpg都录得扩张。而新能源汽车方面,在优质零售物业中,本季共有13宗的新入驻,包括特斯拉、广汽埃安、一汽大众和集度等。上半年共录得18宗,同比减少64%,显示新能源汽车的拓展在放缓。

零售市场的活跃,与业主积极调整租赁策略密切相关。事实上,零售商表现仍趋于谨慎。在1-5月期间,线上销售的增长要快于线下:限额以上的批发零售业实物商品网上零售额的同比增长(11.2%),高于限额以上商超百货类企业实现的零售额同比增长(4.8%)。有鉴于此,经过了一季度的观察后,进入第二季度,除了天河路外,其他商圈的商场业主愿意降低租金及降低品牌进入门槛的要求,以加快空置的去化。全市租金上半年较2022年末下跌2.0%,至季末的每天每平方米25.6元。但天河路租金表现坚挺,在二季度内仍维持租金不变。

展望未来半年,广州将有四个项目,共26万平方米的项目投入市场,其中三个项目分布于北京路、珠江新城和万博等商圈。租金方面,当前市场仍有不少空置面积,租金上涨空间有限。但天河路的表现则持续优于其他商圈,最受品牌关注,有望在下半年实现租金的上涨。

广州上半年共录得78宗,共346万平方米的工业用地出让成交。其中有12宗用地,共104万平方米的地块带有物流用途,其中89%的面积分布在增城和南沙两区。另外,上半年还录得9宗用地的土地使用年限不足50年,其中八宗位于南沙区。

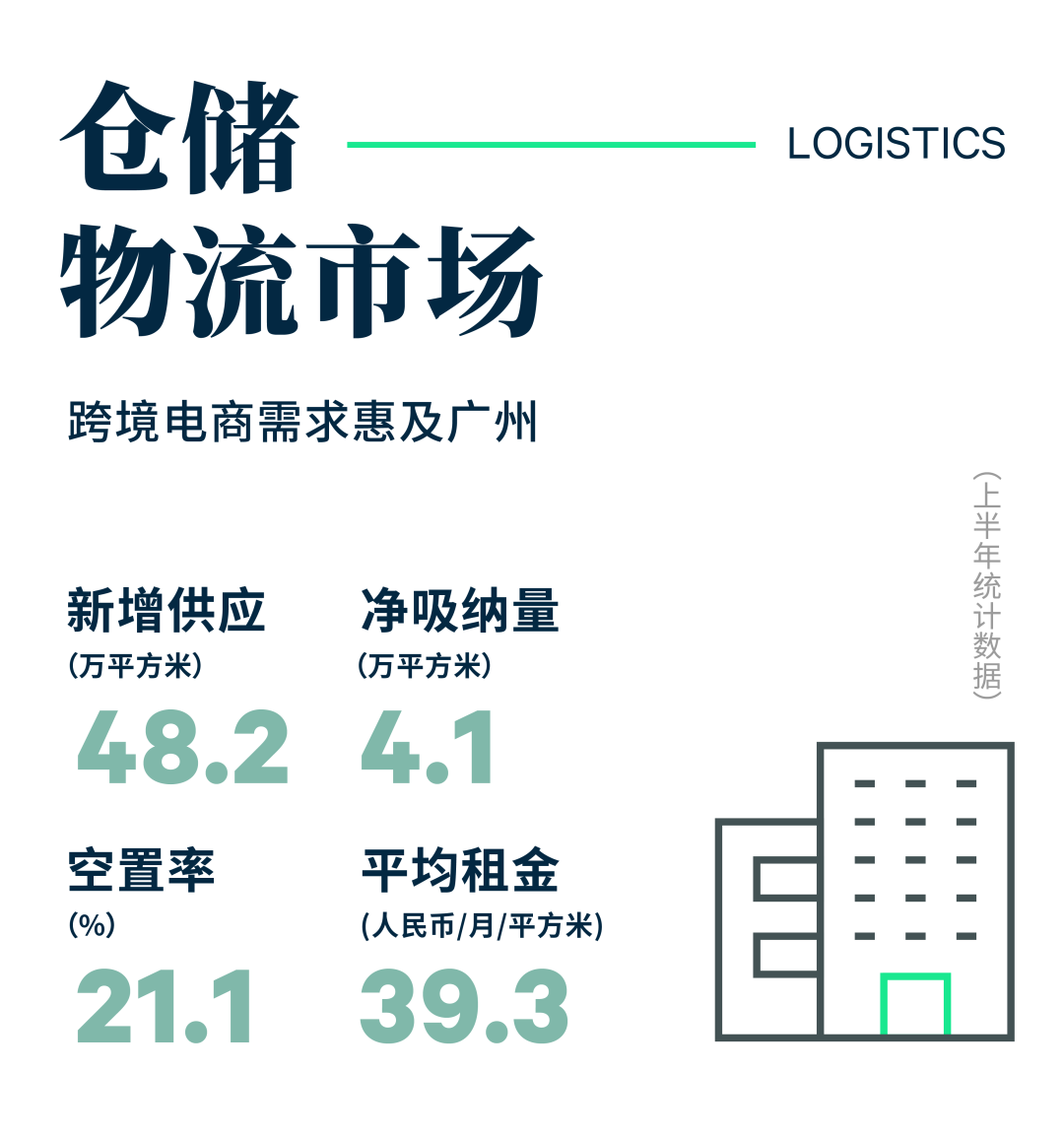

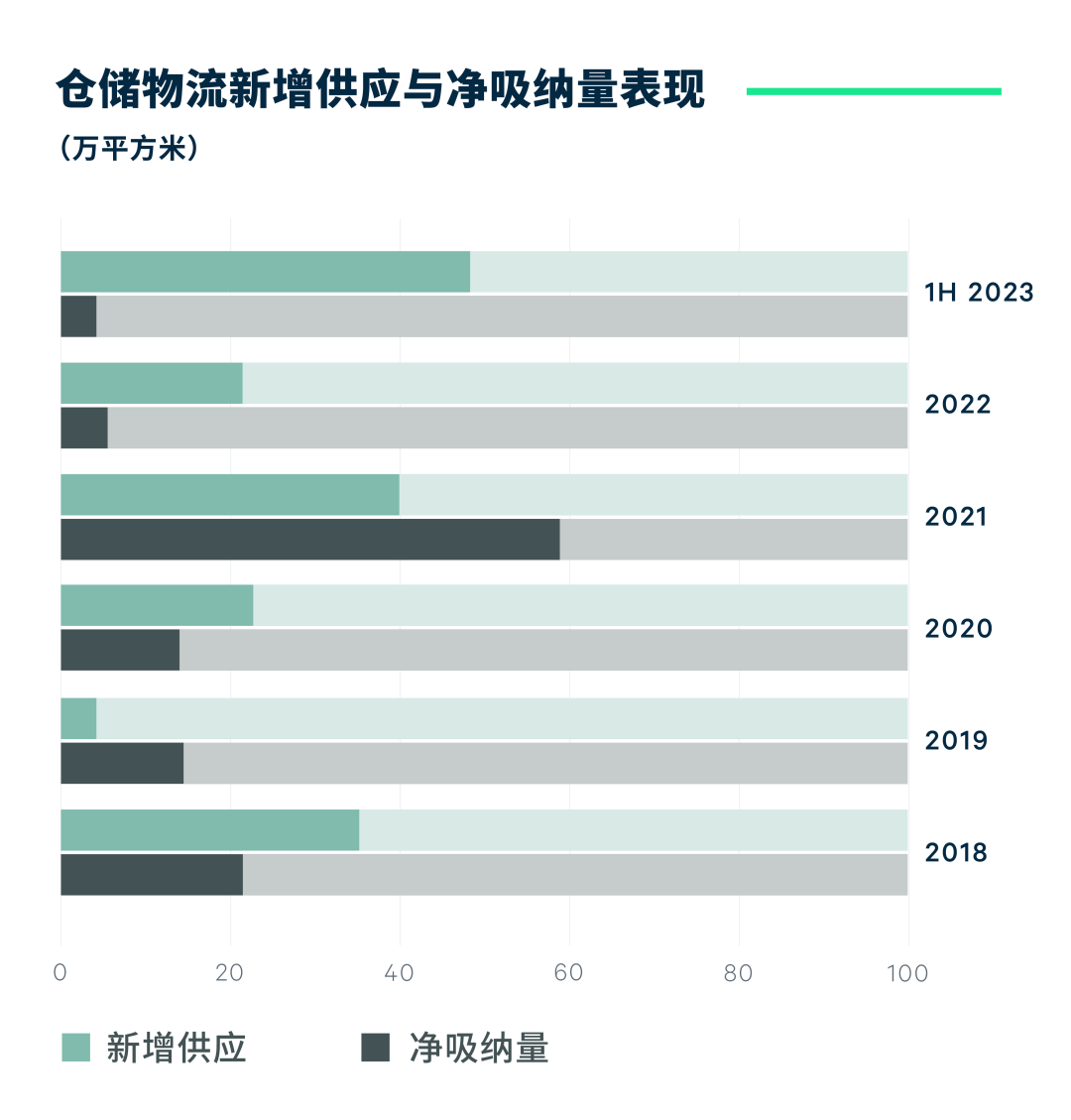

广州第二季度没有录得新增供应,但在租赁活动渐趋活跃的表现下,空置率有所下调。上半年的供应主要来自第一季度的48.2万平方米的三个项目的落成。而需求则在第二季度得到改善,季度净吸纳量为3.0万平方米,而上半年累计净吸纳量为4.1万平方米,同比优于2022年上半年的负吸纳水平。这或与零售及进出口的逐月向好相关:1-5月,广州外贸进出口总值同比增长11.0%;一般贸易(含跨境电商)进出口明显提速,同比增长30.2%,占进出口总值的比重为70.7%。第二季度录得某跨境电商承租花都15万平方米的仓储面积。除此以外,第三方物流也有零星成交。需求好转带动第二季度空置率环比下降0.9个百分点至21.1%,但仍较2022年年末上升了11.2个百分点。尽管如此,二季度空置率的下调,是近六个季度以来的首次。租金方面,部分业主采取积极的租金策略以加快去化,并应对新增供应带来的竞争。第二季度全市租金环比下跌1.8%,半年累计下跌2.4%。

佛山第二季度未录得新增供应,因此上半年仅有第一季度在南海区落成的项目投入市场,共13.5万平方米。除此以外,跨境电商首个季度在佛山的积极扩张,已经使佛山空置率降至近期低位。尽管第二季度净吸纳量放缓,但季度末佛山物流仓储空置率仅为6.3%,环比减少0.1个百分点,较22年年末快速下降了8.9个百分点。由于存量空置中缺少可满足跨境电商面积需求的高标库,而来自其他行业的需求仍在逐步恢复中,因此二季度存量去化未如理想。业主为加快去化速度,调低租金报价。受此带动,季内租金环比下跌0.7%,上半年累计下跌0.9%,至第二季度末的每月每平方米38.6元。

展望未来半年,广州将有24万平方米的新增供应,全年供应量将达到72.2万平方米,是2022年的3.3倍。而跨境电商则保持扩张,并支撑租金回稳。

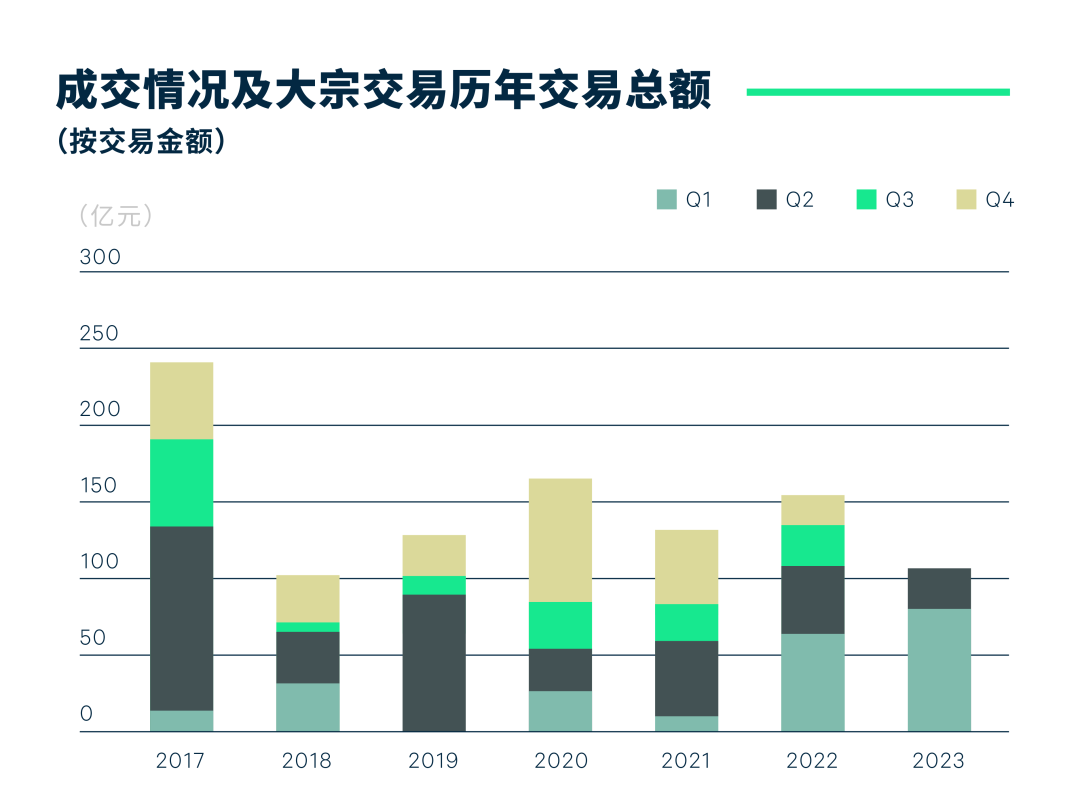

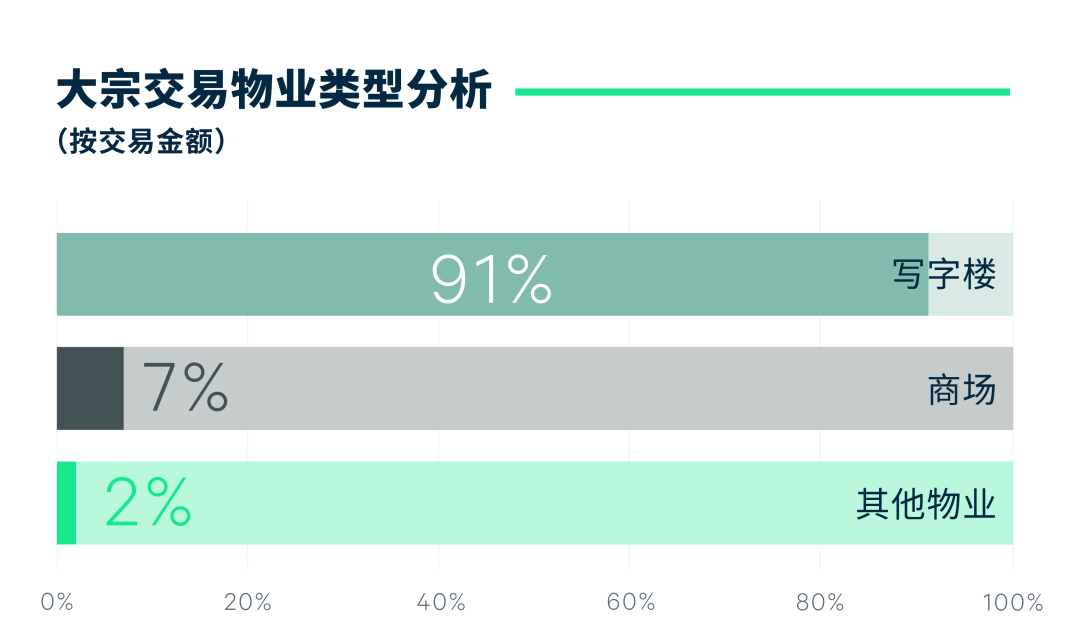

从买家构成来看,第二季度的写字楼成交全部来自于企业,无论从成交数量还是交易金额来看,比例都远高于2023年第一季度以及过往几年的记录,由此可见广州企业投资者的活动趋于活跃。

另外,2023年上半年,广州及周边市场录得多宗新经济地产物业的成交:太平人寿保险收购番禺的木棉人家养老社区,厦门集美区和福州鼓楼区的园区物业被企业购得。可见被列入公募REITs底层资产范围内的物业颇受关注。

更多阅读: