SEG发布了“2023年第三季度SaaS并购和公开市场报告”。宏观经济前景仍然取决于通货膨胀和利率。9月份CPI同比上涨3.7%,符合经济学家3.6%的预期。环比增长0.4%,低于8月份的0.6%。不包括波动较大的食品和能源在内的核心CPI在截至9月份的12个月里为4.1%,为连续第六个月降温。

美联储在第三季度加息,将联邦基金利率从5.25%上调至7月份的5.50%。而且,在9月20日的会议上推迟了加息,理由是消费者支出疲软和就业市场降温的预期。但是,美国9月份的就业增长超出了预期(就业人数增加了33.6万人,几乎是预期的两倍),这提高了今年再次加息的可能性。

美国经济数据显示,美国经济具有弹性且稳定,不受通胀和利率的影响。除了井喷式的就业报告外,9月份的失业率保持在3.8%的低位。贸易逆差缩减至9.9%,为三年来最低。美国9月份出口增长1.6%,表明全球对美国商品和服务的需求强劲,这推动了贸易逆差的下降。

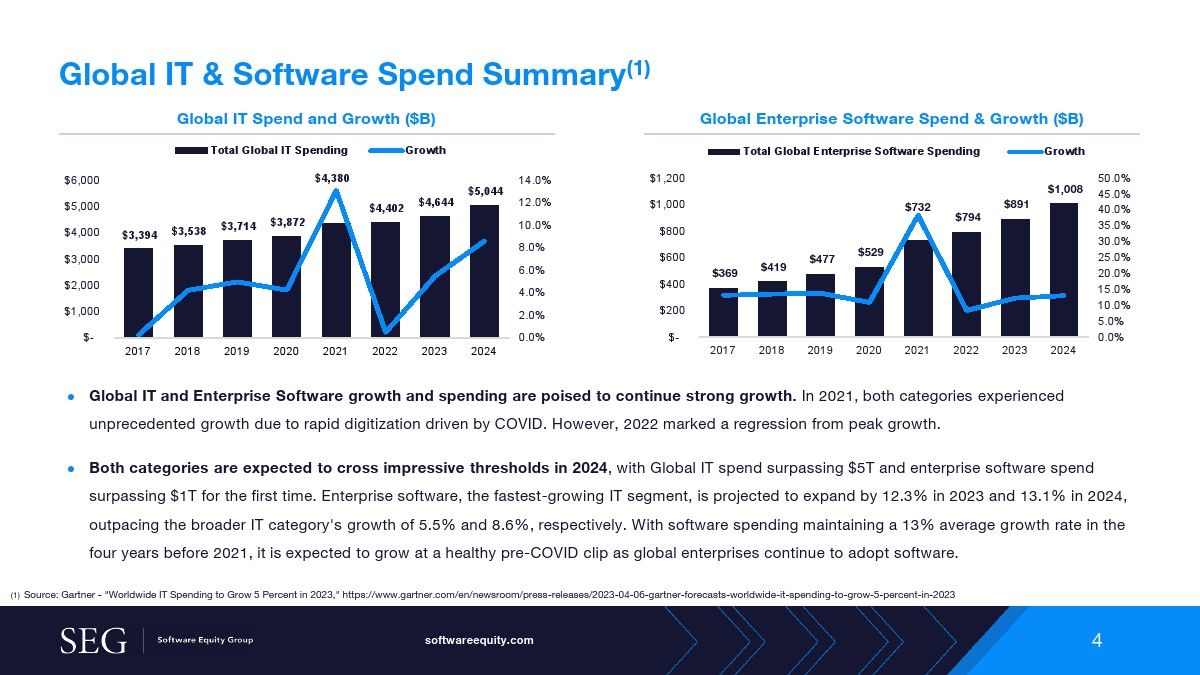

全球IT和软件支出

全球IT和企业软件的增长和支出将继续强劲增长。2021年,由于新冠肺炎推动的快速数字化,这两个行业都经历了前所未有的增长。但是,2022年标志着从峰值增长的回落。

预计到2024年,这两个行业都将突破令人印象深刻的门槛,全球IT支出将首次超过5万亿美元,企业软件支出将首次超过1万亿美元。企业软件是增长最快的IT部门,预计到2023年将增长12.3%,2024年将增长13.1%,分别超过更广泛的IT行业(5.5%和8.6%)的增长。2021年之前的四年里,软件支出保持13%的平均增长率;疫情后随着全球企业继续采用软件,预计软件支出将以健康的速度增长。

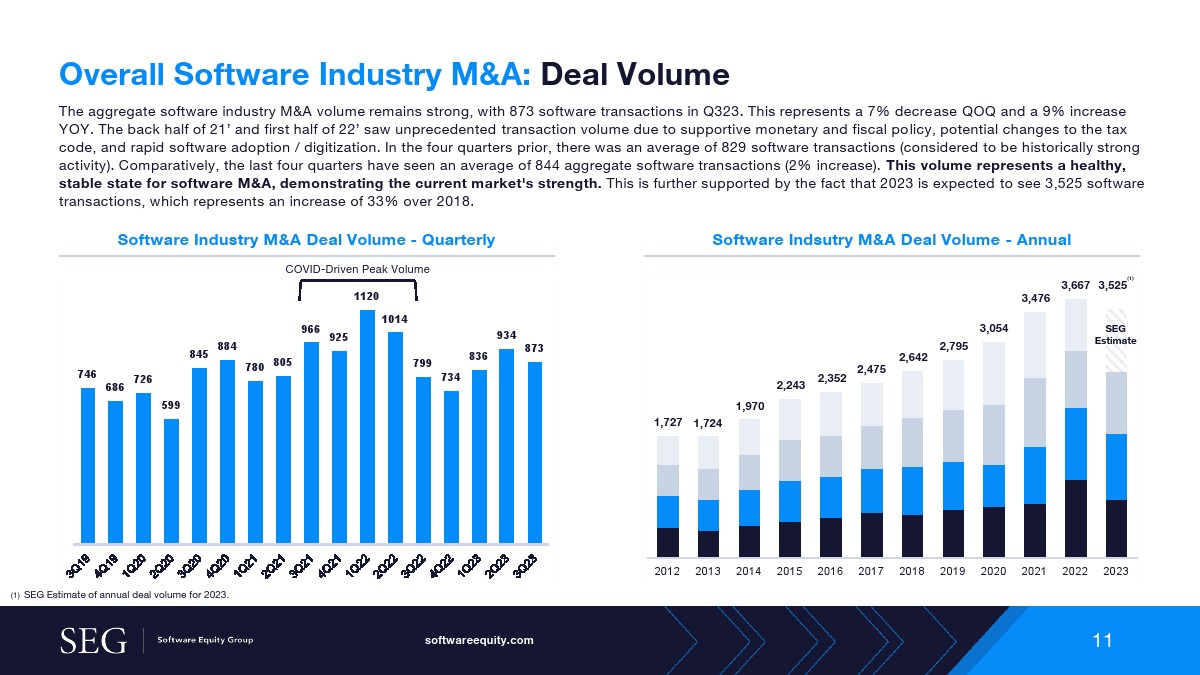

与历史标准相比,软件行业并购交易总量保持稳定,为873笔,与最近和新冠疫情前的季度表现一致,比22年第三季度增长9%。

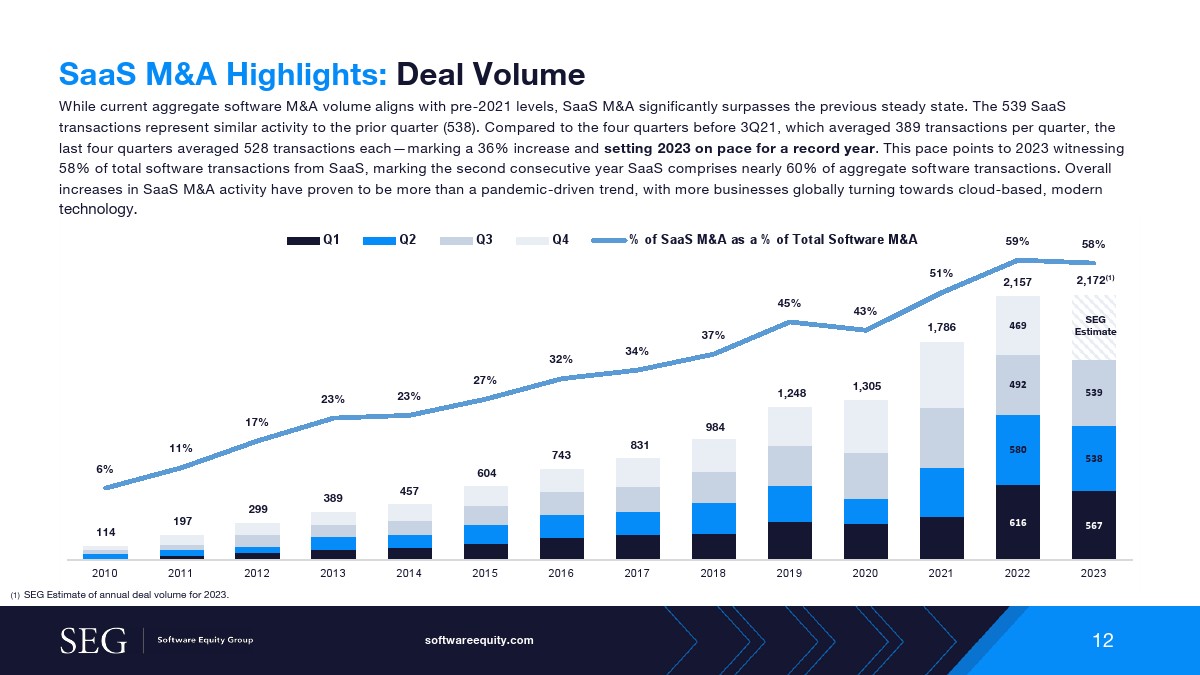

与历史时期相比,SaaS的并购交易活动仍然很活跃,第三季度为539笔。虽然软件并购总量已恢复到新冠疫情前的水平,但SaaS并购数量却大幅增长,与2011年下半年和2015年上半年市场见顶之前的活动相比,平均增长了36%。第三季度的强劲增长(10%)促使2023年的SaaS并购交易量有望超过2022年,再创历史新高。SaaS交易预计将占所有软件交易总额的58%,仅次于2022年(59%)。

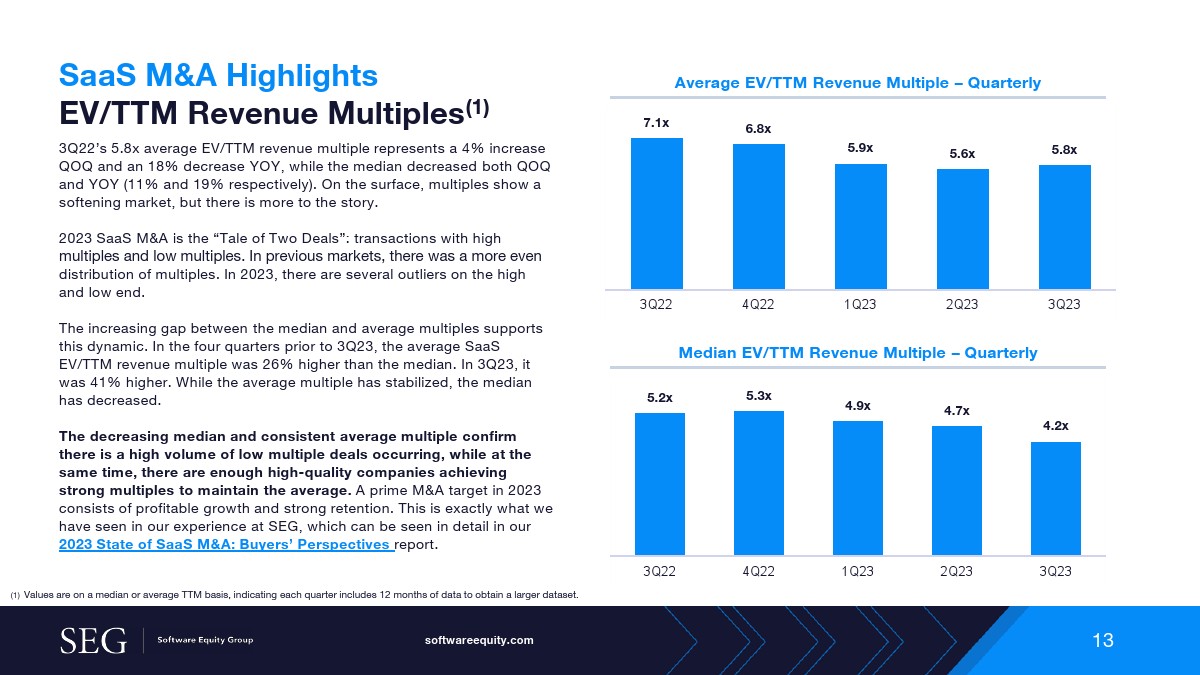

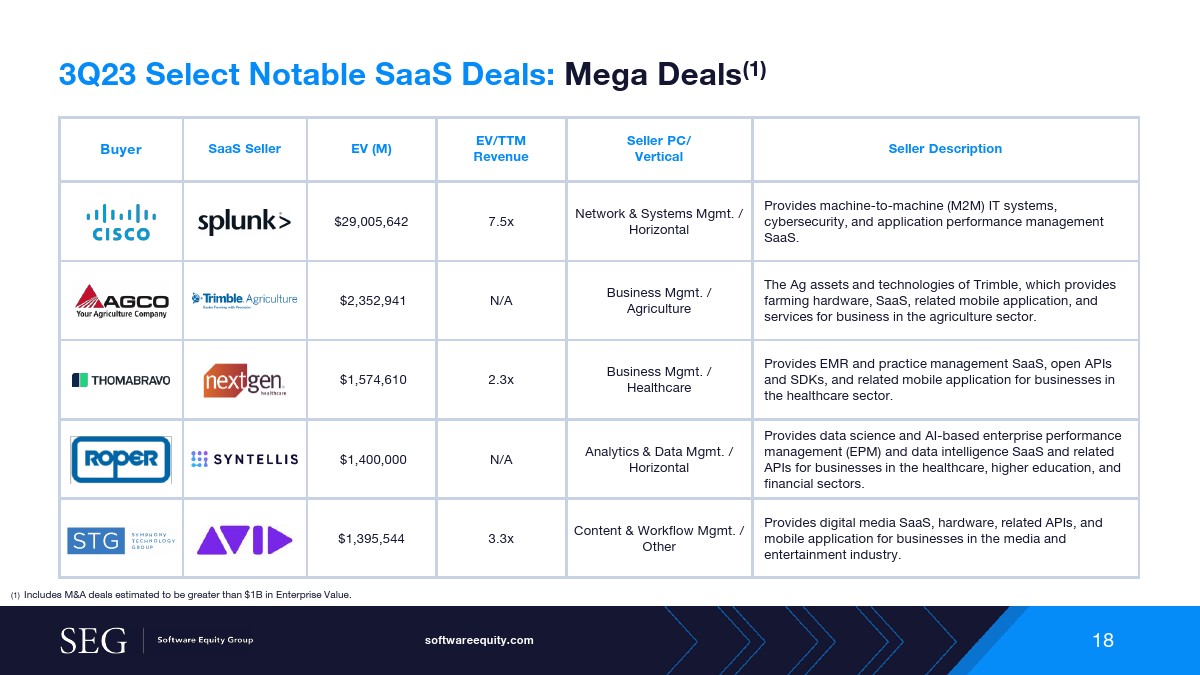

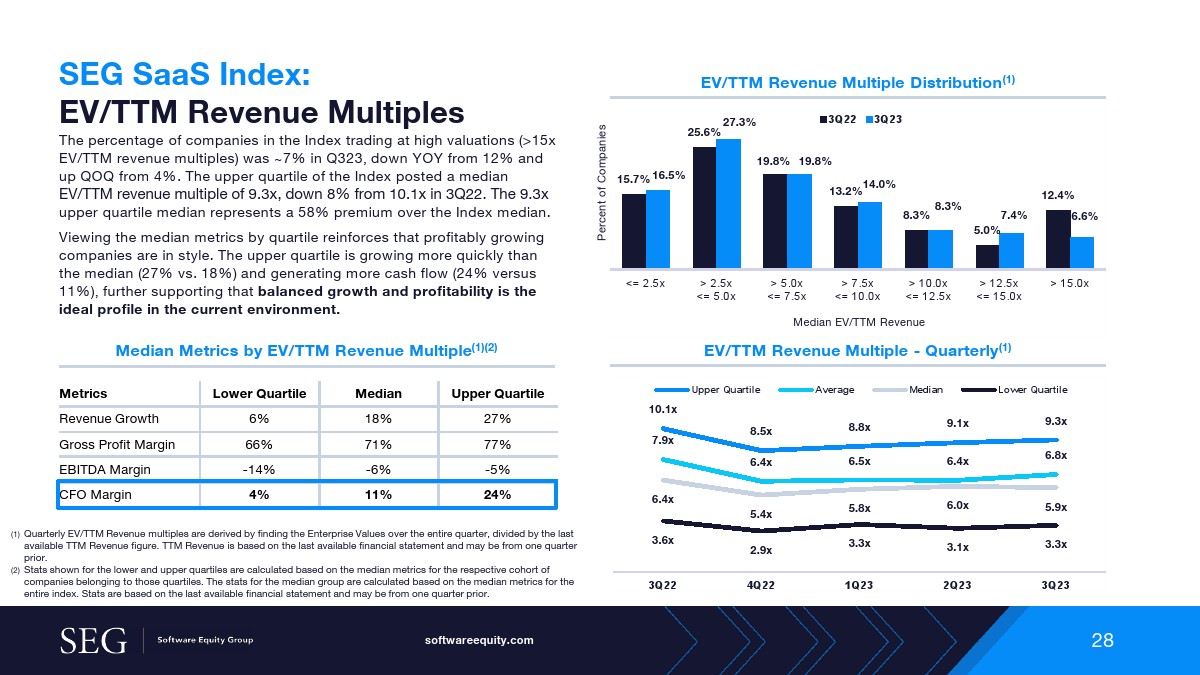

第三季度的平均EV/TTM收入倍数为5.8倍。平均市盈率与中位数之间的差距越来越大,中位数在第三季度降至4.2倍。这种不断扩大的价差表明,大量低估值股票与足够高的估值倍数相结合,足以支撑平均水平。这种动态是由高质量资产继续获得高估值驱动的,但也因为许多公司出于种种原因,被迫以次优倍数退出。

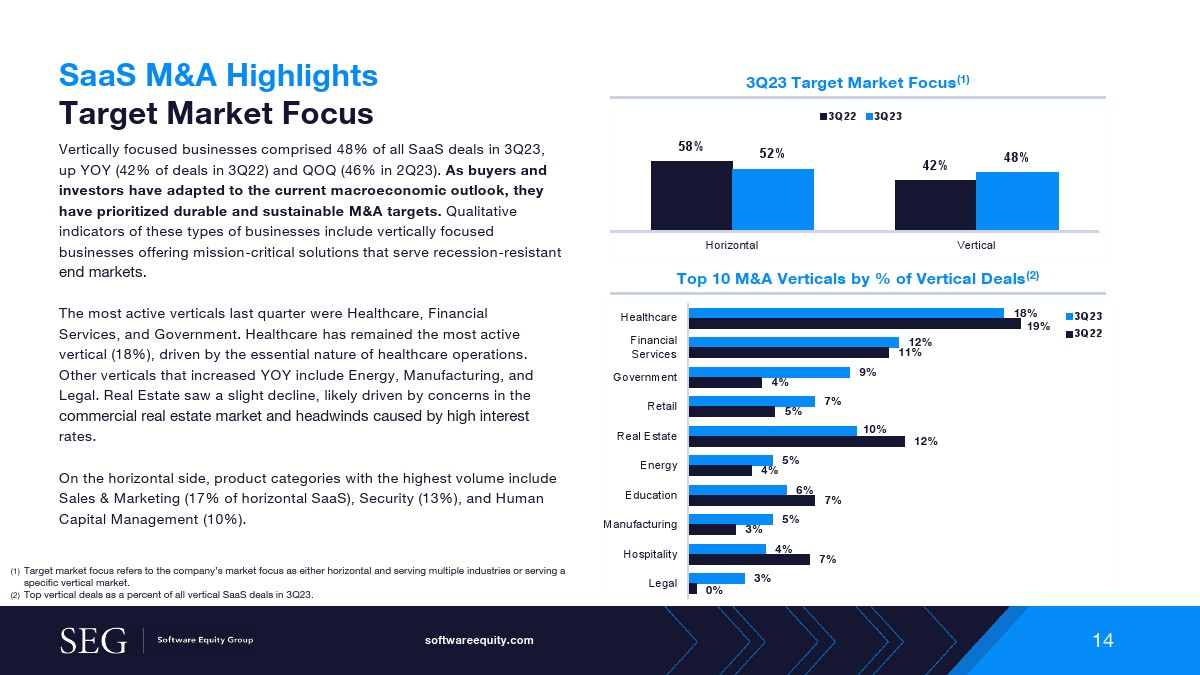

2013年第三季度,垂直SaaS占所有SaaS并购交易的48%。医疗保健、金融服务和政府是最活跃的三个垂直行业。政府在第三季度的交易比例增加了一倍多(9.2%,22年第三季度为4.2%)。

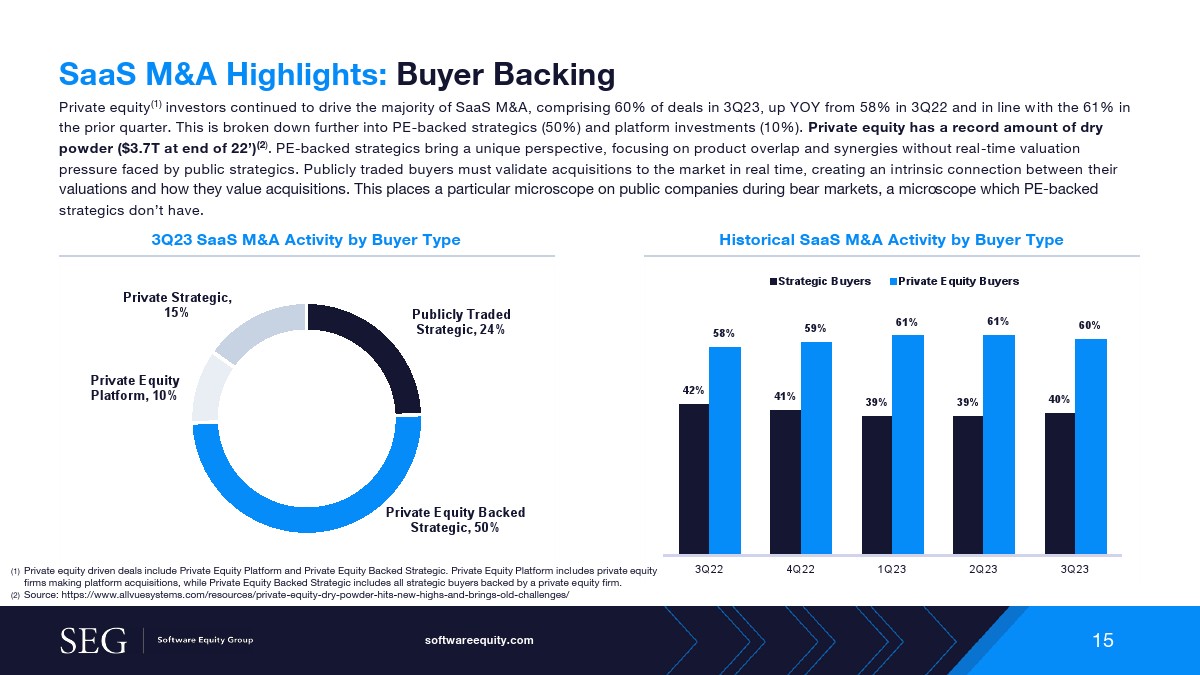

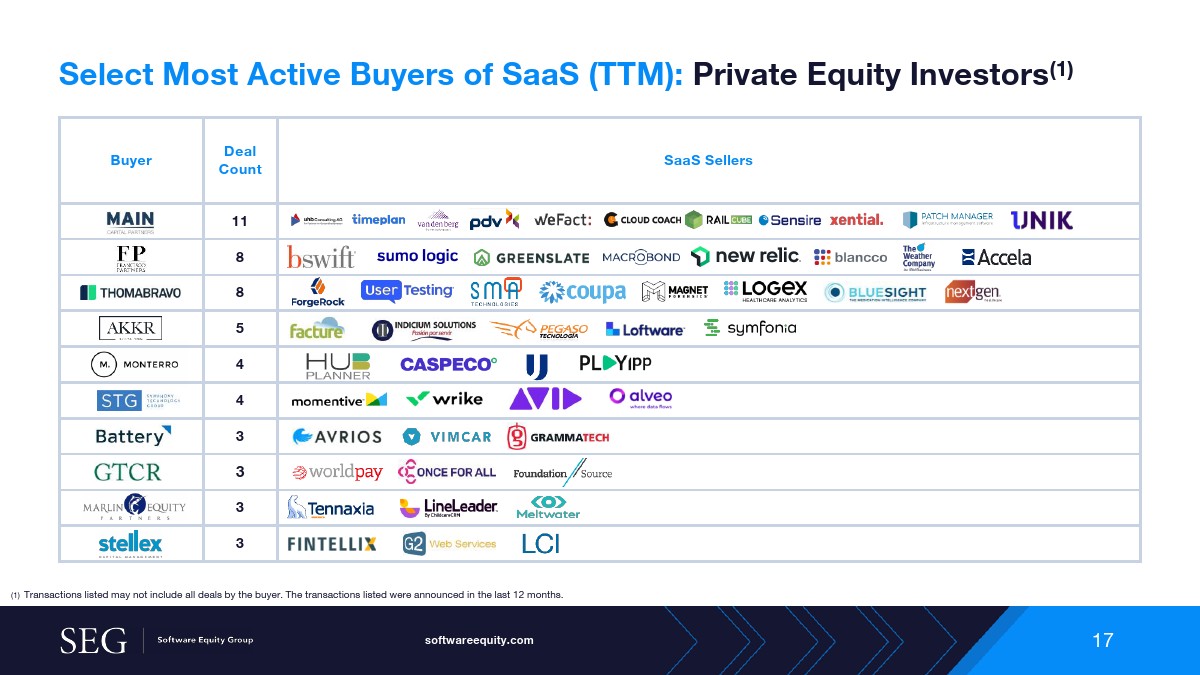

私募股权对SaaS并购的兴趣仍然很高,占第三季度SaaS交易的大多数(60.3%)。

更多阅读: