2011年前11个月324家中国企业上市融资538亿美元

154家VC/PE支持企业IPO同比缩水两成

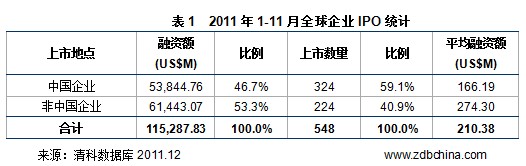

大中华区著名创业投资与私募股权研究机构清科研究中心近日发布数据显示:在国际经济面临下行风险的背景下,2011年中国企业上市出现下滑,企业的上市数量和融资额均较2010年同期有所降低。在清科研究中心关注的海外13个市场和境内3个市场上,2011年1-11月共有548家企业上市,合计总融资1,152.88亿美元,平均每家企业融资2.10亿美元。其中,中国企业共有324家上市,总融资额为538.45亿美元,占全球上市数量的59.1%和总融资额的46.7%。

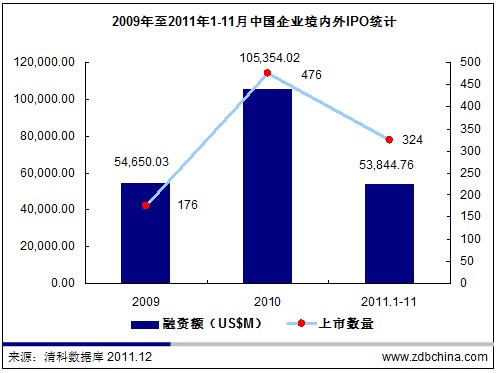

图1 2009至2011年1-11月中国企业境内外IPO统计

海外上市遇冷走低,赴美上市前松后紧遭遇冰火两重天

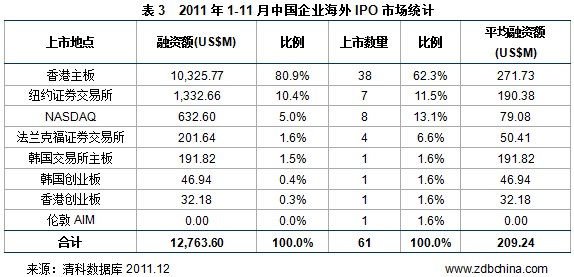

2011年1-11月中国企业海外上市较去年大幅降低。西方经济普遍疲软,加上欧债美债危机、中概股风波、VIE迷局等不利影响,中国企业海外上市面临了极大挑战,尤其是中概股在美国二级市场表现不佳,赴美上市几近冰封,下半年迄今仅有土豆网一家上市,迅雷、盛大文学、拉手网等相继临门收手,推迟IPO日程。因此,2011年前11个月中国企业海外上市融资额和上市数量双双下跌,仅有61家中国企业在海外8个市场上市,合计融资127.64亿美元,两者均不足2010年全年上市数量和融资额的一半。

图2 2009至2011年1-11月中国企业海外IPO统计

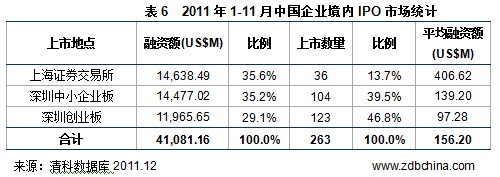

境内市场方面,沪深两市自二季度开始持续走低,市盈率下滑明显,境内IPO虽较海外稍显活跃,但是上市数量和融资规模均显示出萎缩迹象。2011年前11个月,共有263家企业在境内三个资本市场上市,融资额为410.81亿美元,平均每家上市企业融资1.56亿美元。2011年前11个月的融资额仅为2010年全年的57.0%,上市数量仅为75.8%。同时,境内发行市盈率也有所下降,2011年前11个月为47.61倍,低于2009年和2010年51.29倍和58.52倍水平。

图3 2009年至2011年1-11月中国企业境内IPO统计

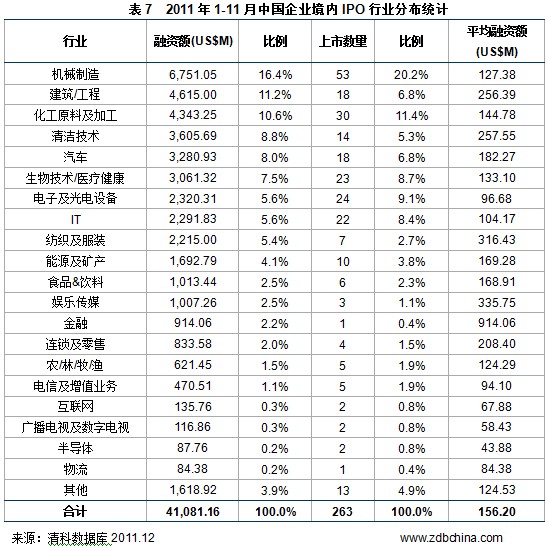

行业分布方面,机械制造行业依然雄踞榜首,1-11月共有53家企业在境内上市,占境内上市总数的20.2%,融资额为67.51亿美元,占总融资额的16.4%;建筑/工程、化工原料及加工、清洁技术、汽车行业位列融资额排名的第二至五位,且相差较小,分别融资46.15亿美元、43.43亿美元、36.06亿美元和32.81亿美元。

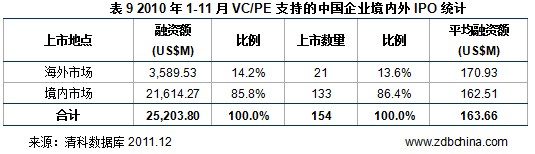

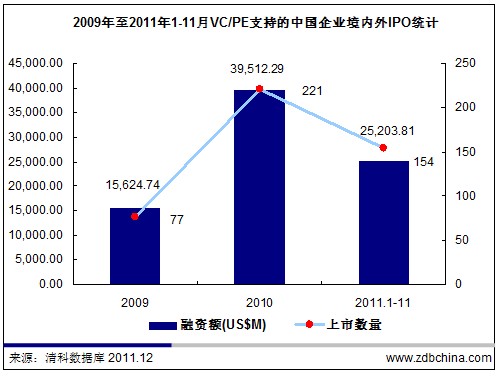

随着境内外IPO总量的降低,2011年前11个月,VC/PE支持的中国企业上市数量和融资额同步减少,共有154家具有创投和私募股权投资机构支持的中国企业在境内外市场上市,合计融资252.04亿美元,均不足2010年全年的七成水平。

市场分布方面,由于海外IPO遇冷,VC/PE支持的中国企业海外上市大幅下滑,仅有21家企业上市,共融资35.90亿美元。133家VC/PE支持的中国企业在境内上市,占VC/PE支持的企业上市总量的86.4%,融资额达到216.14亿美元,占总融资额的85.8%。

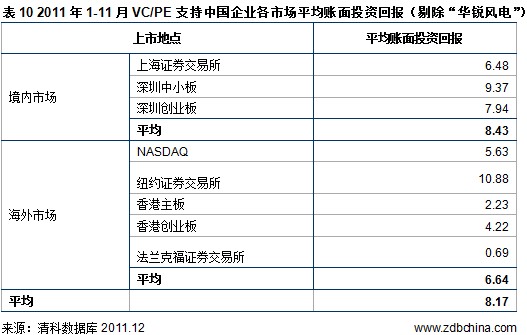

账面投资回报方面,2011年前11个月境内外资本市场获得了15.71倍的平均账面投资回报,其中境内上市的企业为VC/PE带来的平均帐面投资回报为17.24倍,海外上市的企业为投资者带来的平均帐面投资回报为6.64倍。从具体的市场来看,1月份华锐风电在上海证券交易所上市,新天域等多家机构平均获得480.00倍的账面投资回报,使上海证券交易所乃至境内资本市场的平均账面投资回报被整体拉高。如果剔除华锐风电的影响,上海证券交易所的平均账面投资回报为6.48倍,境内资本市场的平均回报为8.43倍,境内外的平均回报为8.17倍。与2010年全年境内外9.27倍的平均账面投资回报相比,VC/PE机构通过IPO退出所获得的收益在逐步减少。

注:从2009年第一季度开始,清科研究中心《中国企业上市研究报告》系列中的海外研究市场范围由原十一个扩大到十三个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易所,其中伦敦证券交易所主板和韩国交易所主板为新增加的市场,特此说明。

更多阅读: