在经历过1999-2003年的高速发展后,扫描仪市场的增速放缓。近几年由于数码相机、多功能一体机以及配有扫描功能的智能手机的发展,传统扫描仪厂商的日子愈发艰难。不过有挑战的地方亦有机遇,在个人、家用扫描市场萎缩的同时,随着我国城市信息化和数字化建设的不断深入,专业性要求高的商用扫描市场迎来高速发展期,尤其在电子商务蓬勃发展的当下,高速扫描仪在电子商务、电子政务领域开始树立不可代替的地位,成为扫描仪市场的一支独秀,快速成长。

一、中国扫描仪市场结构分析

1、品牌结构

(1) 品牌数量

厂商数量整体稳定

整体来看,2014年中国扫描仪市场参与竞争的品牌数量保持稳定,在32-35家之间。第三季度竞争相对激烈,厂商数量仅有32家。12月增长至35家。

(2) 品牌分布

品牌集中度高,中晶领跑市场

ZDC统计数据显示,2014年中国扫描仪市场上,共分布着35家品牌。从品牌关注格局来看,品牌集中度高,前十品牌累计占据近85%的关注比例。其中中晶以17.9%的关注比例领跑市场。佳能、爱普生、惠普三家品牌随其后,关注比例分布在11%-13%之间,差距并不大。其他上榜品牌关注比例均在10%以下。

(3) Q1-Q4品牌分布

中晶冠军地位稳固,爱普生、佳能争亚军

ZDC统计数据显示,2014年Q1至Q4,中晶稳居冠军位,而爱普生与佳能却在亚军的位置上激烈竞争,Q2、Q3,佳能两度超越爱普生获得亚军位。惠普则在Q3超越爱普生跻身前三甲。

表 1 2014年Q1-Q4中国扫描仪市场品牌排名对比

| 排名 | Q1 | Q2 | Q3 | Q4 |

| 1 | 中晶 | 中晶 | 中晶 | 中晶 |

| 2 | 爱普生 | 佳能 | 佳能 | 爱普生 |

| 3 | 佳能 | 爱普生 | 惠普 | 佳能 |

| 4 | 惠普 | 惠普 | 爱普生 | 惠普 |

| 5 | 紫光 | 紫光 | 明基 | 紫光 |

| 6 | 明基 | 明基 | 紫光 | 明基 |

| 7 | 虹光 | 虹光 | 虹光 | 富士通 |

| 8 | 富士通 | 富士通 | 富士通 | 良田 |

| 9 | 汉王 | 方正 | 良田 | 虹光 |

| 10 | 方正 | 汉王 | 方正 | 方正 |

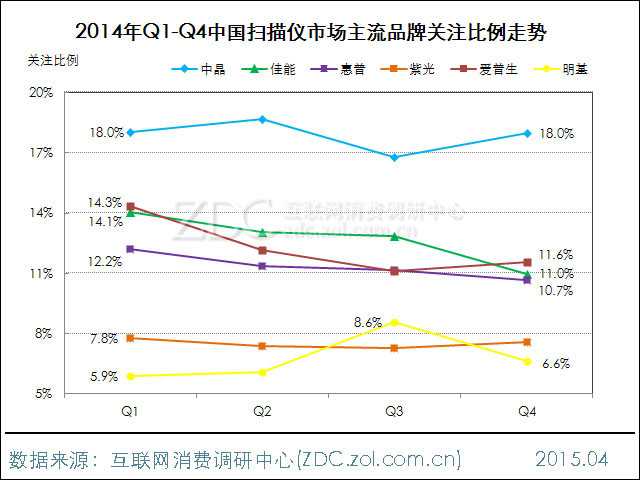

(4) Q1-Q4主流品牌走势

中晶领先优势显著,爱普生、佳能、惠普关注比例胶着

ZDC统计数据显示,从Q1至Q4走势来看,中晶关注比例分布在17%-19%之间,小幅波动,但保持着明显的领先优势。爱普生、佳能、惠普三家品牌关注度则呈明显的小幅下降走势,且关注比例胶着,难分上下。紫光与明基的竞争也较为激烈,Q3,明基以8.6%的关注比例超越紫光获得第四位。

图3 2014年Q1-Q4中国扫描仪市场主流品牌关注比例走势

2、产品结构

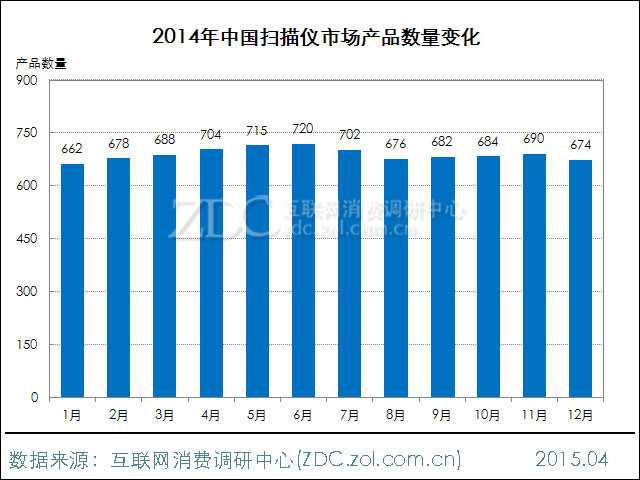

(1) 产品数量

产品数量整体保持稳定,第二季度数量最多

从产品数量来看,2014年中国扫描仪市场在售产品数量保持在660-720款之间,其中第二季度在售产品数量增长最快,均在700款以上,6月达到720款,为全年峰值。

(2) 主流品牌产品数量

中晶产品数量最多,产品线布局完善

对比十家主流品牌在售产品数量来看,中晶在售产品数量最多,达到101款,也是前十品牌中唯一一家产品过百的厂商。中晶品牌关注度居首与其完善的产品布局密不可分。其他九家品牌中,方正居第二,在售产品79款,紫光与虹光在售产品均为61款,同样位于第二梯队。

(3) 热门产品

佳能LiDE 110产品最受用户青睐

从产品来看,售价仅为390元的家用平板式扫描仪佳能LiDE 110最受消费者青睐,以3.3%的关注比例高居榜首。HP 5590、佳能 LiDE 210分别排在第二、第三位。整体来看,最受消费者关注的十款产品分别来自佳能、惠普、爱普生、富士通及中晶五家品牌旗下,其中佳能三款产品上榜,数量最多。惠普、爱普生、中晶均有两款产品入围。

平板式商用扫描仪占据五席

从主要参数来看,最受用户青睐的十款产品中五款属于平板式商业应用类产品,占据五席,从售价来看,集中在2000-3500元之间。

表 2 2014年中国扫描仪市场最受关注的十款产品及主要参数

| 排名 | 产品名称 | 产品用途 | 产品类型 | 双面扫描 | 12月报价 |

| 1 | 佳能 LiDE 110 | 个人家用 | 平板式 | 手动 | ¥390 |

| 2 | HP 5590 | 商业应用 | 平板式+馈纸式 | 选配 | ¥3,200 |

| 3 | 佳能 LiDE 210 | 个人家用 | 平板式 | 手动 | ¥690 |

| 4 | 佳能 5600F | 专业影像 | 平板式 | 手动 | ¥1,550 |

| 5 | 爱普生 V370 Photo | 商业应用 | 平板式 | 手动 | ¥980 |

| 6 | 富士通 iX500 | 商业应用 | 馈纸式+便携式 | 自动 | ¥3,100 |

| 7 | HP N9120 | 商业应用 | 平板式+馈纸式 | 选配 | ¥28,500 |

| 8 | 中晶 2500 | 商业应用 | 平板式+馈纸式 | 自动 | ¥3,499 |

| 9 | 爱普生 1500 | 商业应用 | 平板式+馈纸式 | 手动 | ¥2,500 |

| 10 | 中晶 H-Screen 650L | 商业应用 | 高拍仪 | —— | ¥1,200 |

(4) 产品用途

商业应用类产品为市场绝对主流

从用途来看,定位于商业应用的扫描仪产品为市场的绝对主流,占据63.3%的关注比例。定位个人家用及专业影像的扫描仪产品均占据一成关注度。另外,专业度较高的专门针对行业扫描的产品获得8.4%的关注比例。

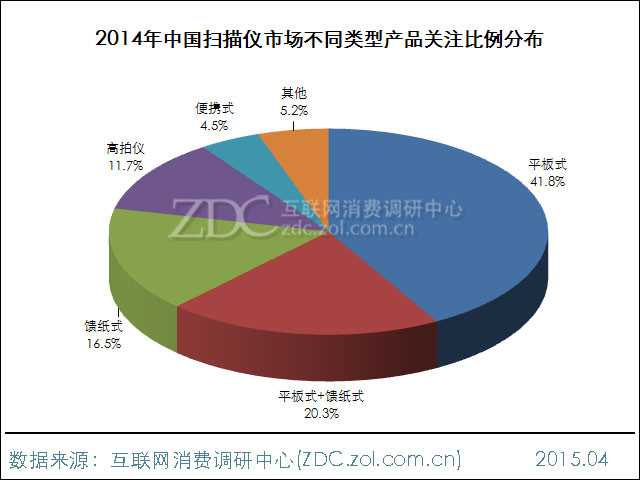

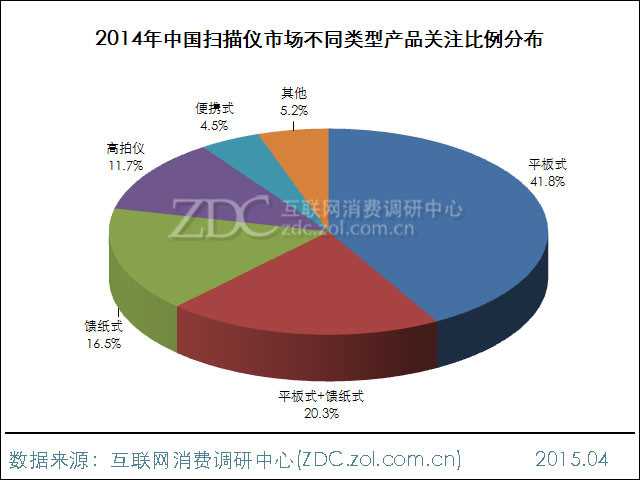

(5) 产品类型

平板式产品为用户关注主流

诞生于1984年、扫描A4或者A3幅面的办公用的平板式扫描仪为目前扫描仪市场上用户关注的主流,获得41.8%的关注比例。其次为平板+馈纸式扫描仪,占据两成关注度。由于平板式扫描仪产品的风靡,馈纸式扫描仪关注度日益萎缩,目前关注比例仅为16.5%,与昔日的主流地位渐行渐远。

3、价格结构

2000元以下扫描仪占据四成以上关注度

从价格结构来看,2000元以下扫描仪产品累计占据44.4%的关注比例,其中501-1000元、1001-2000元价格段产品关注度均在15%以上。2001-5000元价格段产品关注度也较为集中,关注比例为25.4%。

整体来看,扫描仪市场2000元以下产品市场需求旺盛。2000元以上产品价格作用力减弱,用户更加关注产品功能、质量、服务等方面,未来10000万以上高端扫描仪产品市场可期。

二、未来扫描仪市场发展趋势预测

提升品牌价值为立足之本

在专业化扫描产品占据主流地位的时代,价格战已经行不通。品牌竞争、品牌价格竞争正在成为立足之本,集用户认知、产能规模、产品品质、新产品研发能力、品牌形象于一体的品牌价值成为用户衡量一款产品的重要指标,拥有强大的供应链基础、拥有核心技术的品牌才能成为佼佼者。

专业化、定制化、平台化为高端扫描仪未来发展方向

产品专业化是扫描仪市场未来的一个重要发展方向。由于不同行业对扫描仪的专业性要求不同,因此,未来就需要厂商根据不同行业用户的需求,全面提升或重点提升产品的实际性能,这也是高速扫描仪打开高端市场必走的一条道路。

除了专业化、定制化,平台化也将成为高端扫描仪市场的一大趋势。用户关注的要素将不仅仅集中在性能指标上,他们将更加看重除核心硬件之外的搭配配套软件及其他辅助性功能和设备的一整套解决方案。因此只有不断地根据用户需求,提供个性解决方案及售后服务,才能在高端扫描仪市场竞争中掌握优势,占领先机。

更多阅读: