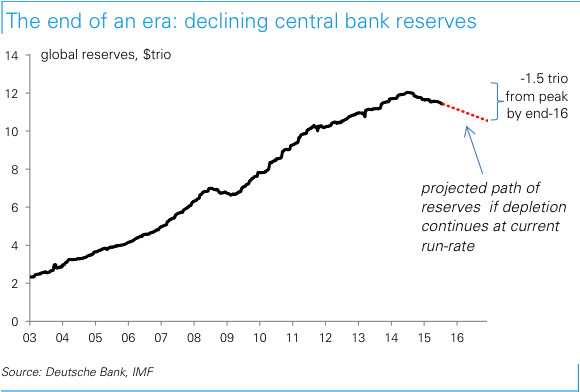

德意志银行周二的研报指出,“全球央行在明年年底前将抛售1.5万亿美元外汇储备。在经历了过去20年的不断增长之后,预测全球央行的外汇储备已经到顶,并有很大可能在未来数年中开始下滑。在短期内有三大因素会导致各国外汇储备出现下滑:中国经济增长放缓;美国货币政策收紧和石油价格的崩溃。”

这将标志着全球资本流动的一个大转变,结束新兴市场持续二十年的储备积累,并可能迫使美联储在结束其量化宽松刺激措施时放缓速度。

持有美元资产作为外汇储备是大多新兴市场国家的做法,美国国债通常是最佳选择。如今美联储加息在即,大宗商品货币的稳定性面临压力,这也会给新兴市场国家外汇储备带来风险,各国巨大的外汇储备将可能出现巨额反转。

中国外汇储备的规模是任何其它国家的三倍多,但在过去四个季度的每个季度都有萎缩,因中国央行买入人民币以稳定汇率。

荷兰合作银行金融市场研究主管Michael Every在9月1日的报告中称,仅仅在刚刚过去的8月,中国就抛售了至多2000亿美元的外汇储备。中国必须维持2.7万亿美元外汇储备,才能避免任何潜在的货币流动性紧张局面。基于目前的消耗速度,中国可能在12月初触及重要外汇阈值,届时中国央行将不得不停止提振人民币汇率,放任其到年底时兑美元贬至7.0;目前美元兑人民币报6.3645。

让我们来看看花旗对中国外汇储备减少的看法,新兴市场储备每减少5000亿美元,美国10年期国债收益率将会减少108个基点。中国为了稳定人民币汇率将需要卖出1.1万亿美元的资产,理论上给美国10年期国债收益率带来了超过200点的向上压力。这将给美国经济带来压力,并迫使美联储转变之前的紧缩政策。

德意志银行对此有相似的结论:

我们结论的暗示是具有重大意义的。各国中央银行字本世纪开始已经储备了大约10万亿美元的资产,主要集中在全球固定收入。外汇储备的减少给全球固定资产收益率和美元带来了单边升值的压力。很多研究显示,外汇储备增加将会令德国国债和美国国债的收益率下降超过100个基点。全球外汇储备每减少1000亿美元,我们预计欧元兑美元将下跌3个大点。

外汇储备下降将会给发达国家债券收益率带来向上压力。欧洲央行研究显示,2000年至2006年中,国外投资者对于欧元区债券的持有量不断增加,与此同时欧元区长期利率下跌了1.55%。这与我们对于美国国债收益率的研究是相似的。从短期影响上来说,我们预计,如果外国资本对于美国国债的购买量下降1000亿美元,美国5年期国债收益率将上涨40-60个基点。中国和石油出口大国是购买美国国债的主力。

参与撰写这份报告的德银货币策略师George Saravelos表示,1.5万亿美元的数字是根据近期新兴市场国家——特别是中国——减持外汇储备的速度而估算出的。

这就意味着美联储现在处于两难的境地。

目前市场中大量抛售美国国债等同于一场量化紧缩政策。这对于发达国家央行准备在未来数年退出非传统货币政策来说是最大的风险因素。各国央行的政策正常化之路将遇到困难而放缓速度。

简而言之,美联储加息的措施在当前的情况下可能会放缓。

因为新兴市场外汇储备大减实际上就是量化宽松政策的反向操作。大宗商品价格走低和中国经济增速的放缓使得新兴市场国家外汇储备大幅增长的局面成为历史。事实上,如果全球需求和贸易的放缓被证明是结构性和特定性,那么新兴市场所面临的压力将会持续数年。底线是,如果美联储在量化紧缩的环境下开始加息,这将会加速新兴市场国家的资本外流,从而加剧外汇储备的下降,最终导致美联储改变紧缩政策,甚至可能推出第四轮量化宽松政策。

更多阅读: