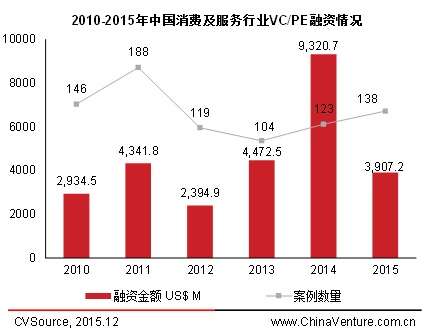

消费及服务行业受生产总值提升和消费升级影响,依托O2O、互联网+及资本市场利好的创业环境,其发展势头良好,但近阶段增速放缓,融资规模有所回落。根据投中集团旗下金融数据产品CVSource统计显示,2015年度消费及服务行业VC/PE融资案例数量138起,融资规模为39.07亿美元,融资均值2,831万美元,融资案例数量小幅增长,融资规模大幅滑落,不及2014年度融资规模的1/2,融资均值骤减。

2015年消费及服务行业并购宣布交易案例达到588起,披露交易规模526.41亿美元,完成并购交易案例数量246起,完成交易规模达100.84亿美元。综合来看,2015年消费及服务行业并购市场活跃宣布交易案例数量创6年新高,并购规模大幅回升。

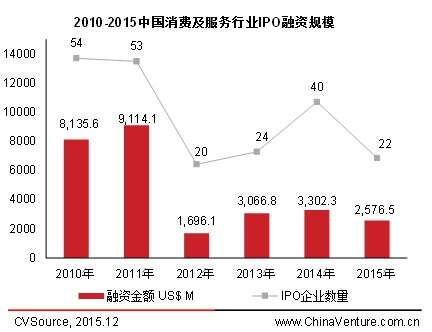

受IPO暂停影响,2015年国内消费及服务行业IPO企业仅22家, IPO融资规模25.77亿美元,IPO融资金额均值为1.17亿美元。22起IPO企业中,上交所上市7家,深交所4家,港交所5家,香港联合交易所创业板3家;海外上市3家,纳斯达克、伦交所创业板、澳洲证交所各1家。

VC/PE融资交易活跃 融资规模大幅滑落

根据投中集团旗下金融数据产品CVSource统计显示,2015年度消费及服务行业VC/PE融资案例数量138起,融资规模为39.07亿美元,融资均值2,831万美元。与2014年相较融资案例数量增长12.2%,融资规模下降58.08%,融资均值下降62.64%。2015年度消费及服务行业融资案例数量小幅增长,融资规模大幅滑落,不及2014年度融资规模的1/2,融资均值骤减。(见图1)

需要特别说明的是,2014年度融资总规模高达93.21亿美元,其中和记黄埔向淡马锡出售屈臣氏24.95%股权,涉及资金440亿港元(约58.2亿美元)。仅本次重大交易涉及金额已超过近5年全年水平,拉高2014年融资总规模。因此从近五年平均水平来看,融资市场活跃度继续升温,交易规模有所回落,走势趋于平稳。

图1 2010年至2015年国内消费及服务行业VC/PE融资情况

从融资轮次来看,2015年消费及服务行业VC/PE融资的138起案例中,VC轮次的案例数量共计113起,且融资规模达10.2亿美元,占2015年行业融资规模的26.1%。投资者更倾向于VC轮次的投资,一些O2O、互联网+创业项目尤为受到关注。PE-Growth轮次的融资规模26.58亿美元,占融资总规模的68.03%,但案例数量仅有18起。PE-PIPE轮次的案例仅有5起,融资规模达1.87亿美元。PE-Buyout轮次融资案例数量仅2起,融资规模为0.43亿美元。纵观2010-2015年,2015年消费及服务行业VC/PE融资交易较活跃,但融资规模回归平稳。

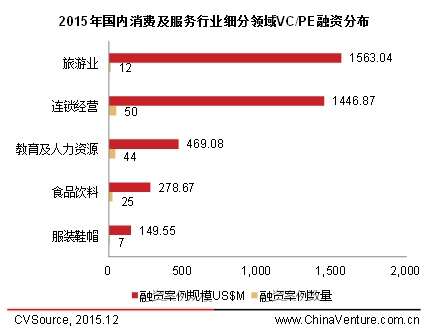

从细分领域看,2015年消费及服务行业VC/PE融资案例中,旅游业案例数量仅12起,但融资规模高达15.63亿美元,占比40%,融资均值超1.3亿美元;连锁经营融资案例50起,融资规模达14.46亿美元,占比37.03%;教育及人力资源融资案例44起,融资规模达4.69亿美元,占比12.01%;食品饮料融资案例25起,融资规模达2.79亿美元,占比7.13%;服装鞋帽融资案例7起,融资规模达1.5亿美元,占比3.83%。(见图2)

图2 2015年国内消费及服务行业细分领域VC/PE融资分布

盘点2015年国内消费及服务行业获得VC/PE融资十大重点案例,专注于旅行度假短租的Airbnb(空中食宿)获得高达15亿美元的投资,领投方包括General Atlantic Inc、中国的高瓴资本 ,以及老虎全球基金。另一家专为都市白领打造的连锁公寓–魔方公寓获得华平1.4亿美元投资,是公寓行业最大投资之一。魔方公寓完成融资后,将加快扩张步伐,宣布启动“公寓+”战略,打造满足青年居住生活的一站式生活服务平台。中小学线上教学平台一起作业网于年初完成1亿美元融资。参与本轮融资的包括H Capital,淡马锡、DST和顺为基金等,由H Capital领投。华兴资本为本轮融资的独家财务顾问。(见表1)

表1 2015年国内消费及服务行业获得VC/PE融资重点案例

消费及服务行业并购市场持续升温 并购规模激增

根据投中集团旗下金融数据产品CVSource统计显示,2015年消费及服务行业并购宣布交易案例达到588起,披露交易规模526.41亿美元,与2014年同行业相较,宣布并购案例数量增长了30.38%,披露交易金额增长150.62%。2015年同行业完成并购交易案例数量246起,完成交易规模达100.84亿美元,同2014年相较,完成并购案例数量增长66.22%,完成并购交易规模下降13.91%。综合来看,2015年消费及服务行业并购市场活跃宣布交易案例数量达6年最高,并购规模大幅回升。(见图3)

图3 2015年消费及服务行业并购宣布及完成趋势图

从具体案例看,2015年国内消费及服务行业并购案例中,规模最大的为锦江股份(600754.SH)通过全资子公司卢森堡海路以现金15.87亿美元收购Star SDL Investment Co S.à r.l.拥有的卢浮集团(GDL)100%的股权。本次交易是锦江股份国际化战略的发展需要,将有助于锦江股份实施品牌战略,提升管理水平,适时积极拓展国际市场,实现酒店品牌和业务的国际化,不断开拓国际酒店市场,加大市场占有份额,为锦江股份拓展新的业务发展空间,打造可持续发展的经营模式。

面对低利率和低增长时代,韩国国内机构投资者和企业正积极投资收益相对稳定的海外酒店。10月13日,韩国投资公社KIC联盟以9.4亿美元(约合1.1万亿韩元)收购世界顶级酒店香港洲际酒店。

百润股份(002568.SZ)通过发行股份的方式向巴克斯酒业股东购买巴克斯酒业100%的股权,交易价格达494,496万元。除此之外,海外市场也颇获投资者的青睐,港中旅逾4亿英镑出境并购英国大型酒店集团Kew Green Hotels,成为Kew Green Hotels惟一股东,获得在英国的44家酒店所有权以及其他11家酒店管理权。中国富商控股的新加坡投资公司Bright Ruby Resources以4.42亿美元的价格成功收购在美上市希尔顿酒店的资产。(见表2)

表2 2015年消费及服务行业重大并购案例

受IPO暂停影响 消费及服务行业IPO仅22起

随着A股6月下旬以来的非理性暴跌,国务院会议决定暂缓IPO并交由证监会执行,新股IPO进入事实性暂停,A股IPO再度遇冷。时隔4个月,11月6日,证监会宣布重启IPO。受本次IPO暂停影响,2015年国内消费及服务行业IPO企业仅22家,数量较2014年降低45%,IPO融资规模25.77亿美元,较2014年下降21.98%,IPO融资金额均值为1.17亿美元,较2014年增长41.85%。22起IPO企业中,上交所上市7家,深交所4家,港交所5家,香港联合交易所创业板3家,海外上市3家,纳斯达克、伦交所创业板、澳洲证交所各1家。(见图4)

图4 2010-2015年中国消费及服务行业IPO融资规模

盘点2015年国内消费及服务行业重大IPO融资案例,福建达利食品(03799.HK)在港交所主板上市,共发行股票1,694,117,500股,占发行后总股本的10%,募资11.46亿美元。维珍妮(02199.HK)于香港联合交易所主板上市,发行股票2.95亿股,占发行后总股本的25%,募资16.52亿港元,IPO市值达8.52亿美元。红蜻蜓(603116.SS)上交所上市,发行8000万股,占发行后总股本的18.6%,募集10.41亿元,IPO市值达9.03亿美元。(见表3)

表3 2015年国内消费及服务行业IPO融资重大案例

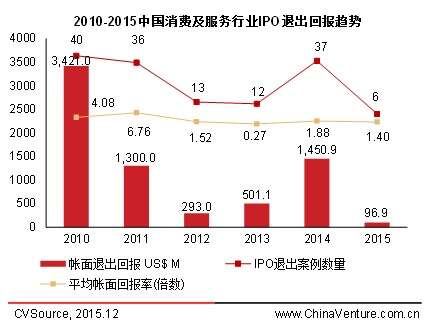

根据CVSource投中数据终端显示,2015年国内消费及服务行业共涉及6笔IPO退出案例,平均账面回报率1.4倍,与2014年相较IPO退出案例数量骤减,平均账面回报率降低25.53%。(见图5)

图5 2015年中国消费及服务行业IPO退出回报趋势

更多阅读: