宜家是全球最大的家具家居用品商家,于1943年创建于瑞典,发展历程可分为三个阶段:

(1943-1972)商业模式形成:受益于瑞典经济在战后飞速发展和城市化进程加快,装修及家具产业市场需求迅速扩大。宜家自 1950 年引进家具产品和转向家居经销以来,逐步制定开创性的家居店经营和销售策略,如重视产品设计、销售大众需求家居、保持低成本和低售价、体验式展示等,企业规模迅速壮大,年销售额达到4000万欧元。

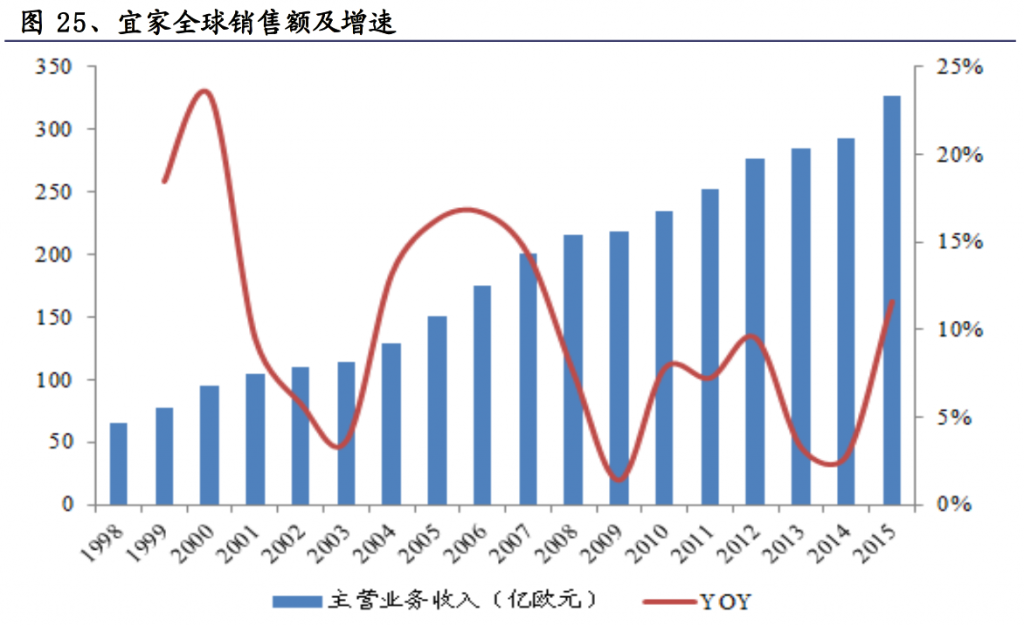

(1973-1998)全球开疆拓土:1973年宜家在瑞典、挪威和丹麦7家商场的销售达到4000万欧元,其中80%来源于瑞典;瑞典本国市场规模限制公司的成长,公司开始了全球扩张道路。截止 1998年,宜家开拓了19个零售市场,卖场增加至26个,实现零售额 65 亿欧元。

宜家在全球扩张家居零售渠道的同时,也逐步布局国际化的产业链

(1999-至今)全球供应链优化:随着宜家规模的扩大,企业供应链、内部管理问题制约企业成长。公司在持续进行大规模门店扩张的同时,加强从设计、生产到采购、物流等各环节的供应链优化、提升效率,宜家 2015年营业收入达到327亿欧元(2373 亿人民币)。

纵观宜家的发展,可以清晰地看到公司业务虽然涉及家居产业链的全部环节,但核心业务始终围绕微笑曲线的两端——也即将生产制造低附加值环节外包,提升家居品牌、产品设计、零售渠道以及供应链管理的竞争力。

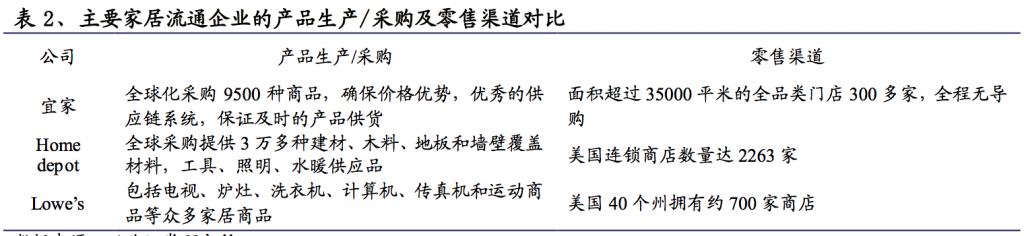

宜家创立的商业模式与当前行业既有的家居连锁市场没有本质区别,都属于大型独立店式的连锁零售。与一般家居企业不同,宜家深谙流通环节规模效应的准 则, 定位于全品类家居、仓储中心、连锁零售,致力于提供最具性价比的家居生活产品 , 而要保持这一竞争力则很大程度依托于公司强大的供应链效率。

一站式购物,持续新品更替&老品降价

创立以来,宜家始终注重控制和协调从产品研发、生产、运输一直到商场的 销售环节整个价值链,从而实现低价位、更新速度、盈利能力的平衡。丰富的产品种类满足消费者一站式采购需求,产品在质感、色彩和价格具有多重选择,在保持整体风格的同时,扩大消费者的客群。

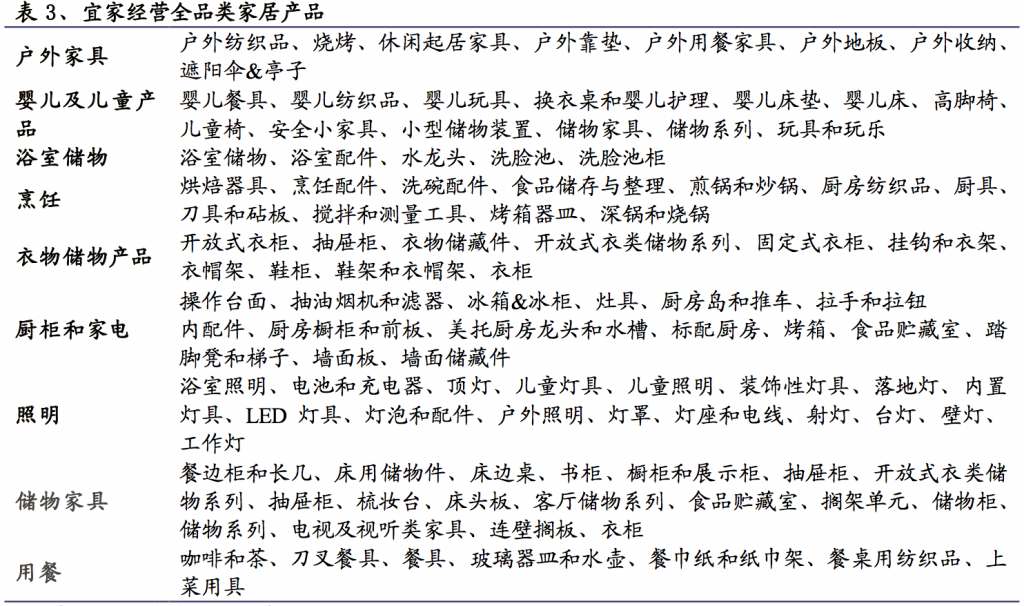

宜家提供全品类的家居产品,包括从座椅/沙发系列、办公用品、卧室系列、厨房 系列到照明系列、纺织品、炊具系列、房屋储藏系列、儿童产品系列等约9500个产品。风格强调“简约、自然、清新和设计精良”,既继承了传统又体现了时代感,独特、自主的产品设计保证风格与众不同。宜家产品的主要目标消费群体是25-35岁的年轻人,宜家精良的设计能够满足其追求年轻化、时尚化的消费需求。

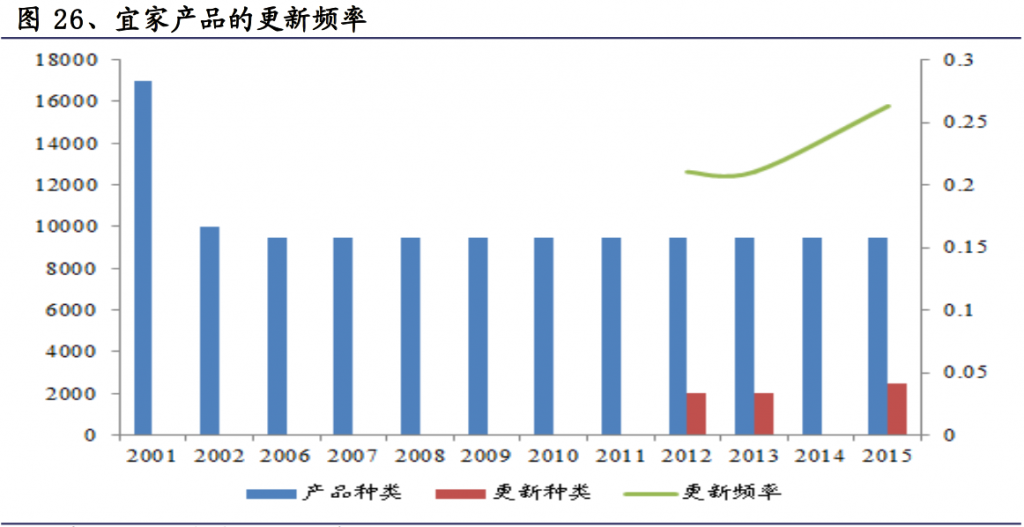

产品价位通常低于传统经销商20%,比一般家居零售企业低约10%-15%,且每年保持超过2500种商品更新(占比25%-30%)和老产品的降价(幅度在5%-20% )。

宜家最初通常选择在各个产品领域投放相同的资源,导致各个产品领域的销售量增长呈现平均的态势。2004年改变宣传策略,宜家将重点放在两个最擅长的领域 ——卧室和厨房;这两个领域作为一家全球市场主要的盈利增长,贡献了总销售额的40%。接下来3年,宜家卧室产品同店增长达到20%,同时卧室、厨房也带动其他家居领域的销售额增长。

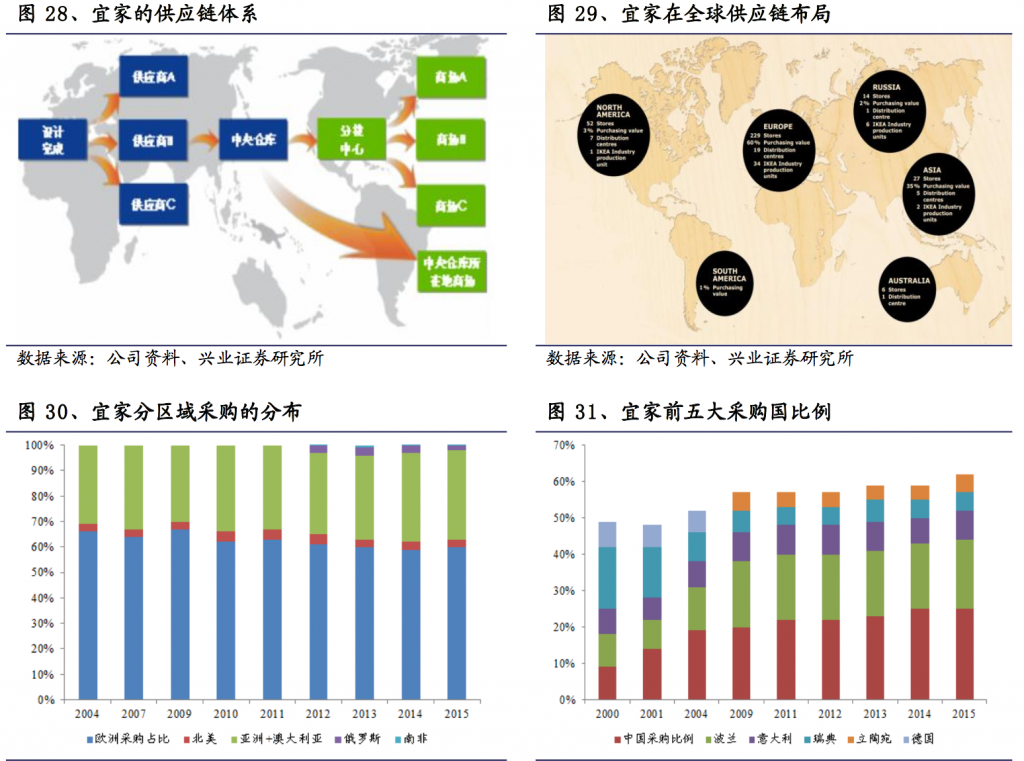

全球优化供应商、集中仓储+厂家直供+自助购买完善供应链闭环

公司大规模全球采购模式对于上游供应商具有较强的议价能力。宜家在全球23个国家和地区有27个贸易办事处负责宜家全球的 OEM运作,每年在55个国家和地区有超过2000个供应商会为此而展开激烈竞争,宜家在选择供应商的标准包括劳动力价格低廉等。宜家90年代将产地更多的转移到成本更低的亚洲;2000-2015年,亚洲采购份额由 22%上升至35%,其中来自中国的份额由10%上升至25%。宜家在全球进行大规模的采购,全球采购的目的之一是降低成本并保持产品的低价格。 宜家的供应商提供的产品针对宜家全球而并不是某个特定的区域,也就是说,宜家要求供应商提供的是具有国际化和标准化的产品,在各国销售的是同一质量和款式的宜家产品,有效提升品类的生产规模。

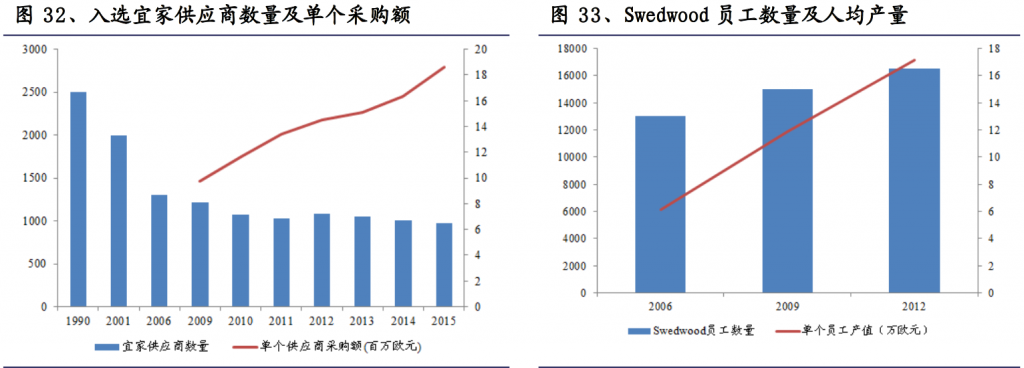

为了保持产品的零售终端的价格优势,宜家在销售规模持续增长的背景下,一方面不断减少入围供应商的数量,提高单个供应商的供货能力和规模经济水平;入选的供应商通常能够得到大订单,这种由世界各地大批量集体采购方式获取较低的价格。1990-2015年,入选宜家供应商数量由2500个减少到978个,数量减少超过60%;同时,宜家供应商平均采购额也迅速上升,由2009年的900万欧元上升至1800万欧元,平均采购额翻番。

另一方面,宜家通过自有工厂Swedwood为其他供应商树立生产和产品标准,推动供应商生产制造效应的提升。虽然宜家起初收购 Swedwood 是由于在一些重要的 家具生产领域体量过大,导致寻找不到合适的外部生产商(2012年Swedwood产值达到28 亿欧元,占总采购比例约 18%),但随着宜家规模的扩大,Swedwood 在 所有供应商中率先实现自动化和规模化生产,并带动其他供应商效率的提升。此外,宜家通过对外包厂商的质量与技术的监督、审核,达到统一的“宜家标准 ”。 宜家通过JIT对生产商的生产加以管理,使之减少了大量产品库存,为宜家节省成本15%。

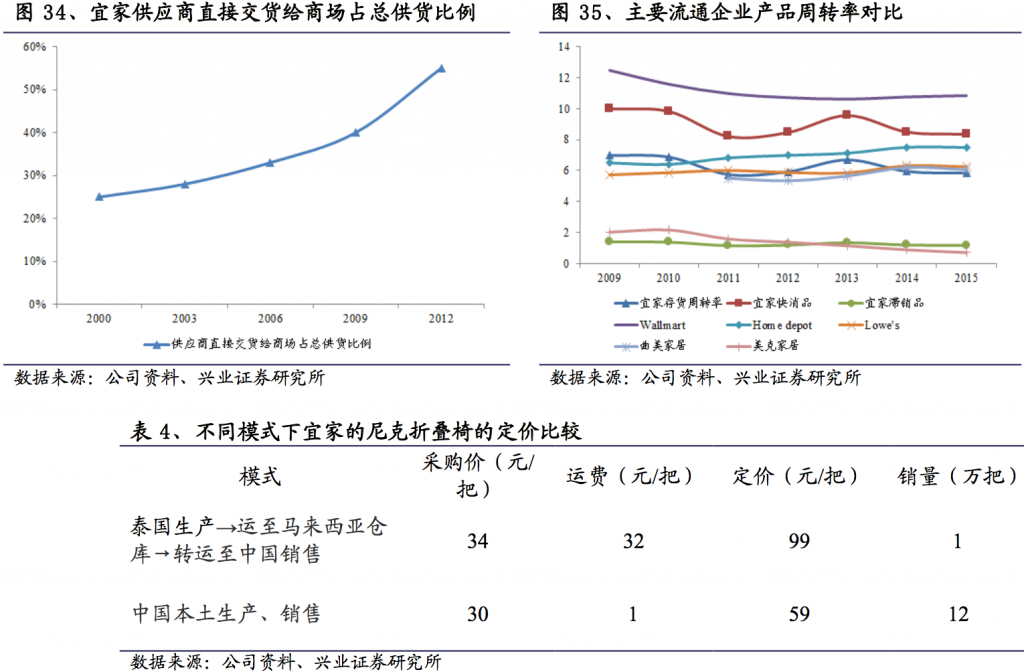

物流成本是家居类产品成本的大项,而其中运输成本与库存成本占了大头。针对这一难题,宜家提出了平板包装和仓储中心集中库存+厂家供货门店的解决方案。 宜家将产品分成不同的模块设计,成品大多是可以拆分的组装货,不同模块可以在成本最低的区域生产,也可以在不同产品间通用,奠定了大规模生产及物流的基础。在包装物流方面,宜家一直坚持平板包装,且对装箱的有效装载率、密集运输方式等精心设计,以节省运输仓储空间,降低损坏率,大大减少仓储物流成本。

宜家通过IT技术和设立仓储中心,最大限度地压缩由地域带来的时间成本和提升运输效率。宜家专门成立了宜家服务集团为配送提供专业保障,宜家与其世界的所有终端销售通过互联网连接,了解世界各地的所有终端的产品种类、销售情况、库存、订单等等一系列数据;宜家通过这些数据,向其OEM生产商发送生产订单。宜家的采购使用全球统一采购,将分散在世界各地的生产商通过信息化调度,向世界各地的宜家提供产品。

宜家的配送中心和一些中央仓库大多集中在海陆空的交通要道,有利于节省时间; 宜家在全球建立了 33 个配送中心,负责宜家 40%产品的运输。此外,宜家推动产 品从供应商到商场的直接运输,以此降低运输成本;该比例在 2000-2012 年间从 25%上升至 58%。随着亚洲市场特别是中国市场所占的比重不断扩大,宜家正在把 越来越多的产品放在亚洲地区生产以及在本地建立中央仓库和配送中心,大大降低运费对成本的影响。

在新的配送战略中,商品中的滞销品(占约10%的总销量,50%的库存量)被集中 储存在1-2个低流动的中央仓库中,以用来供应整个欧洲的宜家商场;而商品中的快消品(占 50%的总销量)由配送中心流通至各个商场。这样既满足快消品的 及时供应,又能集中储存滞销品,降低库存压力。

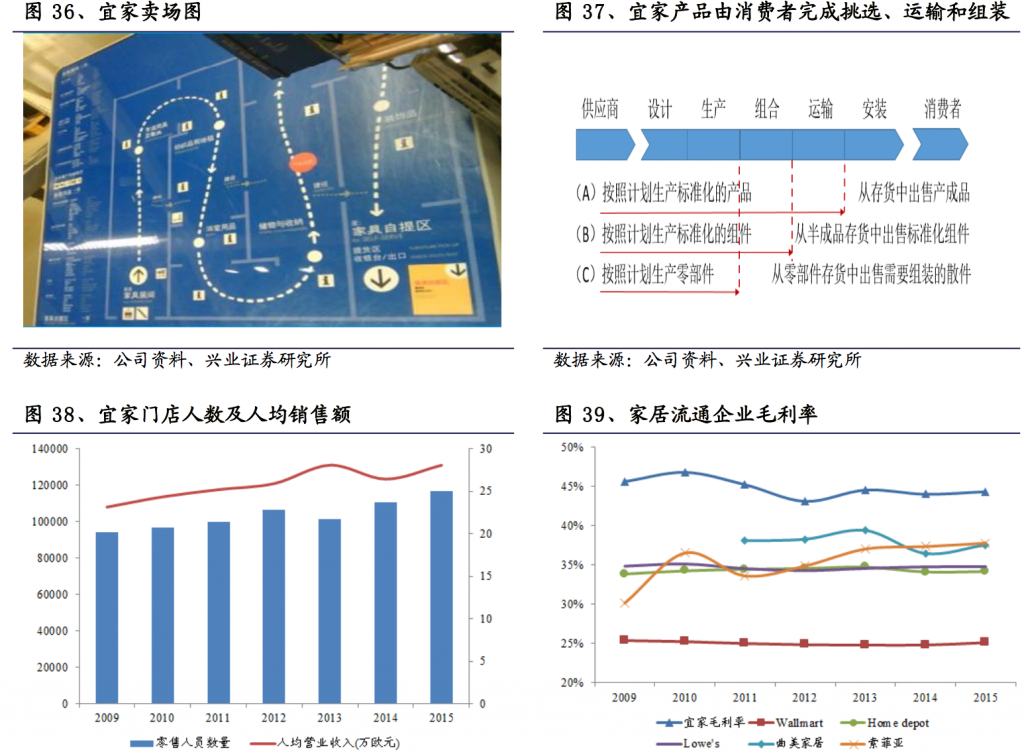

顾客自主购物模式降低人工成本,从而为客户提供“超低价格”。宜家零售店包括开放式的展区、样板间和餐厅三个部分组成,方便消费者自行体验和购物;宜家选择由消费者自己完成商品流通的最终环节——挑选、运输和组装,为宜 家省去了一笔可观的费用。与其他家居门店相比,宜家零售人员主要负责咨询和结款服务,而不是主动进行导购和推销,这些销售手段为公司减少人力成本,零售人员的人均销售额在2009-2015年间提高了60%。

渠道打造极致体验,高坪效&强管控成就高盈利

宜家在全球的零售业务通过全资直辖店和特许经营连锁店两种模式经营,特许经营权由inter IKEA Systems B.V.作为扩展计划的一部分进行授予,宜家零售店目前的平均占地面积约为35000 平方米,高于Home depot家具仓储门店的10000平米。

宜家卖场的大面积、丰富的产品种类以及配套娱乐空间将消费者购物体验由“逛宜家”打造成“游玩一天”,增强用户粘性。 同时,卖场商品以场景式方式展示,《宜家家居指南》及在商场、网络等各种宣传便于消费者对于家居摆设的想象,每个卖场配备的装修人员,也直接起到引导消费的作用。

宜家零售店包括开放式的展区、样板间和餐厅三个部分组成;展示区是从 消费者 习惯出发,按照客厅、饭厅、工作室、卧室、厨房、儿童用品和餐厅的顺序排列; 样板间通过将各种产品进行组合,满足消费者不同风格的需求;餐厅在提供休闲场所之余,提升消费者整体的购物体验。

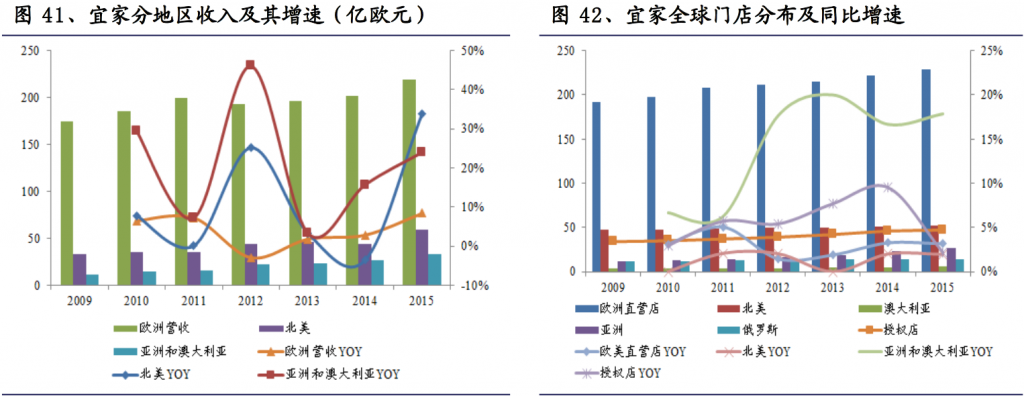

从收入构成来看,欧洲贡献了近70%的收入,但随着全球门店的开拓,北美、亚洲和澳大利亚的收入增速远高于欧洲地区,成为公司新增长点。从收入增长的驱动力来看,北美地区增长动力已由外延扩张向同店收入增长转换,而亚洲和澳大利亚地区增长依然以门店增长为主。

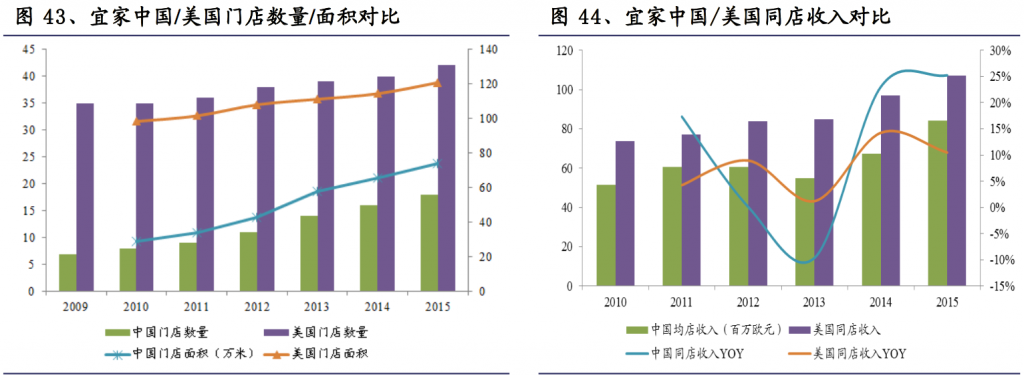

对比宜家中国/美国,两者已经进入不同的发展模式:外延方面,2009年以来宜家美国总门店数和面积增速(2%-3%)大致保持稳定,宜家中国每年1-2 家(增 速约为 15%)的速度扩张。从同店收入角度看,同店增长(10%-15%)已经成为宜家美国的主要增长动力,宜家中国的门店由于同店收入基数小,同店收入水平和增速仍有较大空间。

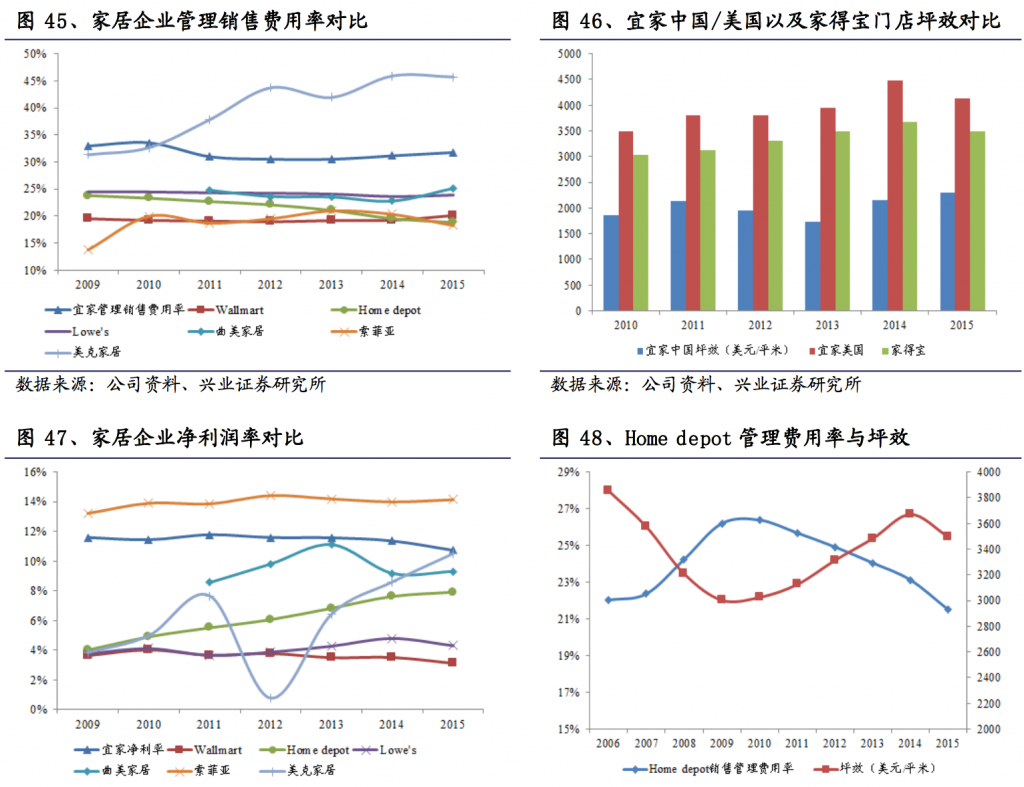

宜家盈利能力相较同类具有显著优势,净利润高于同类的家具零售商Home depot、 Lowe’s,这主要得益于宜家高效的供应链管理及较高的坪效,仅管宜家相应的营销管理费用率也较高(相较 Home depot 门店面积更大且全球管理运营)。随着营销管理效率的提高及新开门店的成熟,前期的营销管理投入逐步带动后期的坪效上升,宜家的销售管理费用率进一步摊薄,Home depot表现出类似的趋势。我们测算宜家中国的坪效相较宜家美国的坪效还具有较大提升空间。

更多阅读: