最近两个月以来,投资者对于美国科技股IPO市场的热情依旧如火如荼,诸如“非洲版阿里巴巴”Jumia、视频软件服务提供商ZOOM和图片社交网络Pinterest均在上市首日取得了亮眼的高额涨幅。

后来者Fastly作为一只并不为大众所熟知的新股,在上周登陆纽交所后再度续写了科技股IPO神话:发行价定于16美元high end,首日开盘即暴涨34%,最终收涨50%。这到底是一家什么样的公司,让我们来一探究竟。

Fastly Inc.简介

Fastly Inc.的前身为SkyCache,于2011年3月在旧金山成立,后于2012年5月更名为Fastly。创始人Artur Bergman此前为社交网络平台Wikia的CTO。

Fastly为开发人员提供内容交付网络(Content Delivery Network),互联网和云安全,负载平衡以及视频和流媒体服务。Fastly主要业务是提供CDN服务,最终的目的是帮助终端用户获取并更加快速地访问内容。

此外,Fastly也会提供分布式拒绝服务(DDoS mitigation)、Web应用程序防火墙(web application firewall)等产品,旨在帮助企业构建其边缘云投资并释放IT和工程资源,并避免其受外部安全威胁,缩短停机时间。

目前Fastly所服务的行业拓展至金融、电商、旅游、科技、网络传媒、流媒体等领域。其中明星客户包括Shopify、Ticketmaster、Alaska Airlines、Priceline、Microsoft、Slack、New Relic、Reddit、New York Times、Hulu、Spotify等等。

1、通过使用内容交付网络加快WEB请求

Fastly能够为纽约时报、Pinterest等内容型平台缓存其文字、图片等内容,当网站用户在线浏览纽约时报、Pinterest的网页时,Fastly便能够将已缓存完的内容直接传输,从而加快Web请求。

2、减少加载时间加快反应速度

对于诸如电商网站Shopify和电子票务网站Ticketmaster之类的平台而言,Fastly能凭借自己的服务器网络使加载速度增快,根据科技媒体TechCrunch的报道,最快能达到20至30毫秒。

历史融资情况

Fastly在IPO前已经历了6轮融资,共募资2.19亿美元。

a. A轮融资100万美元,投资方为Battery Ventures和O’Reilly Alpha Tech Ventures(OATV)。

b. B轮融资1000万美元,投资为August Capital。

c. C轮融资4000万美元,IDG Ventures领投。

d. 2015年,D轮融资7500万美元,Iconiq Capital领投,Amplify Partners、August Capital、Battery Ventures、IDG Ventures和OATV参投。

e. 2017年5月,E轮融资5000万美元,Sorenson Capital领投,Sapphire Ventures、Iconiq Capital、Amplify Partners、August Capital、OATV和IDG Ventures等参投。

f. 2018年7月,F轮融资4000万美元,由Deutsche Telekom Capital Partners 领投,Sozo Ventures、Swisscom Ventures 及部分历史投资者参投。此轮最新融资后,Fastly的估值达到约8.85亿美元。

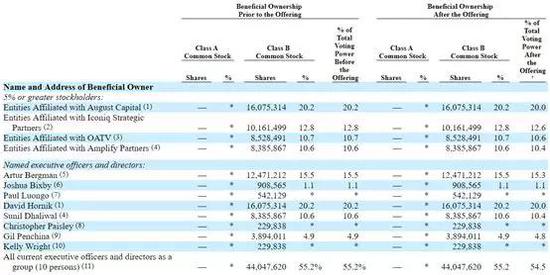

IPO前,创始人Artur Bergman持股比例为15.5%,非雇员董事及投资人David Hornik持股为20.2%,Entities Affiliated with Iconiq Strategic Partners持股为12.8%;Entities Affiliated with OATV持股为10.7%,Entities Affiliated with Amplify Partners持股为10.6%;Gil Penchina持股为4.9%。

IaaS行业简析

Fastly提供的典型的To B端服务,尽管它不尽如各类To C产品一样为人所知,但它提供互联网的基础服务,是互联网的关键技术,属于典型的IaaS(Infrastructure-as-a-Service)企业。

云计算市场近几年已经风起云涌,无论是市场规模还是技术成熟度均呈现快速提升的趋势,根据 Gartner 预计,全球云计算市场在 2020 年将达到 4114 亿美元的规模。云计算市场主要分为公有云、私有云、混合云市场,其中公有云发展最为迅速。

公有云主要包括了 SaaS 、PaaS 、IaaS 三层服务, 根据wind 统计的三个细分市场规模增速可以看到,IaaS市场规模快速扩张,占比持续提升,而随着底层基础设施重要性的提升,未来 IaaS 有望成为云计算中占比最大的细分领域。

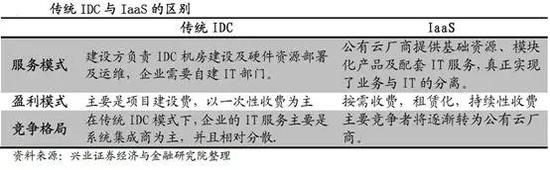

IaaS之前,企业的 IT 架构更多的是采用在本地部署服务器、存储等资源,模式主要是建设 IDC。IaaS的普及已经从服务模式、盈利模式、竞争格局等多方面对传统 IDC 产生了颠覆性冲击。

Fastly提供的边缘云是IaaS的一个新类别,使开发人员能够在互联网边缘构建,保护和提供数字体验。该服务代表了CDN与传统上由以硬件为中心的设备(如ADC,WAF,Bot Detection和DDoS解决方案)提供的功能的融合。它还包括一个新的,但不断增长的边缘计算市场的出现,该市场旨在将计算能力和逻辑尽可能地接近最终用户。边缘云使用新兴的云计算,无服务器范例,其中云提供商运行服务器并动态管理机器资源的分配。当毫秒很重要时,边缘处理是处理高动态和时间敏感数据的理想方式。边缘云补充了数据中心,中央云和混合解决方案。

据公司招股书,基于公司开展的各项业务类别,Fastly预计其总市场容量机会将按照25.6%的年化复合增速增长,至2022年将达到358亿美元的市场总量机会。细分来看市场容量可分拆如下:

- 边缘计算。 MarketsandMarkets估计,2019年边缘计算市场的价值约为27亿美元,预计到2022年的复合年增长率将达到35.4%,达到67亿美元。市场和市场将边缘计算定义为协助实时应用处理和分析从各种传感器收集的数据的产品和网络边缘的连接设备。Fastly的平台通过使其客户能够尽可能靠近最终用户而不是在他们自己的数据中心或核心云提供商处执行先前打包或客户特定的应用程序来解决这个市场。

- 内容传送和流媒体。据MarketsandMarkets称,网络性能优化市场使企业能够安全可靠地向用户提供在线内容,将从2019年的约30亿美元扩大到2022年的66亿美元,预计复合年增长率为29.5%。在同一时期,MarketsandMarkets预测,专注于以更快的速度向终端用户提供媒体内容,减少延迟时间的媒体交付市场将从约43亿美元扩大到101亿美元,并以预期的复合年增长率增长32.3%。Fastly的边缘云平台通过使其客户能够以安全和高度可靠的方式大规模向客户提供内容来满足这些市场需求。

- 云安全。Fastly的平台通过保护客户网络免受高度破坏性DDoS攻击并在边缘实施WAF和机器人检测规则,解决了WAF,机器人检测和DDoS预防市场的问题。 MarketsandMarkets预计,WAF解决方案市场将从2019年的33亿美元扩大到2022年的55亿美元,预计复合年增长率为18.3%,机器人检测市场将从2019年的3亿美元增长到2022年的8亿美元,增长预计复合年增长率为42.4%。根据IDC的数据,DDoS预防的可寻址市场将从2019年的15亿美元增长到2022年的24亿美元,预计复合年增长率将达到17.8%。

- 应用交付控制器。根据IDC,应用交付控制器确定请求内容的用户或设备的类型以及被请求做出流量管理决策的内容类型。 IDC预计,该市场将从2019年的29亿美元扩大到2022年的37亿美元,预计复合年增长率为8.1%。Fastly通过内置路由和负载平衡的专有软件定义网络堆栈来满足这一市场需求,允许客户管理多个IaaS提供商,数据中心和混合云的流量。

财务状况解析

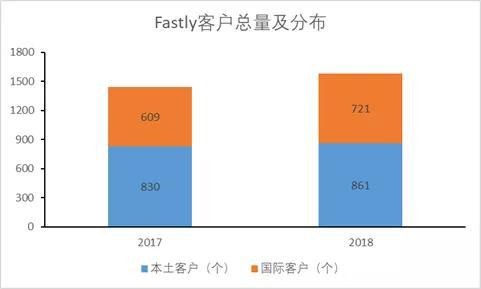

截至2018年12月31日,Fastly拥有1,582名客户(FY17有1,439名客户,同比增长10%)和227名企业客户(FY17有170名客户,同比增长33%)。2018年,Fastly有861个国内客户和721个国际客户,相较于2017年客户群,美国本土客户仅增长4%,国际客户数则增长18%。

随着客户的网站和应用程序有更多的流量输送,处理和保护需求,Fastly基于客户使用情况带来的收入也随之增长,因为他们采用了Fastly边缘平台的更多功能,并且更广泛地在整个组织中采用该平台。Fastly认为基于美元的净扩张率(Dollar-Based Net Expansion Rate,DBNER)便是一个很有意义的衡量客户关系长期价值的关键指标,也是衡量通过增加平台使用量和现有客户购买其他产品来增加收入的能力。截至2017年和2018年,DBNER分别为147.3%和132.0%,有所下滑。

2017年的收入为1.05亿美元,而2018年的收入增长至1.45亿美元,即38%的YoY增长率。其中2018年美国本土收入为1.11亿美元,占收入的77%,相较于2017年的美国本土收入(占比79%)提升了34%;2018年国际收入为3370万美元,占收入的23%,同比增加了1150万美元,即52%的YoY增长率。

Fastly约有95%的收入来自客户对其平台的使用量,剩余5%收入来自其他产品和服务,包括支持和专业服务。从分季度收入来看,Fastly在过去两年内单季度收入稳步上升,2019Q1单季收入达到4556万美元,环比增长12%,同比增长40%。

2017年的毛利润为5620万美元,而2018年为7910万美元,同比增长41%。毛利增加是由于Fastly平台使用收入增加所致。

2017年毛利率为53.6%,而2018年为54.7%,增幅为1.1%。在激烈市场竞争的环境下,GPM水平仍能相对保持较为稳定。招股书解释称毛利率增加的原因是平台得到了更好的优化。

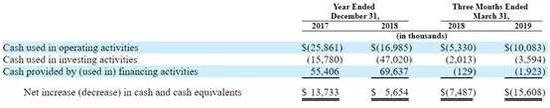

2018年,经营活动中使用的现金主要包括非现金项目调整带来的净亏损3090万美元,包括410万美元的股票补偿费用(stock-based compensation expense)、1340万美元的折旧和摊销费用以及坏账增加的60万美元。

对于经营资产和负债的变化,应付账款、应计费用和其他负债增加了470万美元,被应收账款增加的620万美元及预付开支增加的230万美元所部分抵销,原因是公司业务的增长及部分大客户的现金收款时间节点,保险预付款,租金,和软件许可证,以及应收增值税的增加。

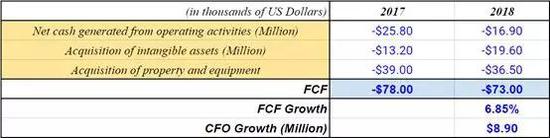

自由现金流(FCF)方面,在经营现金流之后将无形资产收购与设备采购后,2017年与2018年的自由现金净流出分别为78百万美元和73百万美元,略微缩窄6.85%。

竞争对手及估值情况

云计算平台市场,特别是To B企业级产品,目前处于高度分散且激烈的竞争环境中。随着新技术和市场进入者的引入,预计该市场的竞争环境将继续保持激烈状态。Fastly主要面临以下企业的竞争:

- 传统的CDN,例如Akamai(AKAM.O)、Limelight(LLNW.O)、EdgeCast、Level3和Imperva(IMPV.O);

- 小型CDN企业,例如Cloudflare、InStart、StackPath和Section.io,提供与Fastly竞争的产品;

- 提供计算功能的云提供商,如亚马逊(的CloudFront、AWS Lambda和Google云平台;

- 传统的数据中心和设备供应商,如F5、Citrix(CTXS.O)、A10 Networks(ATEN.N)、Cisco(CSCO.O)、Radware(RDWR.O)和Arbor Networks,提供一系列内部部署负载均衡,WAF和DDoS的解决方案。

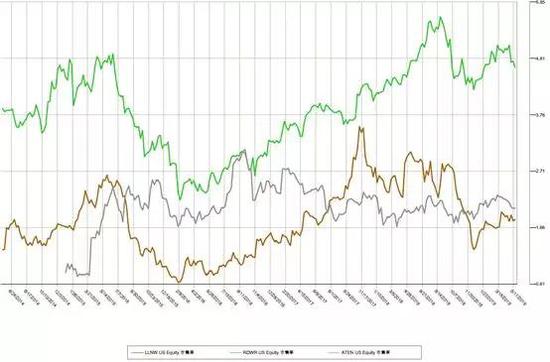

Fastly目前来说还属于偏小型企业,其营收规模远远小于CDN或数据中心传统巨头,譬如Akamai(FY2018 sales:$2.71bn,YoY +9%)和Citrix(FY2018 sales:$2.97bn,YoY +5.28%)。我们主要选取ATEN, RDWR 和LLNW这几家具有比较规模接近的企业作为对比,对其市值、营收规模,营收增长率,毛利率水平几项维度进行交叉对比。

| Mkt Cap ($’亿) | FY18 Revenue | Sales Growth % | GPM % | |

| AKAM | 132.08 | 2.71bn | 9.05% | 7.34% |

| CTXS | 127.22 | 2.97bn | 5.28% | 3.87% |

| LLNW | 3.45 | 195.67mn | 6.13% | -33.95% |

| ATEN | 4.75 | 232.22mn | -1.36% | 1.99% |

| RDWR | 11.05 | 234.40mn | 10.90% | 12.99% |

| FSLY | 14.51 | 144.56mn | 38% | 54.7% |

图14

由上表可见,FSLY享有最高的营收规模增长速度(且远高于同行),以及最高的毛利率(同样远高于同行),可见其切入的边缘平台(edge platform)云服务领域具有较高的增长潜力。我们再参考以上可比公司的市场估值倍数,如下图所示:

LLNW与ATEN的市销率较低,P/S区间在1-2.5x之间,RDWR的估值倍数相对较高,当前的动态市销率达到4.8x左右。

相较于同业公司的估值倍数来说,Fastly显然被赋予了更高的估值预期,但结合企业本身的历史增长势头,以及该细分行业目前尚为可观的增长前景,这样的估值倍数或许需要Fastly上市后的业绩来加以印证。

风险提示

竞争加剧风险。FSLY竞争对手的规模和所提供产品和服务的广度和范围各不相同。许多竞争对手和潜在竞争对手拥有更多的知名度,更长的运营历史,更成熟的客户关系和更新的客户基础,更大的营销预算以及比Fastly更多的资源。

客户集中度风险。截至2018年12月31日止年度及截至2019年3月31日止三个月,Fastly的前十大客户分别占总收入的约32%及31%。在可预见的未来,Fastly很可能继续依赖有限数量的客户获得很大一部分收入,有一定的高集中度风险。

对难以替换的第三方托管服务提供商存在过于依赖风险。Fastly较为依赖第三方托管服务,例如亚马逊网络服务(AWS),谷歌,Softlayer(被IBM收购)以及其他云提供商。其中一些第三方托管服务向Fastly提供竞争产品,因此可能无法继续提供商业合理的条款,或者根本不可用。

基岩研究院 推出“新经济系列研究”专题,透视新经济领域的水下冰山。

文 | Lucas

更多阅读: