IDC中国助理副总裁王吉平先生通过走访印度终端消费市场和大量厂商后,总结出如下市场特点:

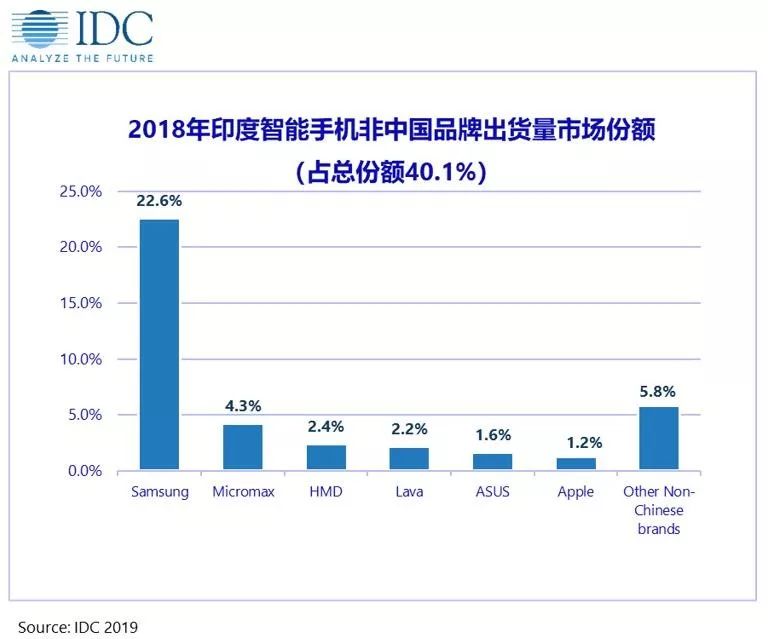

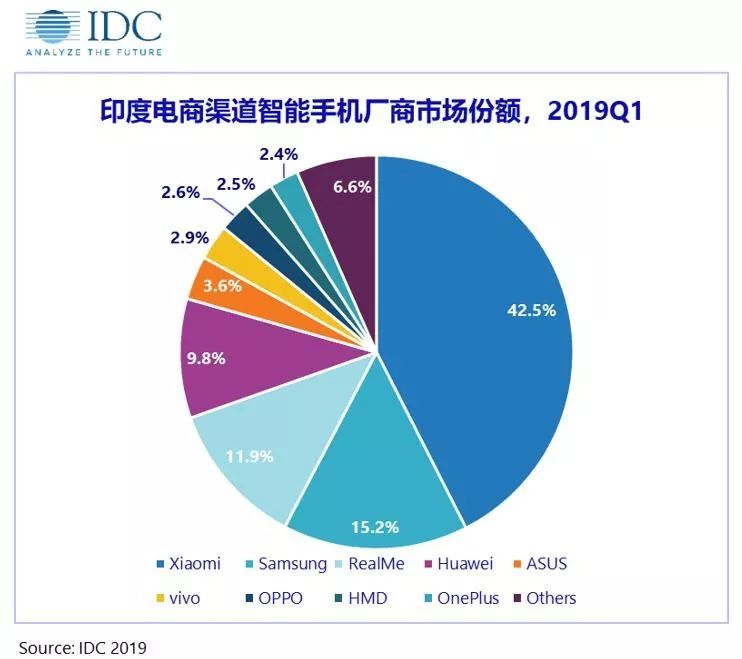

而对比在中国市场目前的尴尬处境, 三星在印度市场也具有非常的竞争力,2018年整体市场份额排名第二,目前三星迎合印度主流消费市场的M, J, A系列产品均在印度取得很好的反响,而2019年三星将在印度建成其全球最大的手机工厂,无疑将进一步提升其在印度本土的竞争力。

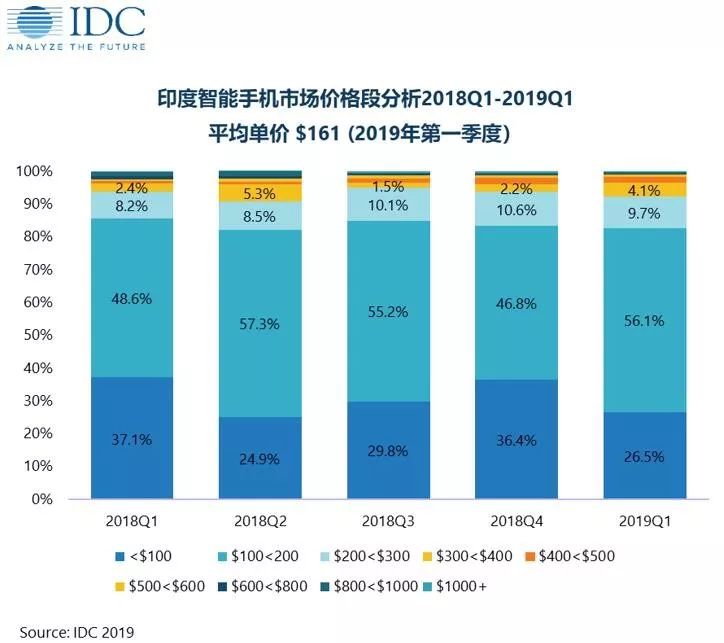

2)4G功能机成为一种选择。在印度由于价格敏感度相对较高, 很多还没有能力购买智能手机的客户,更倾向购买平均单价在15-20美元的4G功能机JioPhone。这种手机在出厂时,手机已经预装了Twitter, Facebook, WhatsApp等常用App,并附带更便宜的数据资费套餐(约5美分/GB)以及一系列免费的新闻、音乐、视频等内容。更好的满足了印度低端用户的使用需求。

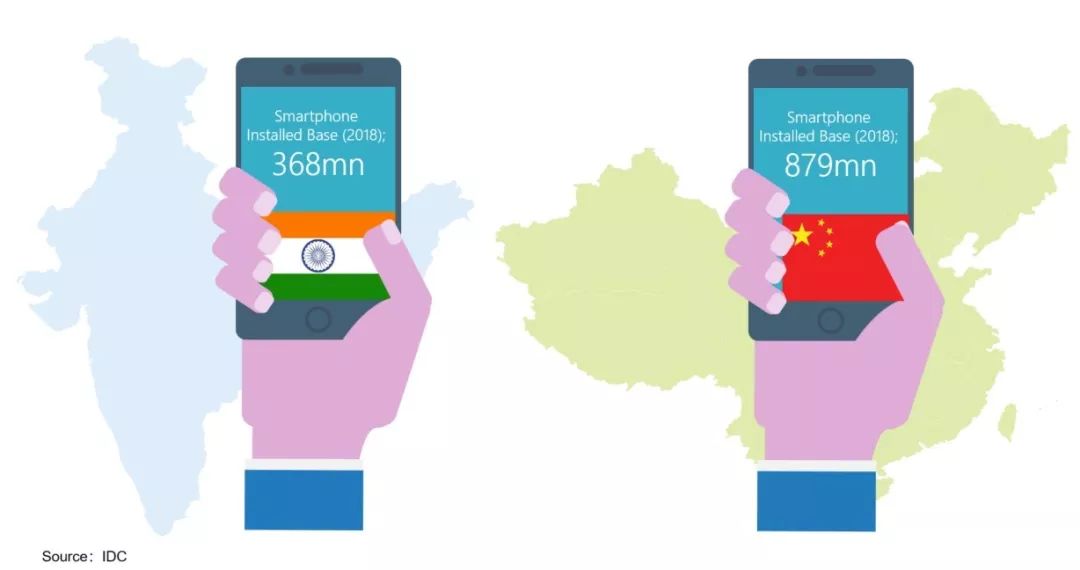

来自:IDC

更多阅读: