1、4月全国乘用车市场回顾

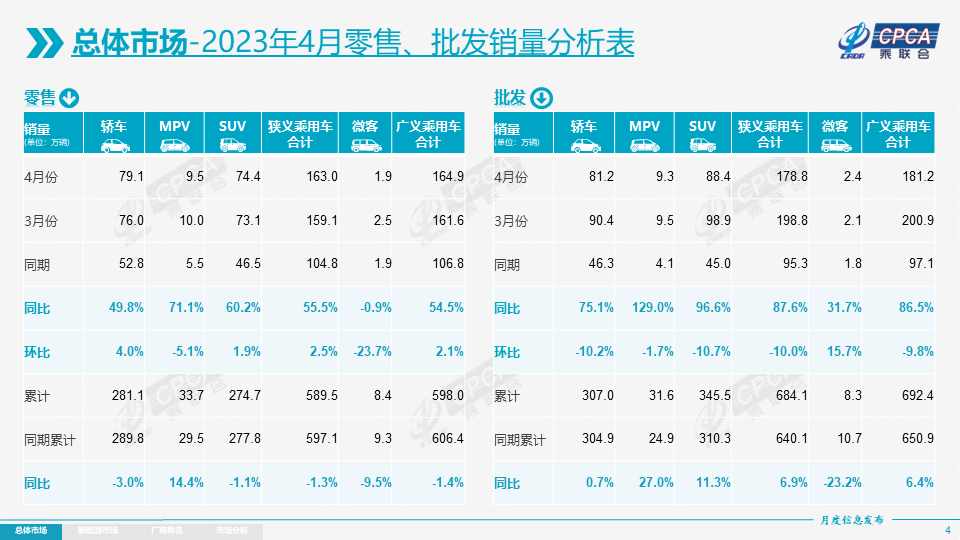

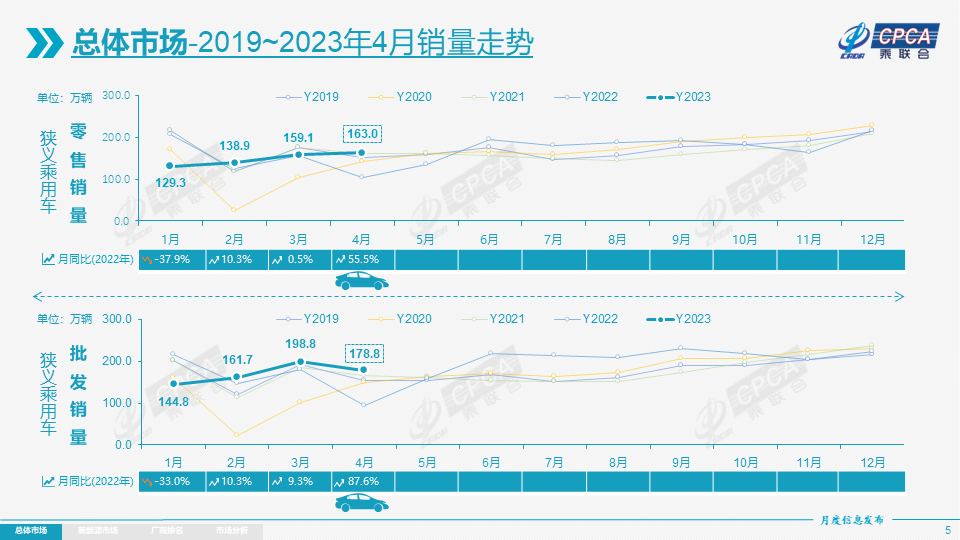

零售:2023年4月乘用车市场零售达到163.0万辆,由于去年同期上海、吉林等地疫情影响,同比增速55.5%,环比增长2.5%,也是自2010年以来仅有的两次环比正增长之一。

4月价格战热度逐渐消退,经销商恐慌心态逐步稳定,消费者恢复理性消费,观望情绪得以缓解,前期压抑的需求有所释放;叠加“五一”小长假出行用车需求增长,带动4月购车消费前置,整体车市延续3月底的态势,企稳修复。

去年受疫情影响暂停的的车展,从今年的上海车展开始重新恢复,这是车市的盛会,成为推动国内汽车消费的强大平台和助燃剂,对提振消费信心有较好的增进效果。从实际效果看,上海车展作为实地销售半径辐射江浙沪、媒体投放效果覆盖全国的一类车展,媒体日结束后消费者逛车展的热情不减,品牌重磅车型的发布也提升了中国车企从研发到销售服务对世界汽车产业的贡献度,稳扎稳打从汽车大国向汽车强国迈进。

因今年春节属本世纪最早,在预期刺激政策带来的观望、国六老库存促销战进一步助长观望情绪等综合因素的影响下,1-4月累计零售589.5万辆,同比下降1.3%。

4月自主品牌零售79万辆,同比增长63%,环比增长1.5%。2023年4月自主品牌国内零售份额为48.2%,同比增长1.7个百分点;2023年自主品牌累计份额49%,相对于2022年同期增加3.3个百分点。4月自主品牌批发市场份额55.8%,因超高基数原因而较去年同期下降2个百分点;自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、长安汽车、奇瑞汽车、上汽乘用车等传统车企品牌份额提升明显。

4月主流合资品牌零售61万辆,同比增长35%,环比增长12%。4月的德系品牌零售份额21.6%,同比增长2.3个百分点,日系品牌零售份额18.7%,同比下降5.7个百分点。美系品牌市场零售份额达到8.4%,同比增长1.9个百分点。

4月豪华车零售24万辆,同比增长101%,环比下降13%。去年受芯片供给短缺的豪车缺货问题逐步改善,市场走强。

出口:今年总体汽车出口延续去年年末强势增长特征。乘联会统计口径下的4月乘用车出口(含整车与CKD)30万辆,同比增长227%,环比增长3%。1-4月乘用车出口108万辆,同比增长115%。4月新能源车占出口总量的30%。随着出口运力的提升,4月自主品牌出口达到24.3万辆,同比增长203%,环比下降5%;合资与豪华品牌出口5.7万辆,同比增500%。

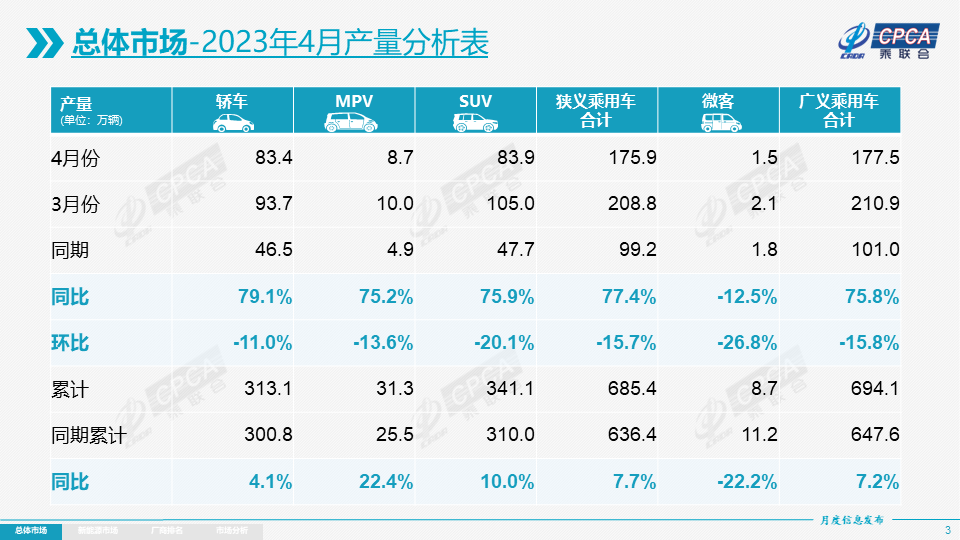

生产:4月乘用车生产175.9万辆,同比增长77.4%,环比下降15.7%。由于国六排放升级的老库存风险,企业生产极其谨慎。其中豪华品牌生产同比增长148%,环比下降11%;合资品牌生产同比增65%,环比下降24%;自主品牌生产同比增长71%,环比下降12%。

批发:4月全国乘用车厂商批发178.8万辆,同比增长87.6%,环比下降10.0%。今年以来累计批发684.1万辆,同比增长6.9%。由于新能源市场的拉动促进,部分车企表现分化明显。4月自主车企批发100万辆,同比增长83%,环比下降5%。主流合资车企批发53万辆,同比增长67%,环比下降17%。豪华车批发26万辆,同比增长186%,环比下降12%。

4月其他制造业的增速远不如乘用车行业的同比暴增强烈,4月上海地区和吉林地区的厂商销量同比如期暴增,华东地区产业链的重要地位凸显。4月万辆以上销量的乘用车企业厂商共27家,其中同比增速超100%的有11家,特斯拉增长49倍、理想汽车增长超5倍,上汽乘用车、上汽大众、上汽通用企业普遍同比增速在2倍左右,长春的一汽红旗增2倍、一汽奔腾增4倍。

库存:4月厂商生产减产,但零售回暖,推动渠道库存改善,形成了厂商产量低于批发3万辆,而厂商国内批发又低于零售14万辆的去库存走势。去年12月到今年4月持续去库存33万辆从而减缓了渠道库存压力。

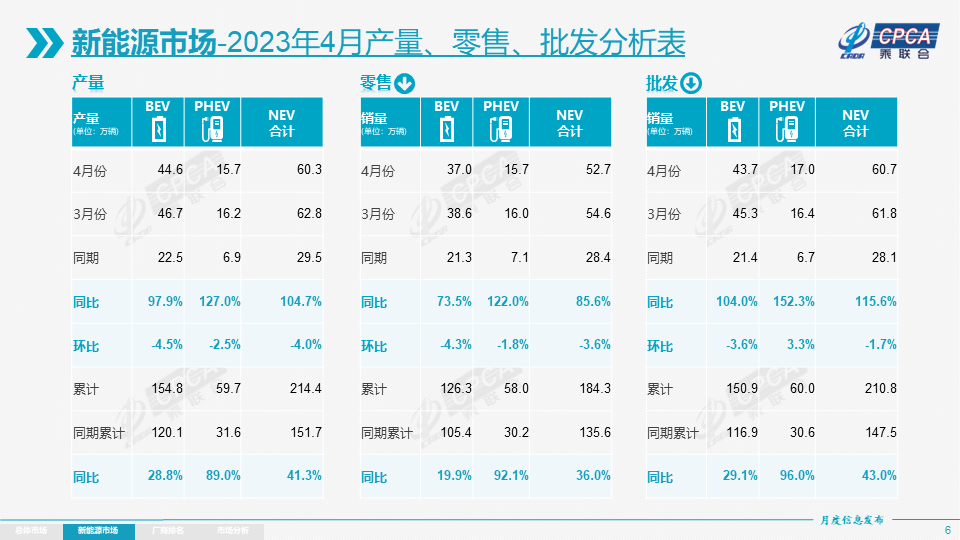

新能源:4月新能源乘用车批发销量达到60.7万辆,同比增长115.6%,环比下降1.7%。今年以来累计批发210.8万辆,同比增长43.0%。4月新能源车市场零售52.7万辆,同比增长85.6%,环比下降3.6%。今年以来累计零售184.3万辆,同比增长36.0%。

1) 批发:4月新能源车厂商批发渗透率33.9%,较2022年4月28%的渗透率提升5.9个百分点。4月,自主品牌新能源车渗透率49.5%;豪华车中的新能源车渗透率35.5%;而主流合资品牌新能源车渗透率仅有4.1%。4月纯电动批发销量43.7万辆,同比增长104.0%,环比下降3.6%;插电混动销量17.0万辆,同比增长152.3%,环比增长3.3%,新能源车占比28%,较同期增加4个点占比。4月B级电动车销量13.1万辆,同比增长308%,环比下降9%,占纯电动份额30%;A00级批发销量5.6万辆,同比下降28%,环比下降2%,占纯电动的13%份额,同比下降23个百分点份额;A0级批发销量15.4万辆,占纯电动的35%份额,同比增加14个百分点;A级电动车8.5万,占纯电动份额19%;各级别电动车销量相对分化,其中纯电动A0级经济型电动车市场在迅速崛起。

4月乘用车批发销量超两万辆的车型有9个:Model Y 49,059辆、比亚迪秦42,202辆、比亚迪元39,160辆、比亚迪宋35,836辆、比亚迪海豚30,462辆、Model 3 26783辆、朗逸26,688辆、轩逸24,975辆、埃安Y 21,065辆。其中新能源位列总体乘用车车型销量前6位,优势地位明显。

2) 零售:4月新能源车国内零售渗透率32.3%,较去年同期25.7%的渗透率提升6.6个百分点。4月,自主品牌中的新能源车渗透率56.5%;豪华车中的新能源车渗透率23.8%;而主流合资品牌中的新能源车渗透率仅有4.4%。从月度国内零售份额看,4月主流自主品牌新能源车零售份额70.5%,同比下降5个百分点;合资品牌新能源车份额5.8%,同比下降0.2个百分点;新势力份额13.1%,同比下降3.9个百分点;特斯拉份额7.6%,同比增7个点。

3) 出口:4月新能源乘用车出口9.1万辆,同比增长1028.5%,环比增长29.4%,占乘用车出口31%;其中纯电动占新能源出口的92.8%,A0+A00级纯电动出口占新能源的48%。伴随着中国新能源的规模优势和市场扩张需求,以及服务网络的不断完善,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升,由此新能源出口市场仍然向好,前景可期。4月厂商出口方面,特斯拉中国35,886辆、上汽乘用车21,450辆、比亚迪14,827辆、东风易捷特10,432辆、智马达汽车1,550辆、吉利汽车1,504辆、上汽通用五菱1,200辆、长城汽车1,134辆、神龙汽车712辆、创维汽车578辆、奇瑞汽车553辆、上汽大通436辆、一汽红旗264辆、东风乘用车192辆、一汽轿车117辆、东风柳州114辆。从自主出口的海外市场零售数据监控看,A0级电动车占比达60%,是出口绝对主力,上汽等自主品牌在欧洲表现较强,比亚迪在东南亚崛起。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。

4) 车企:4月新能源乘用车企业总体走势较强,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以长安、上汽、广汽、吉利等为代表的传统车企在新能源板块表现尤为顽强。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业保持在11家(环比持平,同比增6家),占新能源乘用车总量80.6%(上月80.7%,去年同期62%)。其中:比亚迪209,467辆、特斯拉中国75,842辆、广汽埃安41,012辆、吉利汽车29,874辆、上汽乘用车26,278辆、理想汽车25,681辆、上汽通用五菱24,166辆、长安汽车20,459辆、长城汽车14,863辆、哪吒汽车11,080辆、东风易捷特10,432辆。

5) 新势力:4月新势力零售份额13.1%,同比下降3.9个百分点;蔚来、理想等新势力车企销量同比和环比表现总体仍较强。主流合资品牌中,南北大众强势领先,新能源车批发12,405辆,占据主流合资纯电动50%强份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6) 普混:4月普通混合动力乘用车批发62,386辆,同比增长69%,环比增长9%。其中广汽丰田25,304辆、一汽丰田16,984辆、东风本田5,979辆、广汽本田5,958辆、广汽乘用车4,189辆、长安福特1,702辆、东风乘用车1,192辆、东风日产896辆,混合动力的自主品牌尚待突破。

2、2023年5月全国乘用车市场展望

5月共有21个工作日,相对去年多1天。有利于车企生产销售。由于乘联会与社会各界共同呼吁的国六老款车型的延期销售政策建议仍尚未明朗,因此5月车企的部分车型产销仍相对谨慎。受去年同期销量表现受供应链不稳定因素干扰,5月销量同比变化或继续呈现宽幅增长。

随着新冠疫情不再构成“国际关注的突发公共卫生事件”,世界供应链改善,国际贸易需求结构可能发生变化。当前我国经济运行好转主要是恢复性的,投资力度加大到转化成职工收入及消费购买力的提升尚需时日,年内消费提振可发力点诸多,耐用商品消费恢复周期本身就长于快消品,在制造业领域表现为内生动力还不强,需求仍然不足。4月份,制造业采购经理指数(PMI)为49.2%,比上月下降2.7个百分点。4月财新中国制造业采购经理指数(PMI)录得49.5,比 3月低0.5个百分点。

在今年的经济复苏中,消费特别是服务类消费是最亮眼的,但购车消费的入门级燃油车消费仍是不足的。燃油车消费是民生消费,新能源是改善需求,因此都不能偏废。尤其是近期服务业的改善需求,要体现在服务业者购买燃油车需求上,目前这种需求尚未得到体现。我们需要有效改善燃油车需求,同时也防止车企的生存状态恶化过快。

随着新能源车下乡的政策导向日益明确,经济型电动车的发展潜力将逐步体现。目前看,中国新能源车出口国际市场的需求也是经济型电动车为主。年初的五菱宏光mini等车型的低迷表现,反映出后疫情时代的县乡需求在下降,未来随着基础充电设施的改善,经济型电动车必然会随着中老年化的县乡消费需求而恢复火爆态势。

3、新能源车下乡是战略方向和巨大蓝海

根据最新的人口普查情况来看,整体中国人口结构在城市、镇和乡村各占据了较大的比例,其中农村有5.1亿人口,是挖掘内需潜力的重要方向。4月19日国家发改委明确提出:鼓励汽车企业开发更适宜县乡村地区使用的车型。5月5日,国务院常务会议指出,农村新能源汽车市场空间广阔,加快推进充电基础设施建设,不仅有利于促进新能源汽车购买与使用、释放农村消费潜力,而且还有利于发展乡村旅游等新业态,为乡村振兴增添新动力。会议审议通过了加快推进充电基础设施建设、更好支持新能源汽车下乡和乡村振兴的实施意见。

新能源汽车在下乡市场具有比大城市更大的普及潜力。目前新能源汽车在大城市市场的普及率高,销量占比高,这是重要的消费增长机会,但推进新能源汽车在中小城市下乡市场发展也是必然趋势,尤其是中国已经进入了老龄化社会,中老年化电动车发展有着巨大的机会。农村市场的巨大潜力,需要车企更好的推出经济型电动车,加大充电桩的建设,通过充电桩的提早布局,从而推动新能源汽车的普及。

4、2023年汽车行业利润降24%利润率3.8%

2023年1-3月的汽车行业收入21,412亿元,同比增1%;成本18,723亿元,增3%;利润819亿元,同比降24%,汽车行业利润率3.8%,相对于整个工业企业利润率4.9%的平均水平,汽车行业已处于偏低水平。

汽车行业运行压力较大,2023年1-3月汽车生产626万辆,同比降5%;新能源汽车生产163万辆,同比增23%,渗透率26%。新能源车高增长,但亏损较大,燃油车盈利,但萎缩较快,这就是目前汽车行业的基本业态。

乘用车行业已经脱离了原来的高利润行业,3月汽车产销虽然恢复,但3月汽车销售利润率也仅有4.7%,部分车企在吐血卖车,压力太大。尤其是世界上最严的国六B标准即将实施,对车企生产带来一定的心理压力,减产降库存的结果,带来的是盈利较大损失。

此次特斯拉涨价是很好的信号,体现车企对经营质量的关注,有利于改善消费观望心态。让消费者走出过度期待降价的预期,恢复正常的购买节奏。

现在汽车行业已经走过了高利润期,车企效益不比当年,经不起折腾。期待世界最严国六B标准的实施从原定7月1日,最好能延期到12月底实施,而且不要设立太多的条条框框,这样才能通过稳定企业和经销商心态,从而稳定市场消费。

5、稳定汽车消费首先是稳定经销商队伍

目前随着传统燃油车的剧烈萎缩,汽车经销商的生存压力急剧加大,稳定消费首先要稳定经销商的体系,减少不必要的经销商损失。尤其是国六排放等政策的实施一定要考虑产业链脆弱的承受能力。目前经销商体系存在大面积的亏损状态,经销商信心不足,优秀业务人员也在逐步脱离汽车流通体系,因此稳定汽车消费首先要稳定厂商和经销商体系。这样,流通体系框架才能稳定和有活力。

在国六B标准实施期限政策不确定的情况下,经销商的损失巨大,价格体系始终处于亏损并加速消化库存阶段,对车市稳定与可持续发展的影响较大。目前的互联网销售信息体系的成本增加多,消费者获取的信息都是有成本的。目前的经销商盈利较差,如何突破成难点,因此从政策层面最好能给予厂商和经销商一定的支持,减少因激进的环保政策而给流通领域带来不必要的伤害。提升消费者收入和消费能力是稳定消费、扩大消费的共识,至少是信心的支持,此议题意义重大。

6、全国出租租赁市场高速增长

2018年到2019年的出租网约数量逐步上升到60万辆。2020年由于疫情影响的出租网约数量下降到35万辆新车。随后上升到2022年的72万辆,同比增长43%。2023年1-3月出租网约车新车累计14.4万辆,增29%。

由于纯电动车的超低使用成本和税收成本,近几年出租网约的电动化趋势日益明显,2017年出租网约车中的纯电动车的比例是13%,到2022年出租网约车中的纯电动车的比例达到82%。2022年插电混动比例1%,混动车型占比2%,纯燃油车仅有15%。

随着新能源车高增长,中国出租网约市场正蓬勃发展。根据中国统计年鉴的统计数据,2022年全国出租车有139万辆,而2017年-2023年一季度的出租网约新车总销量331万辆,6年间出租网约新车总量达到出租保有量的238%。这其中尚不含私人非运营车辆转而加入网约车的巨量规模。

各区域的出租网约车发展相对不均衡,发达地区的新购车型直接做出租网约的一般在出租保有量的5-8倍,如广东出租保有58,031辆,新购直接做出租网约车的有451,842辆,新车总量达到出租保有量的778%。

近6年来,出租网约车销量累计排名在第2-4位的浙江、江苏和四川,都各有25万辆左右,占中国统计年鉴数据的出租总保有量5倍左右。但黑龙江、辽宁、内蒙、新疆、甘肃、宁夏和青海等的新购车直接做出租网约的还是比较少,这也与经济发展水平和管理密切相关。

更多阅读: